Każdy ciągnie linę z cenami nieruchomości w swoją stronę. Klienci w dół, a deweloperzy w górę. Deweloperom przeciąganie liny wychodzi jednak lepiej. Gdy ceny mieszkań oferowanych wzrosły w marcu o 0,7 proc. (w lutym spadały o 0,4 proc.), spadek cen mieszkań sprzedanych wyniósł w stosunku do lutego jedynie 0,2 proc. (w lutym 1 proc.).

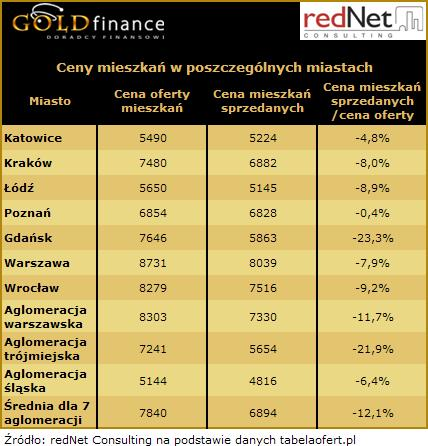

Rozbieżność między cenami mieszkań sprzedanych, a tych wprowadzanych do oferty znów zaczęła więc wzrastać. W marcu podniosła się do 12,1 proc., czyli do niemal 950 zł na m kw. wobec 879 zł w lutym – wynika ze wspólnego raportu redNet Consulting, firmy monitorującej rynek nieruchomości oraz doradcy finansowego Gold Finance.

Jeśli już dochodzi do spotkania między podażą a popytem, jak np. we Wrocławiu czy Poznaniu, to odbywa się to kosztem ustępstw klientów – zwracają uwagę autorzy raportu. Klienci we Wrocławiu zaczęli akceptować w marcu mieszkania wycenione o 4,8 proc. wyższej niż miesiąc wcześniej. W Poznaniu zaś o 4,5 proc.

Legenda:

Cena oferty mieszkań – średnia, ofertowa cena metra kwadratowego wszystkich mieszkań w projektach deweloperskich wystawionych do sprzedaży wg stanu z 29 dnia każdego miesiąca

Cena mieszkań sprzedanych – średnia cena metra kwadratowego mieszkań sprzedanych

w okresie ostatnich 3 miesięcy

Średnia cena sprzedaży to 6 894 zł, od lutego o 0,2 proc. w dół

Zainteresowani nieruchomościami dalej jednak wyszukują najtańszych lokali. W efekcie w marcu średnia cena m kw. mieszkań kupowanych w 7 największych aglomeracjach Polski spadła o ok. 0,2 proc. do 6 894 zł. Może to wynikać z większej świadomości klientów, bardziej racjonalnie wybierających oferty. Ale także z możliwości finansowych, które coraz lepiej, ale jeszcze nie w pełni są wspierane kredytami.

Tymczasem średnia cena mieszkań dostępnych w ofercie w siedmiu głównych miastach Polski ukształtowała się na koniec marca 2010 r. na poziomie 7 840 zł za m kw. Była o 0,7 proc. wyższa niż na koniec lutego 2010 r. Jej niewielki wzrost świadczy o wyprzedawaniu mieszkań najtańszych, co bezpośrednio wpływa na obliczaną przeciętną cenę. Jest też druga strona medalu – deweloperzy po prostu nie zamierzają obniżać cen nowych ofert.

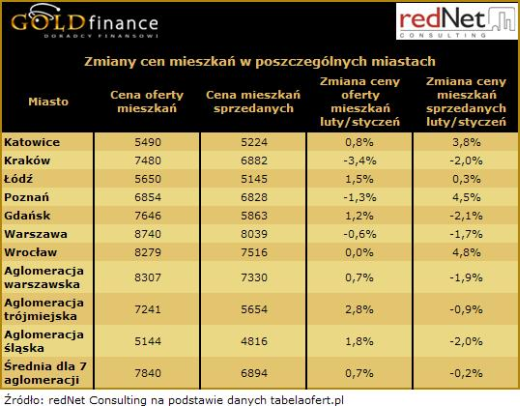

Sytuacja cenowa w poszczególnych miastach wygląda następująco:

Wciąż widać olbrzymie różnice pomiędzy poszczególnymi miastami, jeśli chodzi o dopasowanie oferty sprzedających do możliwości i potrzeb kupujących. Największa różnica nadal występuje w Trójmieście, w szczególności w Gdańsku. Ponad 23 proc. to jeszcze więcej niż w poprzednim miesiącu. Jest to wynik wprowadzenia na rynek kolejnych inwestycji z segmentu luksusowego. Mimo iż nieruchomości te nie mają dużych rozmiarów, bardzo wysoką ceną podbijają średnie wskaźniki dla tej lokalizacji.

Na drugim miejscu pod względem rozbieżności między ceną sprzedających i kupujących znajduje się aglomeracja warszawska. Tu różnica wynosi 11,7 proc. W pozostałych miastach różnica między ceną średnią a ceną mieszkań sprzedanych jest o wiele mniejsza. Jednak w każdym mieście ewidentnie widać, że kupujący w ujęciu globalnym wybierają tańsze mieszkania niż oferują deweloperzy. Najmniejsza rozbieżność ofert i cen transakcyjnych występuje w Poznaniu, gdzie wynosi ona 0,4 proc. Wskaźnik ten nie jest tylko bytem teoretycznym. Naturalne jest, że tam gdzie rozbieżność cen jest niewielka, mocno wzrasta liczba transakcji.

W marcu najbardziej podrożały oferty mieszkań w Łodzi oraz aglomeracjach trójmiejskiej i śląskiej

W odróżnieniu od lutego, marzec przyniósł wzrost średniej ceny oferty w kilku miastach. Wśród nich przoduje Łódź (+1,5 proc.). Nie zmieniła się cena oferty we Wrocławiu, a najbardziej spadła średnia oferowana cena w Krakowie.

Zmiany te są wynikiem przetasowań ofert dzięki wyprzedawaniu jednej części mieszkań (zazwyczaj tych tańszych) oraz wprowadzaniu na rynek kolejnych. Przeciętnie w skali kraju zanotowaliśmy wzrost średniej ceny o 0,7 proc.

Powodem poprawy płynności rynku w niektórych miastach jest akceptacja coraz wyższych cen. Na przykład we Wrocławiu mieszkania są wycenione o 4,8 proc. wyżej niż miesiąc wcześniej. W Poznaniu o 4,5 proc. Dzięki temu Wrocław, który jeszcze niedawno przodował z Gdańskiem pod względem rozbieżności popytu i podaży, jest teraz coraz bardziej efektywnym rynkiem. Do tego dochodzi Poznań, który dziś jest najbliżej punktu równowagi.

Generalnie jesteśmy świadkami sytuacji, która pomaga zapomnieć o wizjach krachu na polskim rynku nieruchomości mieszkaniowych. Deweloperzy, którzy pozostali na tym rynku są profesjonalistami, a nie przypadkowymi przedsiębiorcami pojawiającymi się na fali hossy. Dobrze wyczuwają trendy, lepiej przygotowują projekty oraz posiadają więcej kapitału (głównie w postaci gruntów) na lepszy produkt, bardziej dopasowany do potrzeb klienta. Utrzymujące się ceny, z lekkimi wahaniami z miesiąca na miesiąc oraz zmianami struktury rynku w poszczególnych miastach, dają coraz większe przekonanie

o fundamentalnej, a nie spekulacyjnej postaci i wartości rynku.

Zdolność kredytowa rośnie na wiosnę

Banki znów nabierają zaufania do klientów. Zdolność kredytowa w większości instytucji liczona jest bardziej liberalnie niż jeszcze kilka tygodni temu. Co istotne, wprowadzane zmiany nie są kosmetyczne, lecz stanowią dziesiątki tysięcy złotych.

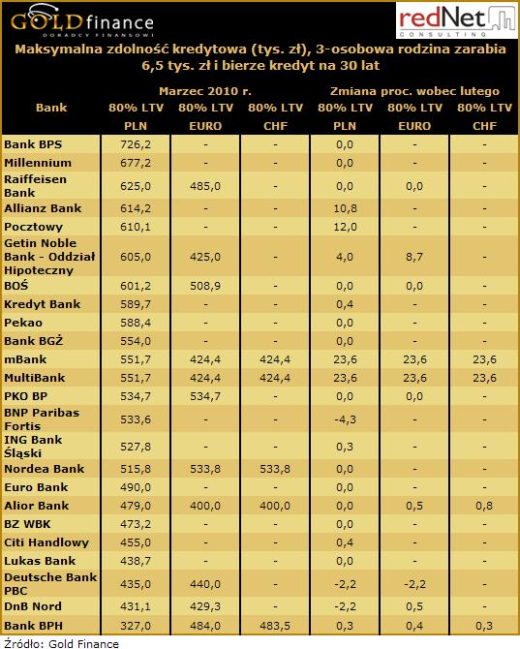

3-osobowa rodzina z dochodami netto w wysokości 6,5 tys. zł, zainteresowana kredytem na 30 lat, mogła pożyczyć na 80 proc. wartości nieruchomości w złotych w marcu średnio 539 tys. zł, podczas gdy w lutym – 525,5 tys. zł (wzrost o 2,6 proc.).

Jeśli rodzina byłaby zainteresowana kredytem w euro, jej zdolność wzrosłaby z 445,2 tys. zł w lutym do 462,7 tys. zł w marcu (plus 3,9 proc.).

Co zaskakujące, najbardziej zwiększyła się zdolność kredytowa we franku szwajcarskim. Banków oferujących ten kredyt jest tak niewiele, że każda najmniejsza zmiana wywołuje spore skoki. W efekcie, gdy w lutym modelowa rodzina mogła pożyczyć 412,4 tys. zł, na koniec marca było to już 453,2 tys. zł, czyli prawie 10 proc. więcej.

O ponad 100 tys. zł więcej dają MultiBank i mBank, o ok. 60 tys. zł więcej Pocztowy i Allianz

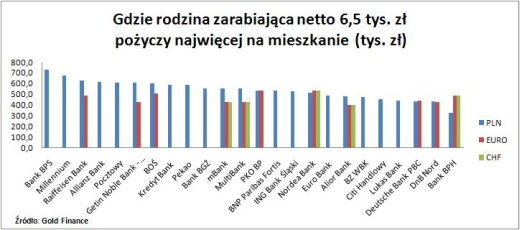

Różnice w podejściu do możliwości kredytowych klientów nadal są jednak ogromne. Gdy w najbardziej liberalnym Banku Polskiej Spółdzielczości rodzina z dochodami netto 6,5 tys. zł mogła pożyczyć 726 tys. zł, to w Banku BPH, który znajduje się na drugim końcu zestawienia było to o ponad połowę mniej, bo jedynie 327 tys. zł. BPH naszym klientom pożyczy ponad 480 tys. zł w walutach. Podobne różnice w podejściu można również zauważyć w Banku Nordea i Deutsche Banku PBC, gdzie zdolność kredytowa klienta jest wyższa, gdy chce pożyczyć w walucie, niż gdy zabiega o złote.

W siedmiu na 23 banki z zestawienia, nasi klienci dostaną ponad 600 tys. zł kredytu złotowego: BPS, Millennium, Allianz, Raiffeisen, Pocztowy, Getin Noble Bank i BOŚ.

Najmocniej zdolność kredytowa w minionym miesiącu wzrosła w mBanku i MultiBanku – po 23,6 proc. dla złotego (105 tys. zł) i walut obcych (81 tys. zł).

Mocno, bo o 12 proc., czyli 65 tys. zł, podwyższyła się zdolność kredytowa w Banku Pocztowym. W Allianz Banku – o prawie 11 proc., czyli 60 tys. zł (oba pożyczają tylko w złotych). W Getin Noble Bank o 4 proc., czyli 23 tys. zł dla kredytu złotowego i o blisko 9 proc. dla euro, 34 tys. zł. Nieznacznie poszły w górę też obliczenia kalkulatorów zdolności kredytowej w BPH, Citi Handlowym, ING BSK i Kredyt Banku.

Jednocześnie były spadki: BNP Paribas Fortis (-4,3 proc.) oraz Deutsche Bank PBC i DnB Nord po 2,2 proc. Ale dla walut DnB Nord liczy korzystniej.

Źródło: Gold Finance