Marzec był doskonałym miesiącem dla funduszy emerytalnych. Po styczniowo-lutowej korekcie przez kolejny miesiąc mocno rosły ceny akcji, ale marcowy wynik OFE był także efektem doskonałej koniunktury na rynku obligacji.

Dzięki sprzyjającym tendencjom w dwóch podstawowych klasach aktywów, OFE uzyskały rezultat na poziomie +4,48%. Jest to jeden z najlepszych wyników od końca poprzedniej bessy, ale w 10-letniej historii II filaru z lepszym rezultatem mieliśmy do czynienia jedynie 10-krotnie. Średnia funduszy emerytalnych (SAFU_FE-EMP) potrzebuje już tylko +3,5% wzrostu, aby przekroczyć rekordowy poziom z lipca 2007 roku. Jak widać po 2,5 roku od rozpoczęcia największego w dotychczasowej historii OFE kryzysu finansowego, ich wyceny są o przysłowiowy włos od rekordu.

Chociaż średnia zmiana jednostek rozrachunkowych OFE jest zazwyczaj niższa od wyników benchmarku, który składa się w 30% z indeksu obligacji IROS oraz w 70% z indeksu akcji WIG, to w marcu OFE wypadły zdecydowanie lepiej od rynkowego indeksu. Podczas gdy rynkowy wskaźnik (IRFU-emp) zyskał +3,98, to przeciętny wynik OFE był o +0,5 pkt proc. od niego lepszy. Tylko fundusz Generali OFE, z wynikiem +3,93%, wypadł nieznacznie gorzej niż rynkowy wskaźnik. Pozostałe fundusze zachowywały się w marcu znacznie lepiej. Na wzrostowym rynku najlepszy rezultat wypracował OFE Polsat, który zyskał +5,03%. Swój wynik fundusz zawdzięcza wysokiemu udziałowi akcji, które na koniec lutego wypełniały ponad 37% jego portfela. Po marcowych wzrostach okazuje się również, że obecnie żaden fundusz emerytalny nie wykazuje ujemnej stopy zwrotu za ostatnie 36-miesięcy. Najlepszy wynik uzyskany przez Generali OFE w tym okresie to +4,8%.

W marcu najwięcej można było zyskać na spółkach o dużej kapitalizacji. Indeks WIG20 wzrósł o +10,18%. Mimo, że nieco słabiej wypadły indeksy spółek o małej i średniej kapitalizacji, mWIG40 wzrósł o +8,31%, a sWIG80 o +7,53%, to ich wynik był i tak imponujący. Doskonałą koniunkturę potwierdza również indeks szerokiego rynku akcji WIG, który zyskał w marcu +9,66%.

Po raz kolejny na rynku długu zdecydowanie najlepiej wypadał indeks 10-latek, wskaźnik IROS-10 wzrósł +3,65%. Natomiast wskaźnik 5-latek (IROS-5) zyskał +1,55%, indeks 2-latek (IROS-2) +0,80%. Długi koniec krzywej rentowności uległ wiec sporemu obniżeniu, dzięki czemu rynkowy indeks rynku obligacji tj. IROS zyskał +1,62%. Nie byłoby to możliwe gdyby nie coraz niższy poziom inflacji. Według prognoz Ministerstwa Finansów inflacja rok do roku w marcu wyniosła 2,6% i jest to najniższy poziom od ponad 3 lat. Polskie obligacje skarbowe cieszą się również dużym zainteresowaniem ze strony instytucji zagranicznych, czemu bez wątpienia sprzyja umacniający się złoty.

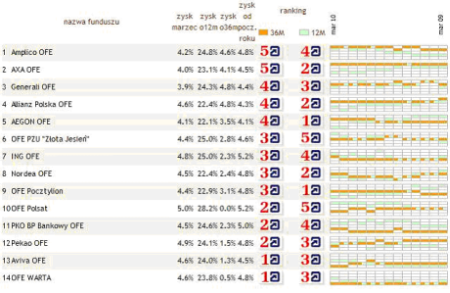

Komentarz do rankingu:

Od ponad roku sytuacja na rynku premiuje fundusze emerytalne, które posiadają wyższe ryzyko. Wysoki udział akcji w portfelu przekłada się to na wysoką stopę zwrotu. Jest to główny powód, dla którego wskaźnik Information Ratio (IR) w ujęciu 12-miesięcznym przyjmuje wysokie wartości (nadwyżka dodatkowej stopy zwrotu w stosunku do poziomu ryzyka). Do tej grupy produktów zaliczają się w kolejności takie fundusze emerytalne jak OFE Polsat (5a), OFE PZU „Złota Jesień” (5a), ING OFE (4a), PKO Bankowy OFE (4a) oraz Amplico OFE (4a). Wyjątkiem są np. fundusze Pekao OFE czy Nordea OFE, które posiadają wyższy od przeciętnego udział akcji w portfelu, a jednak nie generują dodatkowej stopy zwrotu.

W niektórych przypadkach, niższe ryzyko, tak jak np. w przypadku Aegon OFE (1a) i OFE Pocztylion (1a) nie przekłada się natomiast na dodatkową stopę zwrotu. Można wiec przyjąć, że kontynuacja dobrej koniunktury na rynku akcji, dla większości funduszy z dobrą oceną w rankingu krótkoterminowym będzie oznaczać dalszą poprawę noty również w zestawieniu długoterminowym. Obecnie liderami zestawienia długoterminowego są kolejno Amplico OFE (5a), Axa OFE (5a) i Generali OFE (4a). Z te trójki jedynie Amplico OFE posiada również dobrą ocenę w rankingu krótkoterminowym.

W marcu nie było zbyt wielu zmian w rankingu długoterminowym (36-misiecy), ale doszło do sporej liczby zmian w zestawieniu krótkoterminowym. Na szczególną uwagę zasłużyło ING OFE, które, awansowało w rankingu długoterminowym (3a) jak i krótkoterminowym (4a). Jest to dobra wiadomość dla przyszłych emerytów, gdyż ING OFE posiada największą liczbę członków.

Źródło: Analizy Online