Ceny miedzi na rynkach surowcowych korzystają z poprawiających się nastrojów inwestorów i rosną jak na drożdżach. Czy to kolejna bańka spekulacyjna, za którą stoją Chiny?

W drugim tygodniu stycznia 2010 roku za tonę miedzi płacono ok. 7700 USD – to blisko dwukrotnie więcej niż w dołku z 2008 roku. Sytuacja ta jest o tyle interesująca, że wraz ze wzrostem cen coraz większe złoża miedzi oczekują na nabywców w magazynach giełd w Londynie czy Szanghaju. Czy już pora by mówić o pompowaniu cen przez spekulantów? Przed postawieniem takiej spiskowej teorii warto się powstrzymać, ponieważ za wzrostem cen w ostatnich tygodniach przemawiają długo-, ale przede wszystkim krótkoterminowe czynniki.

Strajki wstrzymują wydobycie

Pozostawmy na chwilę na boku kwestię trwałości i dynamiki ożywienia gospodarczego na świecie i przyjmijmy, że zgodnie z opinią większości ekonomistów recesja dobiegła końca lub zakończy się w ciągu najbliższych kilku miesięcy. Jeśli w perspektywie kilku kwartałów do popytu na metale przemysłowe, zgłaszanego przez Chiny, dołączą zamówienia ze Stanów Zjednoczonych i Europy Zachodniej, problemy rynku miedzi przeniosą się na stronę podażową. Pierwsze takie sygnały pojawiły się na początku 2010 roku.

Pracownicy największego na świecie kompleksu miedziowego w Chile, wykorzystując wysokie ceny miedzi zażądali podwyżek wynagrodzeń. Władze spółki Codelco tym razem ugięły się pod presją związków zawodowych i chcąc uniknąć eskalacji napięcia, lecz przede wszystkim przywrócić normalny tryb pracy w kopalniach, wyraziły zgodę na wyższe pensje. Z nieoficjalnych doniesień wynika, że rok 2009 był dla największego producenta miedzi na świecie rekordowy pod względem wielkości wydobycia metalu. Produkcja miała przekroczyć poziom 1,7 mln ton, który odnotowano w 2004 roku. Strajki w dużych zakładach dla inwestorów śledzących rynki surowcowe w latach 2006-2008 nie były niczym zaskakującym i niemal każdego miesiąca wiadomości o zagrożeniu ciągłości wydobycia przekładały się na krótkoterminowe wzrosty cen.

Nadzieja na popyt

To nie przypadek, że w 2009 roku brakowało podobnych doniesień – większą uwagę przykładano do systematycznie rosnących zapasów metali przemysłowych na giełdach w Londynie i Szanghaju. Problemem była nie podaż, ale popyt na miedź – po wyłączeniu Chin trudno było znaleźć innych nabywców. Druga połowa ubiegłego roku przyniosła stabilizację cen na amerykańskim rynku nieruchomości, a ilość wydanych pozwoleń na budowy powoli zaczęła odbijać się od wielomiesięcznego dna.

To głównie w branży budowlanej miedź znajduje zastosowanie, dlatego dalsze zachowanie cen metalu zależeć będzie od tego, w jakim tempie inicjowane będą nowe projekty deweloperskie. Ogólne warunki biznesowe uległy poprawie na skutek państwowych programów pomocowych (ulgi podatkowe dla kupujących domy po raz pierwszy, dopłaty do wymiany starych samochodów na nowsze), ale pod dużym znakiem zapytania jest trwałość takich działań – zachęty tego rodzaju podkradają bowiem naturalny popyt z kolejnych kwartałów. Firmy prawdopodobnie nie zakończyły jeszcze cyklu cięcia kosztów, ale w wielu sektorach gospodarki zauważalny jest wzrost zapasów, sugerujący przygotowania do ekspansji.

Pamiętajmy, że w 2009 roku liczba domów podlegających komorniczym aukcjom przekroczyła w USA 2,8 mln, co oznacza, że jeden na 45 domów musiał pod przymusem zmienić właściciela. Zatem pierwotny rynek nieruchomości w dalszym ciągu znajduje się pod dużą presją, a co za tym idzie, zapotrzebowanie na metale przemysłowe póki co pozostaje w sferze niejasnych planów i szacunków, uzależnionych od wielu zmiennych (w tym także ceny miedzi, która nie zachęca obecnie do agresywnych zakupów). Rzeczywisty popyt na miedź w dalszym ciągu pochodzi z Azji, istnieje jednak nadzieja, że wkrótce dołączą inne rynki.

Zapasy miedzi hamują wzrost cen

Argumentem o dużym znaczeniu dla inwestorów oczekujących korekty cen miedzi w ostatnich dniach są informacje o narastających zapasach metali czekających na nabywców. Londyńska Giełda Metali informowała, że w czasie, gdy ceny miedzi wracały powyżej poziomu 7500 USD za tonę, w magazynach zgromadzono ponad 500 tys. ton tego metalu. To najwyższy poziom od marca 2009 roku i prawie dwukrotnie wyższy niż w lipcu ubiegłego roku. Podobne wnioski dotyczą innych metali (np. aluminium i stal), ale jak to rynku, druga strona szybko znajduje kontrargumenty na poparcie własnego stanowiska.

Inwestorzy reprezentujący popyt twierdzą, że podaż metali w najbliższym czasie zostanie naturalnie wchłonięta, ponieważ wiele kopalń sygnalizuje ograniczenie wydobycia. Przykładowo australijskie władze poinformowały kilka dni temu, że w 2010 roku eksport miedzi spadnie o ok. 13 proc. ze względu na zaburzenia wydobycia w czwartym co do wielkości zakładzie świata, należącym do BHP Billiton. Z kolei Pakistan groził anulowaniem projektów eksploracji złóż miedzi i złota, które wycenia się na 3 mld USD.

Spółki z silnymi fundamentami

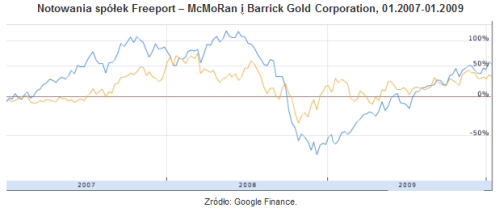

Z perspektywy inwestorów mających dostęp do największych światowych rynków finansowych, bezpośrednia inwestycja w kontrakty terminowe na miedź przy obecnych cenach może być bardziej ryzykowna niż ulokowanie kapitału w spółki trudniące się wydobyciem i handlem metalami. Wprawdzie poprawa nastrojów w drugiej połowie 2009 roku podniosła także wyceny akcji, ale spółki miedziowe wydają się mieć dużą przewagę w stosunku do innych reprezentantów branży wydobywczej. Przede wszystkim chodzi o przepływy pieniężne, które stabilnie utrzymywały się na plusie nawet po dramatycznych spadkach cen z 2008 roku. W przeciwieństwie do kopalń niklu, aluminium czy diamentów, które traciły gotówkę, największe spółki miedziowe nieustannie generowały dodatnie przepływy pieniężne, co ma kluczowe znaczenie dla akcjonariuszy. Oznacza to, że przy wyższych cenach miedzi jej producenci mają jeszcze większe pole do zwiększania marż, a co za tym idzie zyski netto i dywidendy mają duże szanse na wzrosty.

Freeport – McMoRan, największy producent miedzi, którego akcje są dostępne w obrocie giełdowym (Codelco jest firmą kontrolowaną przez chilijski rząd), w okresie od początku 2007 r. do III kw. 2009 r., czyli w czasie huśtawki cen surowców, wygenerował aż 6,8 mld USD wolnych przepływów pieniężnych. W tym samym czasie lider pod względem wydobycia i wartości sprzedawanego złota, spółka Barrick, odnotowała dodatnie przepływy pieniężne na poziomie 1,5 mld USD, co jest nawet niższym wynikiem od 1,7 mld USD, wypracowanych przez średniej wielkości spółkę miedziową Antofagasta, która dodatkowo wypłaciła akcjonariuszom ok. 530 mln USD dywidendy.

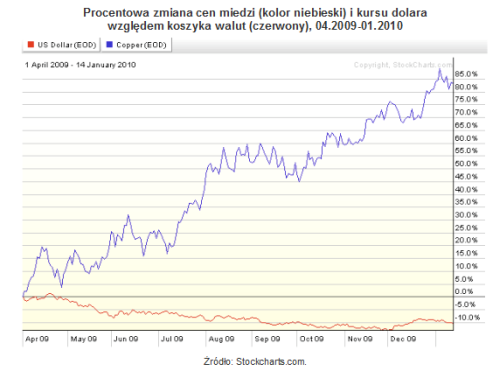

Dolar, Chiny, spekulanci

Inwestycja w miedź w długim horyzoncie wiąże się z szeregiem niewiadomych. Po pierwsze na ceny miedzi kluczowy wpływ będzie mieć wartość amerykańskiej waluty. Jeżeli dolar przestanie tracić na wartości, większość rynków surowcowych znajdzie się pod silną presją, ponieważ kapitał ulokowany na nich w dużej mierze pochodził z tanich dolarowych kredytów. Scenariusz taki mógłby się spełnić np. w przypadku spadku rozumianej szeroko skłonności inwestorów do ryzyka. Większość ekonomistów sądzi jednak, że dolar będzie nadal się osłabiał, ponieważ znaczenie Stanów Zjednoczonych na światowej arenie gospodarczej, choć wciąż jest kluczowe, stopniowo zmniejsza się na rzecz rynków wschodzących.

Po drugie, kupno miedzi, to w pewnym uproszczeniu pośrednia inwestycja w Chiny. Rozważania o tym, czy w Chinach mamy obecnie do czynienia z pompowaniem bańki spekulacyjnej pozostawmy na osobny artykuł. Dane o imporcie metali, dwucyfrowym wzroście produkcji przemysłowej i informacje o chęci uniezależnienia się od kursu dolara, pomniejszającego wartość amerykańskich obligacji, mówią same za siebie.

Można obrażać się na rzeczywistość, oczekiwać, że bańka na rynku nieruchomości musi w końcu pęknąć, ale Chiny wraz ze wszystkimi błędami, które popełniają, są obecnie najważniejszym ogniwem światowej gospodarki. W jednym z ostatnich felietonów na łamach dziennika New York Times, Thomas Friedman, znany w Polsce z publikacji książki „Świat jest płaski”, przestrzega inwestorów przed grą przeciwko Chinom, wysuwając dwa trudne do zignorowania argumenty:

- nigdy nie inwestuj przeciwko krajowi, który posiada ponad dwa biliony dolarów nadwyżek walutowych;

- pomijając olbrzymie projekty infrastrukturalne, Chiny przesuwają środek ciężkości z eksportu tanich produktów, na nowoczesne technologie i edukację. Dla rynku miedzi oznaczać to może, że mniejszy popyt zgłaszany przez budownictwo równoważony będzie rozwojem infrastruktury telekomunikacyjnej (np. kable).

Na koniec, dla zrównoważenia optymistycznych scenariuszy dla rynku miedzi, trzeba zadać sobie pytanie, które fakty nie zostały jeszcze uwzględnione przez inwestorów w cenach. Większość z przedstawionych wyżej argumentów nie jest żadną nowością, a dla przebicia wierzchołków cenowych z 2008 roku miedź potrzebować będzie silniejszego impulsu. W krótkim okresie rynek ten wydaje się przegrzany, ale walka z trendem (w tym przypadku, gra na spadki) nie jest dobrym pomysłem dopóki tendencja się nie odwróci.

O tym, że warto przygotować się na silniejszą przecenę miedzi może świadczyć gwałtowny wzrost krótkich pozycji np. na wartość jednostek miedziowych funduszy inwestycyjnych. W ciągu dwóch tygodni na przełomie listopada i grudnia, w przypadku funduszu iPath Dow Jones Copper Index, liczba krótkich pozycji zajmowanych przez inwestorów oczekujących spadków, wzrosła z 5 tys. do 180 tys. Jak duże znaczenie prognostyczne miał ten wskaźnik, dowiemy się dopiero po upływie kilku tygodni. Także analiza techniczna sugeruje, że zwłaszcza w krótkim okresie, na rynku miedzi karty mogą rozdawać niedźwiedzie.

Źródło: Open Finance