W styczniu 2023 roku zdolność kredytowa przykładowej rodziny wzrosła we wszystkich badanych bankach. Nie jest to pierwsza taka pozytywna zmiana. Z konsekwentnym odbudowywaniem się zdolności kredytowej mamy do czynienia już od pół roku. Jeśli sprawdzą się aktualne przewidywania dotyczące kosztu pieniądza, pensji czy działań nadzorczych, to w bieżącym roku powinniśmy się przygotować na więcej takich pozytywnych informacji.

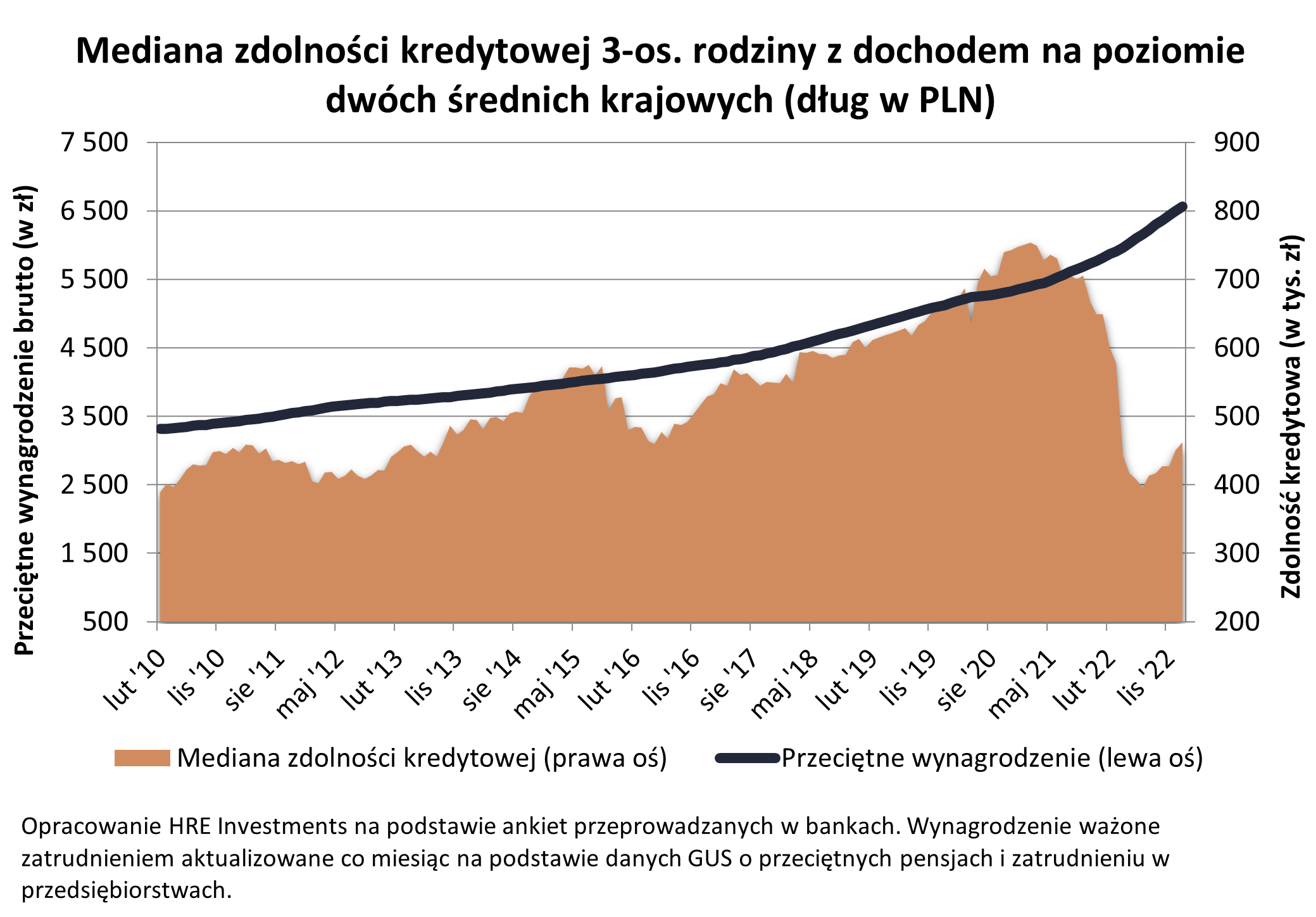

Przykładowa – 3 osobowa rodzina dysponująca dwiema średnimi krajowymi może obecnie (styczeń 2023) pożyczyć na mieszkanie ponad 462 tys. złotych. Jest to o ponad 12 tys. złotych więcej niż miesiąc wcześniej. Wynik ten nie jest jeszcze imponujący, ale nie sposób nie zauważyć poprawy. Co więcej z odbudową zdolności kredytowej naszej przykładowej rodziny mamy do czynienia już konsekwentnie od 6 miesięcy.

Konsekwentna odbudowa po szybkim spadku

Warto przypomnieć, że jeszcze pod koniec 2021 roku, a więc przed cyklem podwyżek stóp procentowych, zdolność kredytowa tej samej rodziny opiewała na 700 tys. złotych. Później jednak seria podwyżek stóp procentowych i zalecenia wydane przez UKNF spowodowały, że w najgorszym momencie – w lipcu 2022 roku ci sami kredytobiorcy mogli liczyć już tylko na 392 tys. złotych kredytu na zakup mieszkania. Od tego momentu sytuacja ulegała konsekwentnej poprawie. Przez ostatnich 6 miesięcy zdolność kredytowa wzrosła bowiem o 17%, co już ma wpływ na dostęp do hipotek. Mało tego, w gąszczu formułowanych dziś prognoz nie brakuje przesłanek za kontynuacją tego trendu.

O naszą zdolność walczą 4 główne czynniki

W czasie zacieśniania polityki monetarnej i nadzorczej, które znacznie obniżyły zdolność kredytową, obserwowaliśmy co najmniej dwa czynniki, które chociaż trochę hamowały spadającą zdolność kredytową. Mowa tu o rosnących pensjach i konkurencji pomiędzy bankami o uszczuplające się grono klientów. Przypomnijmy, że wynagrodzenia wg GUS (listopad 2022) wzrosły w ciągu roku o niemal 14%. Za to banki obniżyły w ostatnich miesiącach marże kredytowe, stosują promocje, a niektóre instytucje zaczęły np. przy obliczaniu zdolności kredytowej uwzględniać dotychczas pomijane źródła dochodów np. 500+.

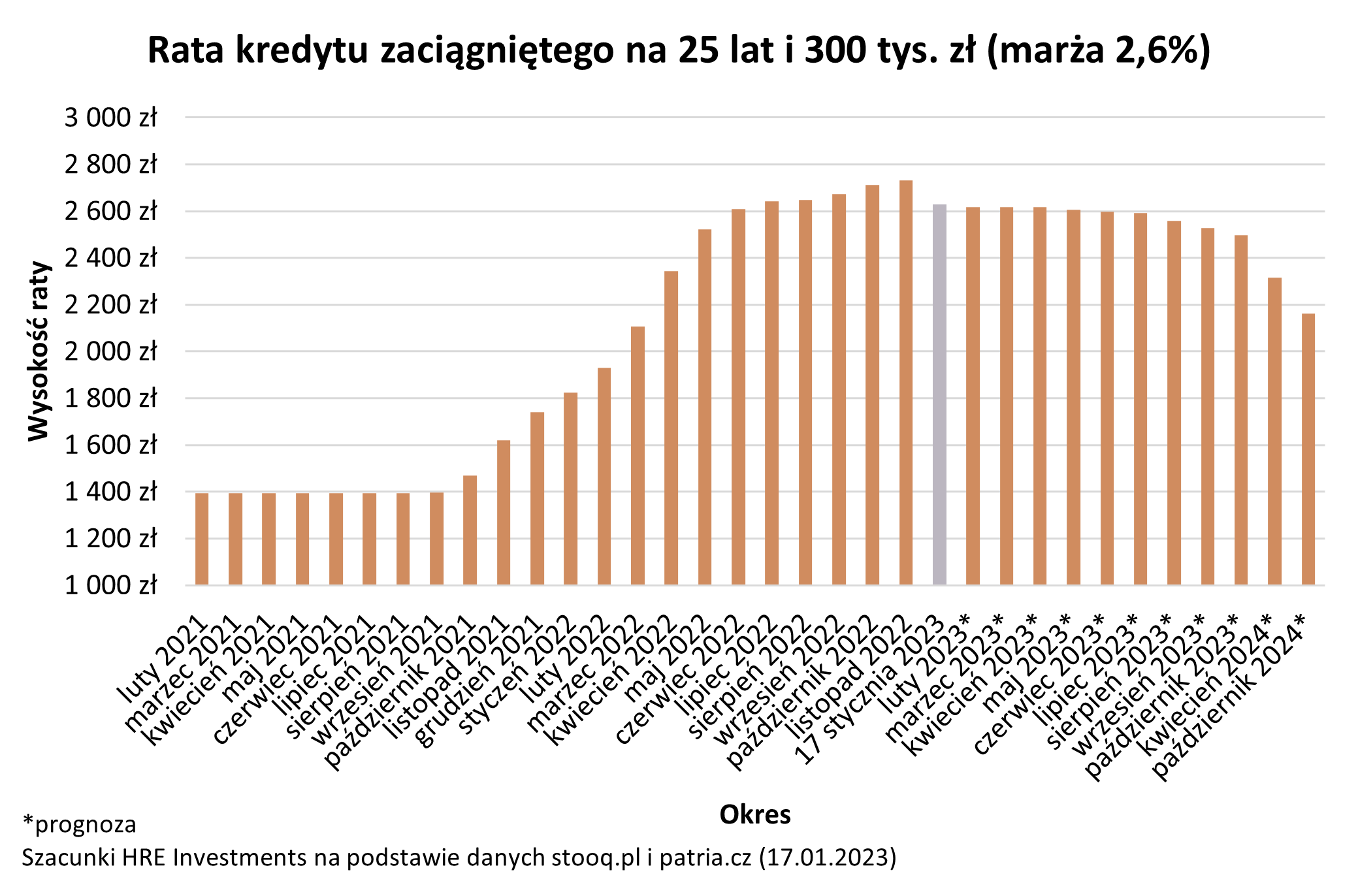

W listopadzie 2022 roku do tych czynników dołączył jeszcze jeden – kluczowy element – spadek WIBOR-u, czyli składnika oprocentowania kredytów mieszkaniowych. Przypomnijmy, że jeszcze na początku listopada minionego roku znalazł się on na wyjątkowo wysokim poziomie – trochę ponad 7,6%. Od tego momentu wskaźnik ten zaczął się systematycznie obniżać. Najnowsze notowania z połowy stycznia br. pokazują spadek tego wskaźnika w okolice 6,9%. Tak niskich wyników nie notowaliśmy od czerwca 2022 roku. Obniżkę WIBOR-u zawdzięczamy głównie ostatnim decyzjom RPP, która od czterech miesięcy pozostawia stopy procentowe na niezmienionym poziomie. W efekcie rynek, który jeszcze w październiku czy nawet na początku listopada 2022 roku oczekiwał dalszych podwyżek stóp procentowych, zrozumiał, że w swoich oczekiwaniach się zagalopował. To właśnie ta rewizja oczekiwań powoduje, że pomimo braku obniżek stóp procentowych, WIBOR w ostatnich miesiącach zaczął zniżkować.

Tańszy kredyt jest kluczowy dla zdolności kredytowej

Co więcej, patrząc na aktualne notowania kontraktów terminowych (FRA i IRS) łatwo dojść do wniosku, że uczestnicy rynku zaczęli dziś grać już nie pod podwyżki, ale nawet pod obniżki stóp procentowych W Polsce. Te mogą stać się naszą rzeczywistością już w drugiej połowie 2023 roku. Jeśli faktycznie by tak było, to szybko miałoby to pozytywne przełożenie na odbudowującą się zdolność kredytową. Kontrakty terminowe sugerują dziś bowiem, ze WIBOR 3M może za rok wynosić 6%, albo nawet poniżej 6%. Ponadto w 2024 roku cykl obniżek stóp procentowych ma przyspieszyć – tak przynajmniej sugerują aktualne notowania kontraktów terminowych na stopę procentową.

Pensje w Polsce mają nominalnie rosnąć

Z punktu widzenia zdolności kredytowej nie mniej ważne jest też to co stanie się z naszymi wynagrodzeniami. Przecież banki są skłonne pożyczyć więcej osobom otrzymującym wyższe pensje. W tym kontekście warto przytoczyć listopadową projekcję opracowaną przez analityków NBP. Wynika z niej, że pensje w Polsce będą nadal rosły – o 11,9% w 2023 roku, 7,6% w 2024 roku i 5,9% w 2025 roku. Będzie to miało bezpośrednie przełożenie na zdolność kredytową. Oczywiście jak przy każdych rynkowych notowaniach czy prognozach musimy pamiętać, że bywają one zmienne. Ponadto z samego faktu, że rosną średnie pensje w gospodarce nie muszą wynikać podwyżki akurat dla nas.

Regulator też zagra w „drużynie kupujących”?

Dodatkowym impulsem dla rosnącej zdolności kredytowej mogą być także zmiany regulacyjno-nadzorcze. Przykład? Stawka WIBOR coraz częściej będzie w ofertach kredytów hipotecznych zastępowana przez przeważnie niższy WIRON. Nowy wskaźnik ma mieć zastosowanie w przypadku dopiero zaciąganych kredytów. Jest więc szansa, ze nowe kredyty będą trochę tańsze i łatwiej dostępne.

Nie możemy też zapomnieć o rozważanym przez KNF obniżeniu bufora na podwyżki stóp procentowych przy kredytach z okresowo stałą stopą. Bufor ten obecnie wynosi aż 5%. To znaczy, że przy badaniu zdolności kredytowej bank musi dodać do aktualnego oprocentowania 5 pkt. proc. Już obniżenie tego wskaźnika o połowę skutkowałoby wzrostem zdolności kredytowej o 15-20%. Warto więc dodać, że KNF nie wyklucza mocniejszej korekty bufora w przypadku kredytów z oprocentowaniem stałym ustalanym na okres dłuższy niż 5 lat.

Prawie wszędzie dostaniemy więcej niż 400 tys. złotych

W styczniu we wszystkich bankach biorących udział w naszym badaniu zdolność kredytowa poszła w górę względem wyniku z końcówki 2022 roku. Kwoty oferowane przez poszczególne instytucje są oczywiście mocno zróżnicowane.

Na początku 2023 roku na największy kredyt mieszkaniowy dla przykładowej trzyosobowej rodziny dysponującej dwiema średnimi krajowymi można liczyć w Banku Pekao, PKO Banku Polskim czy PKO Banku Hipotecznym. Te instytucje deklarują, że skłonne byłyby takiej familii zaoferować prawie pół miliona złotych na zakup mieszkania. Mniej pożyczymy natomiast w bankach: Millennium, Alior, BNP Paribas czy mBank. W tych przypadkach zdolność kredytowa wynosi od ponad 440 tys. złotych do 466 tys. złotych. Na drugim biegunie mamy natomiast ING, w którym oferowany kredyt nie przekroczy 400 tys. złotych.

Zdolność kredytowa to jednak tylko jeden z wyróżników bankowej oferty, którą trzeba przeanalizować przy wyborze hipoteki. Nie mniej ważne są też poziom wymaganego wkładu własnego, akceptowane dochody, opłaty czy marża i oprocentowanie.

| Zdolność kredytowa 3-os. rodziny z dochodem 9434 zł netto | |||

| Nazwa Banku | Maksymalna zdolność kredytowa | RRSO zapropono-wanego kredytu | Maksymalna część ceny mieszkania, którą bank może kredytować |

| Bank Pekao | 498 900 zł | 9,43% | 90% |

| PKO Bank Polski | 498 800 zł | 9,16% | 90% |

| PKO Bank Hipoteczny | 498 800 zł | 9,16% | 90% |

| Bank Millennium | 466 000 zł | 9,09% | 90% |

| Alior | 462 856 zł | 9,28% | 90% |

| BNP Paribas | 462 013 zł | 9,83% | 80% |

| mBank | 441 799 zł | 9,38% | 90% |

| Santander | 430 410 zł | 9,19% | 90% |

| Bank Pocztowy | 412 227 zł | 10,90% | 80% |

| BOŚ Bank | 403 119 zł | 9,95% | 90% |

| ING | 399 769 zł | 8,64% | 80% |

| Przypadek: Małżeństwo z jednym dzieckiem. Obie dorosłe osoby pracują od 3 lat na pełen etat na umowie na czas nieokreślony. Dochód rodziny na poziomie 9434 zł netto miesięcznie. Modelowy kredytobiorca mieszka w mieście o 300 tys. mieszkańców i ma pozytywną historię kredytową. Na ten moment rodzina spłaciła wszystkie kredyty, nie posiada kart kredytowych czy limitów w kontach. Rodzina posiada samochód wart 15 tys. zł. Przeciętne deklarowane miesięczne koszty utrzymania na poziomie 2 tys. zł miesięcznie. Jeśli będzie miało to wpływ na wynik kalkulacji, rodzina skłonna jest skorzystać z dwóch produktów – rachunku ROR z przelewem wynagrodzenia i karty płatniczej lub kredytowej. Kredytobiorca woli unikać ubezpieczeń typu: od utraty pracy, na życie itp. Raty równe. | |||

| Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 17.01.2023 r.) | |||

Oskar Sękowski, Bartosz Turek

HRE Investments