Na globalnych rynkach finansowych coraz większą popularność zdobywają pochodne instrumenty finansowe zwane CDS. Ostatnio zainteresowali się nimi także politycy, którzy chcą zabronić spekulowania tym derywatami. Jakie są zasady działania tego instrumentu i jak może go wykorzystać przeciętny inwestor – tłumaczą analitycy Expandera.

CDS to skrót od angielskiej nazwy credit default swap. W wolnym tłumaczeniu oznacza instrument wymiany ryzyka upadłości dłużnika. CDS’y należą do grupy instrumentów pochodnych, zwanych też derywatami. Nabywający ten instrument kupują w istocie ochronę przed niewypłacalnością emitenta papierów dłużnych. W zamian zobowiązują się do okresowych płatności na rzecz sprzedającego, czyli podmiotu zapewniającego taką ochronę. Płatność ta określana jest jako odsetek wartości nominalnej papieru dłużnego na którym dokonuje się zabezpieczenia i wyrażana jest w tak zwanych punktach bazowych. Jeden punkt bazowy to jedna setna punktu procentowego. Wielkość tej płatności (nazywanej spread) jest także ceną, w której wyrażone są notowania tego instrumentu. Im wyższy spread, tym większe ryzyko związane jest z inwestycją w papier zabezpieczany przez CDS. Gro istniejących kontraktów CDS obejmuje ryzyko niewypłacalności obligacji emitowanych przez prywatne firmy i korporacje. Coraz większą popularność zdobywać zaczyna też możliwość zabezpieczenia się przed niewypłacalnością krajów (tak zwane sovereign CDS).

Najszybciej rozwijający się rynek derywatów

Przyjmuje się, że CDS’y w obecnej formie powstały dopiero w 1997 roku. Od tego czasu handel tymi instrumentami jest najszybciej rosnącym segmentem niewystandaryzowanych instrumentów pochodnych. Niewystandaryzowanych, czyli notowanych na rynku pozagiełdowym i charakteryzujących się parametrami wypracowanymi w trakcie prywatnych negocjacji. Rosnącą popularność i szybki rozwój tych instrumentów można przypisywać sposobowi w jaki przyczyniają się one do znacznie efektywniejszego, niż to miało miejsce przed ich powstaniem, zarządzania ryzykiem portfela papierów dłużnych. Poprzez rozwój rynku CDS wiarygodność kredytowa stała się pełnoprawnym przedmiotem handlu i mogła tym samym zostać oddzielona od samego zobowiązania. Dzięki temu banki, za pomocą CDS’ow, mogą niemal dowolnie kształtować ryzyko swoich aktywów, a tym samym udzielać więcej pożyczek i kredytów. Firmy ubezpieczeniowe mogą natomiast lepiej zarządzać ryzykiem portfela rezerw przeznaczonych na wypłatę odszkodowań. Możliwość przenoszenia ryzyka ogranicza też niebezpieczeństwo wystąpienia niechcianej, zbyt wysokiej jego koncentracji w rękach jednego podmiotu.

Nie bez znaczenia dla wzrostu popularności CDS’ów był też obserwowany ostatnio spadek wiarygodności agencji ratingowych. Te instytucje, oceniające poziom ryzyka kredytowego emitentów papierów dłużnych, nie potrafiły dostrzec jego ogromu, czającego się w instrumentach wierzycielskich zabezpieczonych na hipotekach. A instrumenty te stały się punktem zapalnym kryzysu finansowego, z którego skutkami nadal boryka się cały świat. Obserwatorzy rynku szybko uznali, że notowania CDS’ów mogą równie dobrze, a może i lepiej niż agencje ratingowe, służyć za źródło wczesnego ostrzegania przed pogorszeniem kondycji kredytowej emitentów papierów dłużnych. Mimo tych niewątpliwych zalet, w ostatnim czasie instrumenty wymiany ryzyka upadłości dłużnika zyskały jednak złą sławę.

Kto uchroni przed upadłością USA?

Warto najpierw zwrócić uwagę, że zakup CDS nie jest zupełnym pozbyciem się ryzyka kredytowego. W istocie, nabywca instrumentu jedynie zamienia to ryzyko na ryzyko wywiązania się ze zobowiązania drugiej strony kontraktu. Zbywcą kontraktu jest przeważnie olbrzymia, globalna instytucja finansowa, której wiarygodność kredytowa przewyższa wiarygodność rządów wielu państw. Ostatnie czasu pokazały jednak wyraźnie, że nawet te międzynarodowe instytucje nie są zupełnie wolne od ryzyka upadłości. Głębsze zastanowienie się nad tą konstrukcją prowadzi też do wywołujących lekkie skonfundowanie wniosków. Notowane są przecież CDS’y na niewypłacalność Stanów Zjednoczonych Ameryki. Przy obecnej skali globalizacji rynku finansowego, trudno jednak wyobrazić sobie jaka instytucja finansowa byłaby w stanie wywiązać się ze zobowiązania powstałego z tytułu zapewnienia ochrony przed upadłością USA, gdyby tak sytuacja rzeczywiście miała miejsce!

„Gołe” niepożądane

Jak każdy instrument pochodny CDS’y mogą służyć nie tylko do zabezpieczania pozycji przed ryzykiem, ale także są doskonałym środkiem do spekulowania, czyli celowego wystawiania się na ryzyko w celu osiągnięcia zysku. Spekulanci otwierają na tym rynku tak zwane „gołe” pozycje. Polegają one na kupowaniu lub sprzedawaniu tych instrumentów bez posiadania odpowiedniego zabezpieczenia w postaci odwrotnej pozycji w instrumencie bazowym, czyli papierze dłużnym na który opiewa CDS. Pozwala to na grę na obniżkę wiarygodności kredytowej emitenta lub niskokosztowe otwarcie ekspozycji na ryzyko kredytowe, w momencie gdy inwestor spodziewa się poprawy tej wiarygodności. Jak każdy instrument pochodny CDS’y pozwalają też na spekulację z zastosowaniem dźwigni finansowej, co oznacza po prostu, że wartość ekonomiczna utrzymywanej pozycji może czasami wiele razy przekraczać wartość kapitału jaki potrzebny jest do jej otwarcia. Niestety, tam gdzie mamy do czynienia z ryzykiem wzmocnionym dźwignia finansową, tam do gry wchodzą też emocje i zwiększona zmienność notowań. To właśnie używanie CDS’ów do spekulacji, zamiast do zabezpieczania, sprowadziło na nie gromy ze strony polityków. Co naturalne, nie byli oni zadowoleni z, trzeba przyznać nerwowego czasami, oceniania wiarygodności kredytowej kierowanych przez nich rządów. Podejrzenia o wykorzystywanie tych derywatów do manipulacji doprowadziło nawet do lekko kuriozalnej inicjatywy Unii Europejskiej, aby zastanowić się nad całkowitym zakazem nabywania „gołych” CDS’ów.

Ogon macha psem

Ogon macha psem, czy odwrotnie? Każdy, kto obserwuje chociażby notowania kontraktów na WIG20, wie, że na rynku instrumentów pochodnych takie pytanie nie jest bynajmniej tylko pytaniem retorycznym. Wartość otwartych pozycji na rynku CDS Grecji wynosi obecnie około 9 mld dolarów, podczas gdy wartość długu rządu Grecji jest ponad 40 razy większa. Trudno nie dostrzec pokusy manipulacji cenami na relatywnie płytkim rynku CDS, aby wpłynąć na wycenę dużo większych pozycji zajmowanych na obligacjach, innych obligacyjnych instrumentach pochodnych lub nawet na głównych walutach. O taką właśnie manipulację podejrzewane były ostatnio fundusze hedgingowe. Trochę kuriozalnym z kolei przykładem mogą być notowania CDS’ów na rządowy dług Estonii. W 2009 roku zobowiązania tego małego kraju stanowiły tylko ok. 8% w stosunku do PKB a estoński rynek obligacji po prostu nie istnieje. Czemu więc ma służyć handel CDS’ami w przypadku tego kraju?

CDS dla przeciętnego inwestora

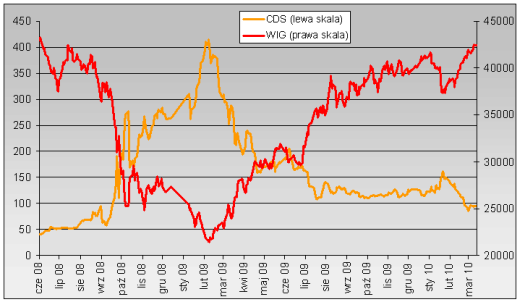

Przeciętny inwestor nie ma dostępu do rynku CDS’ów. Jednak sama obserwacja wykresów kursów tych instrumentów pomaga w przewidywaniu trendów, nie tylko na rynkach obligacji, ale także na rynku walutowym a nawet na giełdach akcji. W czasach gdy duży wpływ na wycenę akcji ma poziom apetytu na ryzyko ta zależność nie powinna dziwić. Dowodem na to niech będzie porównanie indeksu WIG i notowań CDS dla polskiego długu. Jak widać na powyższym wykresie ważne punkty zwrotne kursów miały miejsce mniej więcej w tym samym czasie. Notowania CDS mogły więc często służyć jako potwierdzenie głównych kierunków na rynku akcji, a niektórych przypadkach nawet jako wskaźnik wyprzedzający ruchy na giełdzie.

Źródło: Expander