Najważniejszą informacją zeszłego tygodnia była publikacja lutowego wzrostu cen konsumpcyjnych, która okazała się dla rynku niemiłym zaskoczeniem. Okazało się bowiem, że ceny wzrosły o 2,7 proc. w relacji rocznej, zamiast osiągnąć prognozowaną zwyżkę 2,5 proc. Tym samym, ceny konsumpcyjne stały się poważnym problemem, który rządzący muszą rozwiązać.

Dekompozycja wspomnianego wzrostu nie jest przyjemną lekturą, gdyż żywność podrożała aż o 6,2 proc.. Zdrożały również ceny samochodów i to najbardziej od przynajmniej czterech lat. Wyższa inflacja jest pochodną silnego ożywienia w gospodarce wewnętrznej, jak i zewnętrznej. Eksport w lutym zanotował roczną dynamikę 46 proc., a produkcja przemysłowa za dwa pierwsze miesiące tego roku osiągnęła roczny wzrost o 20,7 proc. Wspomniane publikacje zaskakują ekonomistów in plus, a rządzący mają niemały problem, co uczynić z przegrzewającą się gospodarką.

Wiele osób, jako rozwiązanie „problemu boomu”, z chęcią widziałoby umocnienie juana i nałożenie podatku od nieruchomości, gdzie bańka jest już wręcz ewidentna (ceny rosną w rocznym tempie 10,7 proc.). Niestety, na umocnienie waluty nie ma co liczyć, gdyż w niedzielę premier Wen Jiabao praktycznie wykluczył taki ruch. Cała sprawa jest niezwykle polityczna, gdyż wcześniej Barack Obama zaapelował o „bardziej zorientowany rynkowo kurs wymiany” chińskiej waluty, który ”byłby niezbędnym wkładem w wysiłki na rzecz przywrócenia globalnej równowagi”. Chiny na te słowa odpowiedziały niezmiernie mocno już wcześniej. Wiceprezes chińskiego banku centralnego, Su Ning, stwierdził, że jego kraj nie zgadza się na „upolitycznienie kwestii kursu wymiany juana” oraz, że Chiny nie zgadzają się by „inne państwo rozwiązywało jego problemy”.

Silniejsza waluta powodowałaby mniejszą presję na podwyżki stóp procentowych, co byłoby zbawienne dla rynku akcyjnego. Po ostatnich słowach wykluczających rewaluację juana trzeba się jednak liczyć z droższym pieniądzem, co dla akcji pozytywem już nie jest. Dobrą informacją, przynajmniej w krótkim terminie, jest niechęć rządzących do wprowadzenia podatku od nieruchomości. Walka ze spekulacją na tym runku ma przyjąć inną formę, między innymi wprowadzono już regulacje, według których nie wolno kupować ziemi pod budowę willi, a wkład własny na jej zakup nie może być mniejszy niż połowa ceny.

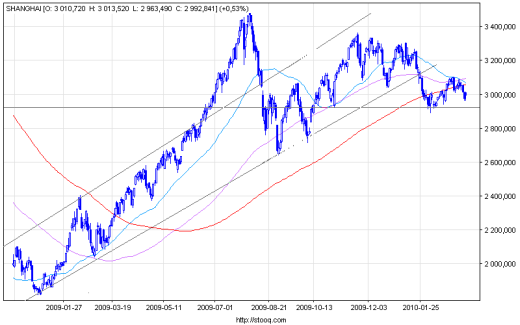

Giełda w Shanghaju po niedawnym odbiciu powróciła do spadków. Indeks ponownie znajduje się poniżej 200-sesyjnej średniej kroczącej i wynosi mniej niż psychologiczne 3000 punktów. Po wcześniejszym wybiciu dołem z kanału trendu wzrostowego mamy więc do czynienia z trendem bocznym.

ROSJA – pieniądze na giełdę płyną szerokim strumieniem

Gospodarczo Rosja pozostaje najsłabszym ogniwem pośród krajów BRIC’u, co w minionym tygodniu uwidocznił moskiewski bank inwestycyjny Renaissance Capital, obniżając swoją prognozę wzrostu gospodarczego na II kwartał z 8,1 proc. na 7,9 proc. Odczyty może dość znaczne, ale to całkiem normalne w okresie wychodzenia z recesji, kiedy efekt niskiej bazy jest najsilniejszy (przykładowo gospodarka USA duży odczyt zanotowała w IV kwartale 2009 roku). Dane za początek tego roku zachwycające nie są i potwierdzają słabość rynku wewnętrznego.

Giełda to jednak trochę inny świat, bardziej determinowany ceną ropy, niż rosyjskimi wydarzeniami gospodarczymi. Wyższe notowania czarnego złota zachęcają inwestorów, którzy w tygodniu do zeszłego czwartku ulokowali prawie 200 mln dolarów w funduszach ETF odzwierciedlających zmiany cen rosyjskich akcji. Sama ilość funduszy zwiększyła się w minionym tygodniu, kiedy State Street Global Advisors uruchomiło swój najnowszy produkt. W dalszej części tego roku lider rynku ETF’ów, iShares, również uruchomi swój nowy fundusz oparty o Rosję, co z pewnością przyczyni się do zwiększenia, i tak dość szerokiego, strumienia pieniędzy płynących na moskiewski parkiet. Wzrostom nie będzie przeszkadzała polityka Banku Centralnego, gdyż ten nadal swoje stopy obniża, a informacja, że zamierza on zacieśnić regulacje dotyczące bankowych rezerw, wiele tutaj nie zmienia. Nie chodzi tu bowiem o jakąkolwiek zmianę w nadal łagodnej polityce monetarnej.

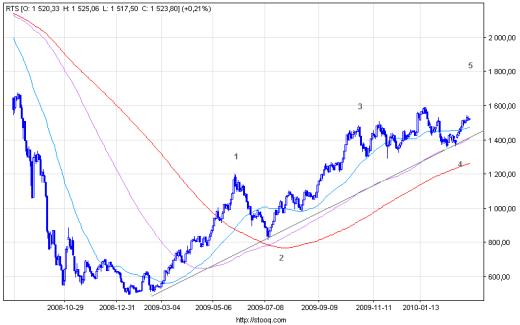

Rynek wygląda tak, jakby próbował wybijać się z konsolidacji, czym mógłby rozpocząć ostatnią falę wzrostową przed większą korektą. Trwałe przebicie poziomu 1600 punktów będzie pozytywnym sygnałem upewniającą byków co do słabości podaży.

INDIE – lepsze od Chin

W ostatnim czasie, z dwóch niezależnych źródeł uzyskaliśmy informację o tym, że długoterminowo Indie są najbardziej atrakcyjnym rynkiem w Azji, ale nie tylko. Franklin Templeton Investments wskazują na wciąż niską bazę oraz niezmiernie wspierającą demografię. Firma stwierdziła, że indyjskie akcje oferują wyższe długoterminowe stopy zwrotu niż ich chińskie odpowiedniki. Również Christopher Wood z CLSA Asia-Pacific Markets w swoim ostatnim raporcie twierdzi, że Indie są w perspektywie długoterminowej najatrakcyjniejszym rynkiem w Azji. Ten azjatycki strateg, który niedawno znalazł się na szczycie rankingu według magazynu „Institutional Inwestor”, sugeruje także, że Indie na dzień dzisiejszy są atrakcyjniejsze nawet w stosunku do Brazylii. Taka postawa nie dziwi, gdy dowiemy się, że produkcja w styczniu rosła w rocznym tempie 16,7 proc., a inwestorzy zagraniczni od początku tego roku do 10 marca zainwestowali w indyjskie akcje już 2,3 mld dolarów.

Ten pozytywny obraz psuje (podobnie jak w Chinach) wysoka inflacja, która w lutym skoczyła do 9,89 proc. To więcej od prognoz, co dużymi krokami przybliża wzrost stóp procentowych. Koszt pieniądza może wzrosnąć już na najbliższym posiedzenia Banku Centralnego, które odbędzie się 20 kwietnia.

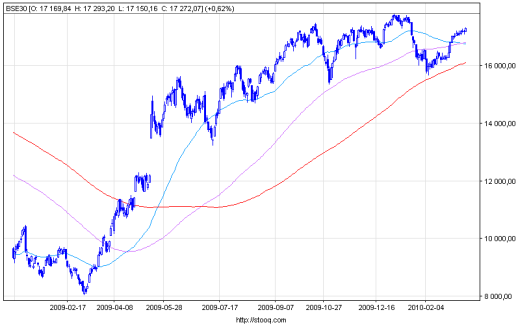

Rynek odrabia wcześniejsze straty i trzeba liczyć się z atakiem na styczniowy szczyt. Optymiści widzą tutaj wielomiesięczną konsolidację, z której możemy wybić się na północ. Pesymiści natomiast sugerują wypłaszczanie się trendu wzrostowego, co ogranicza potencjał zwyżki. Kluczowe będzie zachowanie rynku wokół poziomu 18000 punktów, jeżeli tam oczywiście dojdzie.

BRAZYLIA – polityka wkrada się do Banku Centralnego

Brazylia, podobnie jak Chiny czy Indie, szybko się rozwija przy rosnących oczekiwaniach inflacyjnych. Prognozy co do wzrostu cen w tym roku konsekwentnie rosną i aktualnie konsensus rynkowy wskazuje na inflację rzędu 5 proc. na 2010 rok, co jest powyżej celu Banku Centralnego na poziomie 4,5 proc. Stopy procentowe pójdą więc w górę i może się to stać już w środę 17 marca. Pojawiła się jednak informacja, która może odłożyć podwyżkę na termin późniejszy. Otóż spekuluje się o możliwości rezygnacji z piastowanego stanowiska przez aktualnego prezesa banku, by mógł się on starać się o pozycję wice prezydenta kraju. Jeżeli tak się stanie w rzeczywistości, to ciężko by mu było na sam koniec swojej kariery bankowca podwyższyć cenę kredytu w gospodarce.

Z innych informacji warto wspomnieć o danych o wzroście PKB za ostatni kwartał 2009 roku. Dynamika nie osiągnęła oczekiwanego poziomu 2,2 proc. wzrostu kw/kw, ale notując zwyżkę o 2 proc. kw/kw i tak osiągnęła najwyższy poziom od końca 2007 roku. Znamy również odczyt za cały 2009 rok, który zakończył się spadkiem PKB o 0,2 proc. Tym samym był to pierwszy negatywny rok dla gospodarki Brazylii od 1992 roku.

Rynkowi już niewiele brakuje do styczniowych szczytów, a tym samym coraz bliżej są historyczne rekordy. Aktualnie panujący dobry sentyment na globalnych rynkach każe liczyć się ze wzrostami i to pomimo faktu, że akcje Brazylijskie nie należą do tanich. Trend wzrostowy w ostatnim czasie jest jednak niezwykle poszarpany, co wskazuje na niepewność inwestorów co do dalszego kierunku. Ponadto nie poruszamy się już w stromym kanale trendu wzrostowego, w którym indeks przebywał przez prawie cały zeszły rok.

Źródło: Xelion. Doradcy Finansowi