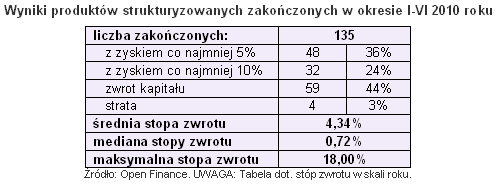

Średnia stopa zwrotu zakończonych w pierwszym półroczu 2010 roku produktów strukturyzowanych wyniosła ponad 4,3 proc. w skali roku. Najlepsze zbliżyły się do 20 proc.

Takich wyników jeszcze nie było. Ponad 35 proc. zakończonych inwestycji w struktury dało stopę zwrotu co najmniej 5 proc. w skali roku (co można przyjąć za poziom bankowych lokat), a prawie co czwarty produkt przyniósł co najmniej 10 proc. per annum, co jest już wynikiem satysfakcjonującym.

Większość struktur zakończonych z najlepszym wynikiem (14 na 15 najlepszych) to produkty o konstrukcji autocall. Inwestycje nominalnie trwają np. trzy lub cztery lata, ale w określonych przypadkach mogą zakończyć się przed czasem z zyskiem. Szansę na to mają co rok lub co pół roku. Właśnie taką konstrukcję miały najlepsze w pierwszym półroczu 2010 roku AutoCall69 – WIG20 T1 z oferty Citi Handlowego i KBC Poland Jumper 1 FIZ oferowany przez KBC TFI.

Warto zwrócić uwagę na kwestię podatku od zysków kapitałowych, bo bez tego mamy do czynienia z porównywaniem nieporównywalnego. W większości analizowanych przez Open Finance produktów trzeba było go odprowadzić, ale na liście znajdują się przygotowane w formie polisy na życie i dożycie perełki, w których zysk jest z podatku Belki zwolniony. To np. Speedway przygotowany przez Wealth Solutions oraz Nord 5 Plus od Banku DnB Nord. Aby ich wyniki (odpowiednio 15 i 12 proc.) porównać z resztą należałoby stopę zwrotu podzielić przez 0,81. Otrzymujemy wówczas 18,52 i 14,81 proc. w skali roku, co sprawia, że tak naprawdę to Speedway dał zarobić najwięcej.

Największy wpływ na polepszenie wyników struktur miały rosnące indeksy giełdowe. Zdecydowana większość najlepszych zakończonych struktur oparta była właśnie na indeksach. Z kolei na gorszą część wyników wpłynęły wiosenne zawirowania w strefie euro. Przez nie bardzo wiele struktur Raiffeisena czy Banku Zachodniego WBK opartych na kursach walut zakończyło się bez premii, na szczęście dla inwestorów miały 100-proc. ochronę kapitału.

Trzeba przy tym zaznaczyć konsekwencję dwóch wymienionych banków. Zarówno BZ WBK jak i Raiffeisen, mimo paru niepowodzeń, regularnie oferują klientom kolejne serie podobnych produktów. Dzięki takiemu podejściu klienci rozumieją czym są struktury, jak działają i dlaczego raz przynoszą zysk, a innym razem nie. Podobnie działa np. Deutsche Bank PBC, systematycznie przygotowujący kolejne edycje certyfikatów strukturyzowanych. Coraz śmielej poczynają sobie niewielkie banki, takie jak DnB Nord. Ostatnio uaktywnił się największy polski bank, PKO BP, który zapowiedział, że zamierza być ważnym graczem na tym rynku – a dotąd jego struktury pojawiały się od przypadku do przypadku.

W najbliższych miesiącach nadal będą kończyć się struktury oparte na indeksach giełdowych, które rozpoczęły się w okresach spadków i będą dawać dobre wyniki. Uspokoiła się trochę sytuacja na rynku walutowym, zatem krótkoterminowe struktury oparte na walutach wkrótce znów zaczną przynosić zyski.

Złą wiadomością jest za to fakt, że w ciągu najbliższego roku zaczną zapadać produkty oparte na tajemniczych strategiach przygotowywanych przez zachodnie banki inwestycyjne, tzw. „black-boxach”. Są to indeksy i strategie oparte na wielu rynkach (np. akcji, surowców, nieruchomości itd), których celem jest przynoszenie dodatnich stóp zwrotu w każdych warunkach. Jednak większość z nich się nie sprawdza i banki będą miały problem z wytłumaczeniem się przed klientami, dlaczego coś, co miało zawsze zarabiać, nie zarobiło w ogóle.

Jednym z istotnych problemów rynku struktur nadal jest brak informacji. Wszyscy chętnie chwalą się małymi sukcesami, ale niektóre banki nie udzielają informacji pozwalającej na ocenienie ogółu ich poczynań na rynku produktów strukturyzowanych. Poza otwartym na komunikację Wealth Solutions, trudno współpracuje się także z małymi butikami inwestycyjnymi, które nie będąc bankami, nie mają praktycznie żadnych obowiązków informacyjnych.

Źródło: Open Finance