Puste konto dziecka na feriach wymaga niezwłocznego zasilenia? Awaryjna sytuacja zmusza do szybkiej reakcji? Pół biedy, jeśli jest dzień powszedni, a w naszym banku nie minęła jeszcze godzina ostatniej wychodzącej sesji Elixir. Gorzej, jeśli jest już popołudnie lub o palących finansowych potrzebach pociecha poinformowała nas w weekend. Na szczęście są sposoby, by szybko dostarczyć pieniądze.

Na działający w Polsce system detalicznych rozliczeń międzybankowych trudno narzekać – działa sprawnie i przewidywalnie. Coraz częściej słychać jednak głosy, że Elixir powinien przyspieszyć, i że trzy sesje rozliczeniowe w ciągu doby to za mało. Na pewno każdy z nas znalazł się kiedyś w sytuacji, w której czas transferu pieniądza miał pierwszorzędne znaczenie. Zapomniana rata kredytowa czy ktoś bliski w naglącej potrzebie – wtedy szybkość jest ważniejsza od dodatkowych kosztów.

W wielu krajach świata dąży się do przyspieszenia obiegu pieniądza. Przykładem są przywiązani do tradycji Brytyjczycy – usługa Faster Payments wprowadzona w 2008 roku była pierwszą rozliczeniową innowacją na tamtym rynku od ponad 20 lat. Dzięki wykorzystaniu nowego schematu, klienci banków na Wyspach mogą przesyłać pieniądze pomiędzy rachunkami w ciągu kilku godzin. Popularność szybkich płatności rośnie w dwucyfrowym tempie, mimo że na brytyjskim rynku nadal dominują poprzednie rozwiązania.

SORBNET – kręgosłup systemu płatności

System Obsługi Rachunków Bankowych Wersja Sieciowa – to pełna nazwa utrzymywanego przez NBP systemu rozliczeń międzybankowych, który pełni strategiczną rolę w polskim bankowym otoczeniu. W odróżnieniu od Elixiru, obsługującego drobne płatności i korzystającego z mechanizmu kompensaty wielostronnej i sesji rozliczeniowych, SORBNET działa w czasie rzeczywistym (tzn. zlecenia realizowane są natychmiast) i bez kompensowania należności (płatności wysyłane są w kolejności napływu).

W założeniu SORBNET służyć ma przede wszystkim do rozliczania płatności wysokokwotowych (powyżej 1 mln zł) i wspierać powinien przepływ środków pomiędzy bankami oraz instytucjami związanymi z rynkiem kapitałowym (jak np. depozyt papierów wartościowych). W praktyce jednak może przysłużyć się również klientom detalicznym, którzy chcą szybko, bez oczekiwania na najbliższą sesję Elixir, zrealizować pilne płatności.

System NBP działa w dni robocze od 7:30 do 18:00, zlecenia klientów banków są do niego wprowadzane tylko do godziny 16. Czas przesłania środków pomiędzy bankami jest krótki – wynosi zaledwie kilka minut. Niestety nie oznacza to, że takiej szybkości możemy oczekiwać jako klienci indywidualni – o szczegóły realizacji przelewów SORBNET należy zapytać w obsługującej nas instytucji.

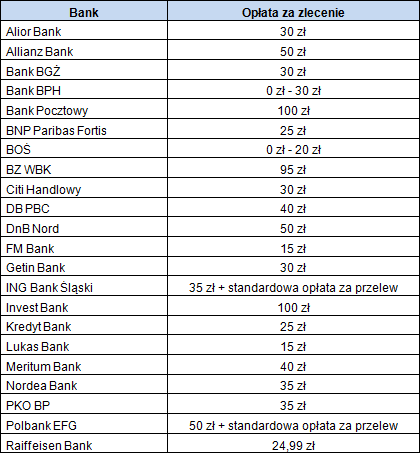

Pilne płatności wykorzystujące infrastrukturę SORBNET-u oferuje większość banków prowadzących rachunki dla osób fizycznych. Cena zlecenia jest wielokrotnie wyższa niż standardowego przelewu (waha się pomiędzy 15 zł a 100 zł), chociaż zdarzają się wyjątki. Posiadacze Konta Kapitalnego w BPH oraz Konta bez kantów w BOŚ mogą korzystać z szybkich płatności bez dodatkowych opłat. W większości banków transfer przez SORBNET trzeba zlecić w placówce, dostęp do tej funkcji nie jest jeszcze powszechny w systemach bankowości internetowej, chociaż tutaj też są wyjątki (np. BGŻ).

Zestawienie opłat za zlecenie płatnicze o kwocie poniżej 1 mln zł realizowane przez SORBNET w wybranych bankach (standardowe oferty dla osób fizycznych, z wykluczeniem pakietów VIP)

Źródło: Taryfy opłat i prowizji banków. Stan na 2.2.2011.

Wewnątrz banku pieniądz płynie szybciej

Wykorzystanie SORBNET-u to nie jedyny sposób na obejście ograniczeń spowalniających przepływ pieniądza. Transfery pomiędzy rachunkami prowadzonymi w tym samym banku nie muszą przechodzić przez izbę rozliczeniową i mogą odbywać się natychmiastowo. Wiele zależy w tym przypadku od sprawności systemu informatycznego banku. Niektóre instytucje pozwalają na całodobowe przelewanie środków, inne tylko w określonych godzinach. Warto także dodać, że bedące częścią BRE Banku mBank i MultiBank, mimo iż posługują się odrębnymi markami, od niedawna umożliwiają błyskawiczne wewnętrzne transfery pomiędzy swoimi rachunkami.

Ten sam mechanizm wewnątrzbankowej płatności wykorzystują tzw. przelewy ekspresowe oferowane przez spółkę Blue Media. Ekspresowe transfery znajdziemy w ofercie mBanku i wkrótce MultiBanku, ale także jako produkt dostępny dla wszystkich (pod nazwą BlueCash).

Szybkie płatności opierają się na istnieniu pośrednika – podmiotu, który posiada rachunki w kilkunastu bankach. Po odnotowaniu wpłaty na swój rachunek w banku, w którym została nadana ekspresowa płatność, pośrednik wypłaca tę samą kwotę ze swojego rachunku w banku odbiorcy na docelowe konto. Zamiast jednego przelewu międzybankowego, mamy zatem parę przelewów wewnątrzbankowych.

Przelewy ekspresowe w wydaniu Blue Media mają kilka ograniczeń:

- Kwota płatności nie może przekraczać 5000 zł.

- Nie we wszystkich bankach przelewy wewnętrzne są wykonywane natychmiastowo przez całą dobę – należy sprawdzić, jaki harmonogram pracy ma nasz bank i bank odbiorcy.

- Koszt przelewu jest wyższy niż w przypadku standardowego zlecenia (5 zł w mBanku, 1-5 zł w BlueCash).

- W danych nadawcy przelewu będą widniały informacje o pośredniku, a nie faktycznym nadawcy – należy wykorzystać pole tytuł płatności i zamieścić tam informacje, które pozwolą odbiorcy zorientować się od kogo i za co otrzymał pieniądze.

- Pośrednik zastrzega sobie prawo do zawieszenia działania usługi – ten sposób transferu środków jest potencjalnie bardziej zawodny niż wykorzystanie systemu rozliczeń międzybankowych.

W stronę błyskawicznych transferów

Nie jesteśmy skazani na Elixir – sposobów na szybkie transfery przybywa, chociaż wszystkie mają swoje specyficzne wady. Rosnąca popularność ekspresowych przelewów jest jednak znakiem, że klienci banków poszukują rozwiązań dających poczucie komfortu w awaryjnych sytuacjach. I że za ten komfort są gotowi zapłacić wyższą cenę.

Powstające systemy płatności mobilnych (jak np. SkyCash) mimo, że obiecują szybszy obieg pieniądza, nie są jeszcze w stanie funkcjonować samodzielnie, bez połączenia z bankowymi rachunkami. Podobne niedostatki mają tzw. płatności e-mailowe (chociażby PayU.pl). Przepływ pieniądza jest błyskawiczny, lecz wykorzystanie go do kolejnych transakcji wymaga wypłaty np. na konto osobiste. W najbliższych latach wiele zapewne pod tym względem się nie zmieni. Prawdziwy jakościowy przełom przynieść mogłyby tylko jakieś niespodzianki ze strony KIR. Zapewne wielu klientów wyczekuje ich z niecierpliwością.

Michał Kisiel

[email protected]

Źródło: Bankier.pl