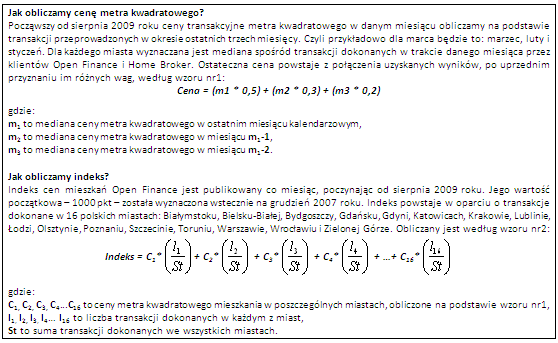

Ceny mieszkań, po jakich w maju zawierali transakcje klienci Open Finance i Home Broker, od kwietnia niemal nie uległy zmianie. Za to w skali roku potaniały o 3,4 proc. A to nie koniec.

W maju, drugi miesiąc z rzędu, indeks cen transakcyjnych zanotował minimalną zmianę wartości. Tym razem wzrósł o 0,09 proc. (przed miesiącem był spadek o 0,02 proc.), osiągając poziom 878,25 pkt. Wciąż blisko mu do minimum ustanowionego w czerwcu 2009 roku – 875,13 pkt. Tendencja utrzymuje się jednak spadkowa i jeśli potrwa jeszcze kilka miesięcy, być może indeks ustanowi nowe minimum. Zapowiedzią tego może być roczna dynamika zmian indeksu, która po maju wyniosła minus 3,4 proc. Jest to odczyt najsłabszy od stycznia 2010 roku, kiedy wyniosła -4,2 proc.

W ciągu miesiąca o 2,4 proc., do blisko 3400, zwiększyła się liczba transakcji realizowanych przez klientów Open Finance i Home Broker, które uwzględniliśmy przy obliczaniu naszego indeksu. Miesięczna dynamika zatem wyhamowała, bo w kwietniu było to 8,4 proc., a w marcu 5,4 proc. Licząc rok do roku wzrost liczby transakcji w maju wyniósł 24,8 proc. Trzeba pamiętać, że na wzrost liczby transakcji ma wpływ również rozwój biznesu prowadzonego przez Open Finance i Home Broker.

W rozbiciu na poszczególne monitorowane przez nas miasta, roczna dynamika zmian ceny transakcyjnej metra kwadratowego mieszkania była ujemna w dwóch trzecich przypadków. Najbardziej ceny spadły w Gdyni (o 7 proc.), Bydgoszczy (5,6 proc.) i Wrocławiu (-5,5 proc.). Z kolei ceny wyższe niż przed rokiem zanotowaliśmy w Katowicach (7 proc.), Toruniu (4,6 proc.) i Olsztynie (2,8 proc.).

Komentarz i prognoza

W rosnącym u nabywców zainteresowaniu kupnem mieszkań, co widać po delikatnym wzroście liczby transakcji, i przy utrzymujących się jednocześnie na względnie stabilnym poziomie obserwowanych cenach transakcyjnych, można by upatrywać potencjału do wzrostu cen w przyszłości. Sprzyja temu wzrost w skali roku przeciętnego zatrudnienia i wynagrodzenia, co sprawia, że powiększa się grono osób, które może być stać na zakup mieszkania. Banki udzielają więcej kredytów, a ich dostępność – pomimo kolejnych obostrzeń wprowadzanych przez Komisję Nadzoru Finansowego – jest wysoka. Przeszkodą dla wzrostu cen mieszkań może być jednak znaczna ich podaż. Już teraz – wg danych firmy REAS – na największych rynkach: w Warszawie, Krakowie, Wrocławiu, Trójmieście, Poznaniu i Łodzi na nabywców czeka blisko 10 tys. gotowych mieszkań i przybywa ich szybciej niż rośnie sprzedaż. Przy zapowiedziach deweloperów, że w tym roku wprowadzą na rynek więcej mieszkań niż w roku ubiegłym, trudno oczekiwać, aby ceny rosły.

Bernard Waszczyk, Open Finance

KOMENTARZ Home Broker

W maju ceny mieszkań kosmetycznie wzrosły, choć w perspektywie roku przeciętne „M” w największych polskich miastach straciło na wartości 3,4%. Obwieszczenie trendu spadkowego cen byłoby jednak nadmiernym uproszczeniem. W ostatnich 12 miesiącach trzy razy ceny rosły, pięciokrotnie spadały, a cztery razy praktycznie się nie zmieniły. Powyższe dane świadczą o niezdecydowaniu na rynku i tendencji do utrzymywania się cen nieruchomości na relatywnie stabilnym poziomie. Dzieje się tak już od około dwóch lat.

Kolejny rok bez rewolucji

Doradcy Home Broker w najbliższych 12 miesiącach spodziewają się kontynuacji tego trendu. Środkowa prognoza mówi bowiem o nominalnym spadku cen o 0,4% w skali najbliższego roku. Odrobinę większej przeceny spodziewają się lokalni eksperci z Wrocławia, Krakowa i Trójmiasta. Lepszej sytuacji można oczekiwać w Warszawie, a realnego (po uwzględnieniu inflacji) wzrostu poziomu cen w Katowicach.

W długim terminie oczekiwane wzrosty

Nie powinien dziwić więc fakt, że jak wskazują dane Home Broker, blisko 45% nabywców nie spodziewa się wzrostu wartości mieszkań wyższego niż poziom inflacji. W długim terminie oczekiwana stopa zwrotu z zakupu mieszkania wynosi przeciętnie 4,3% rocznie. Zgadzałoby się to z wynikami badań rozwiniętych rynków nieruchomości. Zgodnie z nimi w długim terminie ceny nieruchomości rosną o 1 – 2 pp. ponad poziom inflacji. Jeszcze bardziej hojny był rynek brytyjski. Zgodnie bowiem z danymi indeksu Halifax publikowanymi przez grupę bankową Lloyds cena przeciętnej nieruchomości na wyspach wzrosła od 1988 roku o 218%. Gdyby uwzględnić w tych danych inflację, to okazałoby się, że realnie nieruchomości zdrożały blisko trzykrotnie mniej, a więc o 76,4%. Oznacza to wzrost wartości nieruchomości o 2,5 pp. rocznie ponad poziom inflacji.

Kupujący „bronią” przed przeceną

Na przekór korekcie cen wciąż wzmacniana jest popytowa strona rynku. Choć w wyniku podwyżek stóp procentowych, banki odrobinę mniej chcą pożyczyć za złotówkę dochodu, to statystyczny Polak zarabia coraz więcej. Ostatnie dane GUS pokazały bowiem, że fundusz wynagrodzeń rośnie. W kwietniu br. o 3,9% wzrosło r/r zatrudnienie, a o 5,9% przeciętne wynagrodzenie. Potencjalni nabywcy mają więc coraz więcej pieniędzy. Jak pokazują ponadto dane Home Broker i Open Finance sama liczba osób kupujących mieszkania także rośnie – w maju br. zawarto bowiem o jedną czwartą transakcji więcej niż w piątym miesiącu 2010 roku. Progres widoczny jest także między ostatnimi miesiącami, co pokazuje stabilny wzrost rodzimego rynku nieruchomości.

Komisja straszy zmianami w rodzinie

Najbliższe miesiące mogą przynieść okresowe pogorszenie tych wyników. Po pierwsze w sejmie procedowany jest projekt ustawy ograniczającej program „Rodzina na swoim”, a od nowego roku trudniej może być też o kredyt walutowy z racji kolejnej nowelizacji rekomendacji „S”. Najświeższe doniesienia mówią jednak o kolejnych pomysłach na rewolucję w programie rządowych dopłat do kredytów mieszkaniowych. Jeszcze niedawno spodziewano się wyłączenia z dofinansowania mieszkań używanych, kredytobiorców w wieku ponad 35 lat oraz ograniczenia o przeszło 21% limitu cen kwalifikujących do wsparcia. Komisja infrastruktury przesłała jednak do sejmowego drugiego czytania projekt zgoła odmienny. Do programu mają zostać włączeni single, a rynek wtórny nie będzie wykluczony. W tym projekcie próżno szukać jednak tylko pozytywów. Okazuje się bowiem, że propozycja zawiera także wyłączenie z programu osób w wieku ponad 35 lat oraz znacznie dalej idące ograniczenie ceny m kw. kwalifikującego do korzystania z budżetowego wsparcia niż zakładała propozycja rządowa. W praktyce zmiany mogą zlikwidować program, z którego obecnie udzielany jest blisko co czwarty kredyt na zakup mieszkania.

Bartosz Turek, analityk rynku nieruchomości Home Broker

Źródło: Open Finance