Rentowność najmu na obrzeżach dużych miast może być wyższa niż w centrum. Wraz z oddalaniem się od niego czynsze najmu spadają bowiem wolniej niż koszt zakupu lokalu. Wyższy zarobek można osiągnąć ponadto przy niskich kosztach utrzymania nieruchomości oraz optymalizując obciążenia podatkowe.

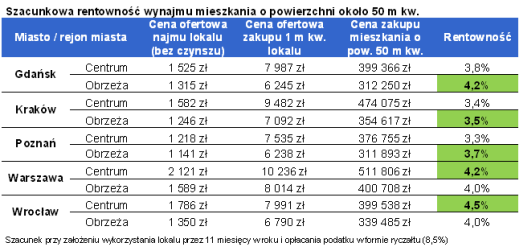

Głównym celem zakupu nieruchomości na wynajem jest zarobek. Teoretycznie więc najważniejszymi kryteriami wyboru nieruchomości powinny być perspektywy wzrostu wartości nieruchomości oraz rentowność najmu. W najbliższych 12 miesiącach Home Broker prognozuje wzrost wartości nieruchomości na poziomie inflacji. Oznacza to, że w najbliższym roku ceny mieszkań powinny utrzymać się na realnie identycznym poziomie. Ile więc można obecnie zarobić na wynajmie? W największych miastach przeciętna rentowność najmu mieszkań o powierzchni 50 m kw. zbliżona jest do poziomu 4%. Spośród badanych miast najwyższą rentowność osiągnąć można w Warszawie i Wrocławiu, a najniższą w Poznaniu i Krakowie. Wynik ten uwzględnia czynsze płacone do spółdzielni lub wspólnoty, ponadto zakłada że jeden miesiąc w roku lokal nie będzie przynosił dochodu, a wynajmujący opodatkowuje przychody z wynajmu w formie ryczałtu od przychodów ewidencjonowanych.

Większy zarobek na obrzeżach

Z reguły średnia rentowność najmu na obrzeżach miast jest wyższa od tej możliwej do osiągnięcia w centrum. Jest tak między innymi w Gdańsku, Krakowie i Poznaniu. Wynika to głównie z prawidłowości, iż wraz z oddalaniem się od centrum czynsze najmu spadają wolniej niż koszt zakupu lokalu. W centrum Gdańska zakup mieszkania o powierzchni 50 m kw. to wydatek rzędu 399 tys. zł. Na obrzeżach jest to 312 tys. zł czyli blisko 22% taniej. W przypadku najmu różnica w czynszu wynosi za to niecałe 14%. W centrum właściciel, po opłaceniu kosztów utrzymania nieruchomości, otrzyma bowiem z tego tytułu 1,5 tys., natomiast na obrzeżach 1,3 tys. zł.

We Wrocławiu i Warszawie duża podaż w ścisłym centrum

Na pierwszy rzut oka odmienna sytuacja ma miejsce we Wrocławiu i Warszawie. Tutaj przeciętna rentowność w centrum miasta jest wyższa od tej możliwej do osiągnięcia w centrum. Należy jednak zauważyć, że wyniki te są zaburzone strukturą podaży mieszkań na wynajem. W centrach obu tych miast najwięcej mieszkań na wynajem znajduje się w najbardziej prestiżowych okolicach. Zawyża to średnią cenę ofertową najmu lokalu, a co za tym idzie przeciętną szacunkową rentowność wynajmu w centrum.

Najwyższe rentowności przy niedoborze podaży

Zawsze jednak należy pamiętać, że powyższe prawidłowości nie są uniwersalne, a kalkulacja rentowności najmu powinna za każdym razem zostać przeprowadzona dla konkretnej nieruchomości. Zdarzają się bowiem takie lokalizacje, w których możliwe do osiągnięcia zyski znacznie przewyższają przeciętną rynkową. Zazwyczaj jest to po prostu związane z ograniczoną podażą lokali w danej okolicy. Właśnie taka sytuacja miała miejsce w warszawskim Rembertowie w segmencie mieszkań jednopokojowych. Popyt zgłaszany przez studentów tamtejszej Akademii Obrony Narodowej przewyższał zaoferowaną podaż. W związku z tym czynsze za kawalerki zostały wywindowane do poziomu 1,3 tys. zł miesięcznie. Warto więc zauważyć, że w tej okolicy mieszkanie jednopokojowe można kupić w średniej cenie około 200 tys. zł. Dawałoby roczną rentowność na poziomie blisko 6%, a więc o połowę wyższą niż średnia dla stolicy.

Zwróć uwagę na koszty utrzymania

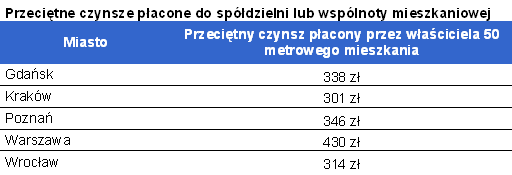

Kupując mieszkanie na wynajem należy szczególną uwagę zwrócić na koszty jego utrzymania. Będą one bowiem obniżały comiesięczny przychód, a często stanowią aż czwartą część otrzymywanych od najemcy kwot. Średni czynsz płacony do spółdzielni lub wspólnoty mieszkaniowej jest najwyższy w Warszawie. Za mieszkanie o powierzchni 50 m kw. należy płacić przeciętnie 430 zł. Znacznie taniej jest w Krakowie i we Wrocławiu, gdzie czynsz za wspomniany lokal nieznacznie przekracza 300zł.

Wybierz optymalną formę opodatkowania

Właściciel nieruchomości na wynajem nie powinien także zapominać o optymalizowaniu podatku od najmu nieruchomości. Fiskus pozwala bowiem na wybór z aż trzech formy prowadzenia rozliczeń z urzędem:

1) Ryczałt od przychodów ewidencjonowanych (stawka 8,5%),

2) Zasady ogólne (stawki progresywne 18% i 32%),

3) Tzw. „podatek liniowy” (stawka 19%).

Będąc osobą fizyczną nieprowadzącą działalności gospodarczej można wybrać między dwoma pierwszymi formami rozliczeń. W przypadku działalności gospodarczej natomiast podatnik musi zdecydować się na opłacanie podatku liniowego lub na zasadach ogólnych. Jedynie w przypadku ryczałtu podstawą do obliczenia podatku jest przychód. W pozostałych dwóch systemach podstawą opodatkowania jest dochód, a więc przychód pomniejszony o koszty jego uzyskania. Można do nich zaliczyć przede wszystkim:

1) podatek od nieruchomości (na poziomie 65 groszy za m kw. mieszkania i 39 groszy za m kw. gruntu pod blokiem mieszkalnym),

2) amortyzację – w przypadku prawa własności 1,5% ceny nabycia mieszkania rocznie, a w przypadku spółdzielczego własnościowego prawa do lokalu aż 2,5% ceny nabycia rocznie,

3) odsetki od kredytu na zakup nieruchomości,

4) wydatki na wyposażenie (np. meble) i remont mieszkania.

Czym jest cena nabycia nieruchomości, od której właściciel może liczyć amortyzację wynajmowanego lokalu? Głównym jej składnikiem jest koszt zakupu widniejący na akcie notarialnym nabycia mieszkania. Ponadto do ceny nabycia można także doliczyć zapłacone przy zakupie nieruchomości: podatek od czynności cywilno prawnych, taksę notarialną i prowizję pośrednika jak również sumę odsetek od kredytu zaciągniętego na zakup nieruchomości do momentu wprowadzenia jej do ewidencji środków trwałych.

Gdy więc właściciel po zsumowaniu powyższych pozycji kosztów uzyskania przychodu dojdzie do wniosku, że nie przekroczą one połowy planowanych przychodów powinien rozważyć opodatkowanie ryczałtem. Nie może być jednak wtedy osobą prowadzącą działalność gospodarczą w zakresie wynajmu nieruchomości.

Źródło: Home Broker