O ile na początku 2014 roku ożywienie w gospodarce nie przekładało się jeszcze na wyraźny optymizm Polaków, to w ostatnim kwartale nastroje były już zdecydowanie lepsze. Wiele wskazuje na to, że w kolejnych miesiącach optymizm ten będzie nadal rósł, a Polacy będą więcej oszczędzać, inwestować, a także korzystać z kredytów. Takie wnioski przynosi „Portret finansowy Polaków 2014. Plany na rok 2015”, stworzony przez Deutsche Bank na podstawie badań opinii, analizujących preferencje Polaków dotyczące wielu kwestii finansowych – sposobów pomnażania i odkładania oszczędności, zaciągania zobowiązań i niektórych zachowań konsumenckich.

Rok 2014 okazał się specyficzny, jeśli chodzi o sytuację finansową Polaków i nieco odmienny niż lata poprzednie. Na opinie i zachowania dotyczące takich obszarów jak: konsumpcja, oszczędzanie, inwestycje czy kredyty z jednej strony wpływało coraz wyraźniejsze ożywienie koniunktury i rosnące zatrudnienie. Z drugiej zaś nie bez znaczenia były też decyzje Rady Polityki Pieniężnej, która obniżyła stopy procentowe do rekordowo niskich poziomów. Ważnym aspektem, który należy wziąć również pod uwagę, była niestabilna sytuacja geopolityczna.

OSZCZĘDZANIE: coraz większy optymizm Polaków

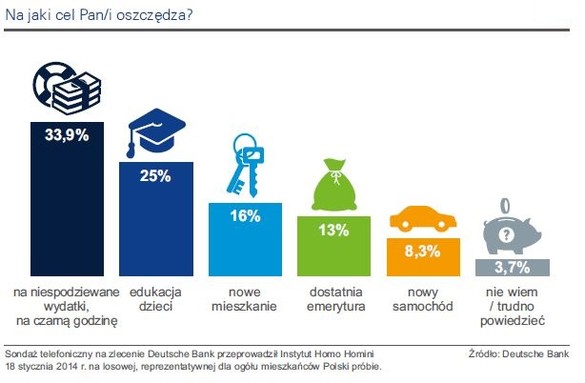

W badaniach przeprowadzanych dla Deutsche Bank w pierwszej połowie 2014 r. respondenci, podobnie jak w latach ubiegłych, deklarowali, że wolą skupić się na oszczędzaniu, przede wszystkim na „czarną godzinę” (prawie 34 proc. ankietowanych), niż na inwestowaniu lub wydawaniu pieniędzy na cele konsumpcyjne. Większość badanych nie miała w planach żadnych większych wydatków.

W tegorocznym sondażu jedna czwarta respondentów deklarowała, że odkłada pieniądze na wykształcenie dzieci (25 proc.).

Zaskakująco kształtowały się opinie respondentów dotyczące oszczędzania na emeryturę. W sondażu przeprowadzonym na zlecenie Deutsche Bank w kwietniu 2014 r., odkładanie z myślą o emeryturze deklarowało 13 proc. badanych – co oznaczało wyraźny spadek na przestrzeni ostatnich dwóch lat (z 20 proc. w 2012 r.). Jednak w innym badaniu, przeprowadzonym w końcówce tego roku, dotyczącym planów finansowych na 2015 r., liczba osób, które miały zamiar zdecydować się na program długoterminowego oszczędzania na emeryturę, zwiększyła się dwukrotnie w porównaniu z rokiem ubiegłym. Monika Szlosek, Dyrektor Bankowości Detalicznej i Inwestycyjnej Deutsche Bank, przyczyn wzrostu zainteresowania produktami pozwalającymi na samodzielne zabezpieczenie przyszłości upatruje w debacie, jaka odbyła się wokół reformy emerytalnej.

– Z analizy danych wskaźnikowych widać, że efekt szoku kryzysem został zastąpiony efektem oswojenia – komentuje prof. dr hab. Małgorzata Bombol z Instytutu Bankowości Szkoły Głównej Handlowej w Warszawie specjalizująca się w problematyce rynkowych zachowań konsumentów. – Uwidoczniły się także strategie adaptacyjne, takie jak racjonalizacja wydatków bieżących, czy odkładanie w czasie kosztownych zakupów. W niektórych grupach konsumentów zostały one zrealizowane na tyle dobrze, że o kryzysie praktycznie zapomniano – dodaje.

INWESTYCJE: w poszukiwaniu alternatywy dla lokat

W związku z utrzymującymi się na bardzo niskim poziomie stopami procentowymi, najpopularniejsze produkty oszczędnościowe, takie jak lokaty terminowe, traciły na atrakcyjności, a Polacy chętniej szukali alternatywnych rozwiązań. Duża część klientów oceniająca produkt po jego nominalnym oprocentowaniu, szukała wyższych zwrotów np. w funduszach inwestycyjnych.

Badanie opinii przeprowadzone w połowie roku przez Deutsche Bank pokazuje, że jeden na dziesięciu Polaków posiadał w tamtym momencie jednostki uczestnictwa w funduszach inwestycyjnych, a kolejne 16,2 proc. posiadało je w przeszłości. Plany zakupu jednostek w ciągu następnych 12 miesięcy zadeklarowało 4 proc. badanych. Zdecydowana większość Polaków (59 proc.) nie miała jednak zamiaru w ten sposób inwestować, a 10 proc. respondentów w ogóle nie wiedziało, czym są fundusze.

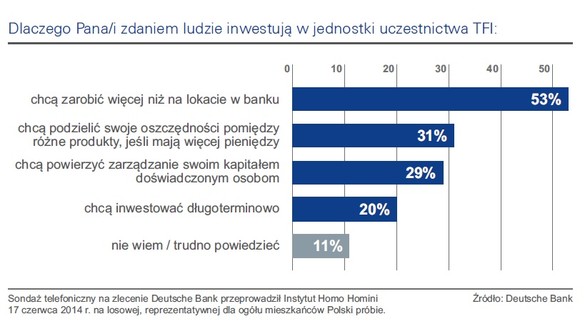

Ponad połowa badanych (53 proc.) uważała, że podstawową motywacją do inwestowania w fundusze jest chęć osiągnięcia większego zysku, niż na lokacie w banku.

– Faktycznie, już od pewnego czasu tradycyjne metody lokowania oszczędności, takie jak lokaty czy konta oszczędnościowe mogą w najlepszym wypadku pomóc nam ochronić się przed inflacją, ale na duży zarobek trudno jest liczyć – mówi Monika Szlosek z Deutsche Bank.

– Tymczasem fundusze, w zależności od stopnia ich agresywności, mogą potencjalnie przynieść spore zyski, także w długoterminowej perspektywie – dodaje. Dodatkowo, jak wskazywał co trzeci respondent, fundusze mogą być idealnym narzędziem służącym dywersyfikacji naszych oszczędności, dobrze uzupełniając się z innymi sposobami pomnażania kapitału.

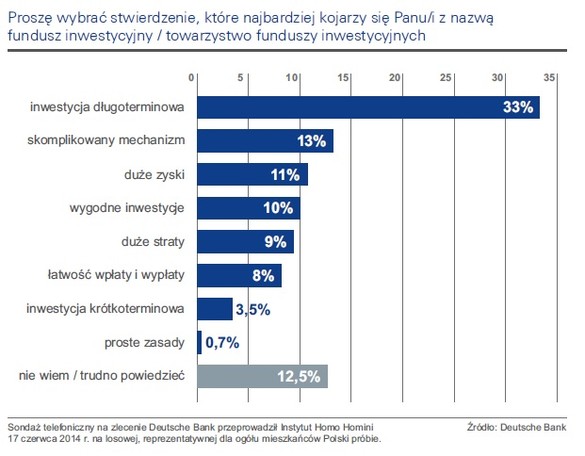

Z czym najbardziej kojarzył się Polakom termin fundusze inwestycyjne? Jedna trzecia (33 proc.) wskazała na długoterminowy charakter inwestycji. Drugim, najchętniej wybieranym skojarzeniem (13 proc.), był skomplikowany mechanizm tego typu produktów. Niemal tyle samo osób (11 proc.), jako termin kojarzący się w największym stopniu z funduszami, wybrało „duże zyski”, natomiast 9 proc. preferowało stwierdzenie, że fundusze to przede wszystkim „duże straty”. Co dziesiąty ankietowany (10 proc.) wskazywał na wygodę tego typu inwestycji, a kolejne 8 proc. na łatwość wpłaty i wypłaty zainwestowanych w fundusze pieniędzy.

– Paradoksalnie, wszystkie te skojarzenia mogą mieć swoje podstawy. Efekty inwestycji są pochodną nie tylko sytuacji rynkowej czy decyzji zarządzających, ale przede wszystkim wyborów dokonywanych przez klientów. Szeroka oferta TFI dostępna na rynku pozwala wybrać produkt dostosowany do bardzo indywidualnych oczekiwań i strategii – mówi Monika Szlosek z Deutsche Bank.

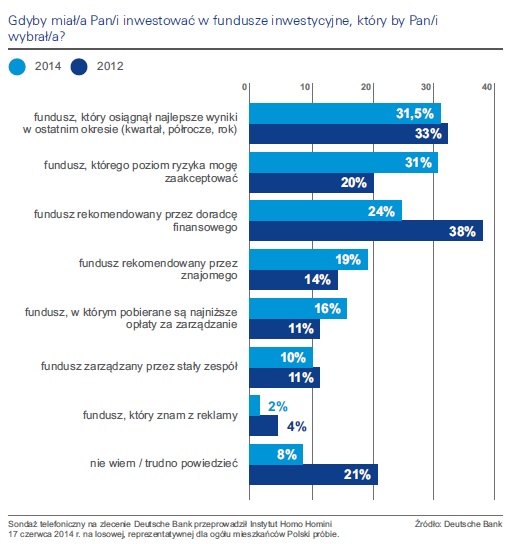

Deutsche Bank zapytał również Polaków o to, w jakiego typu fundusz zainwestowaliby, gdyby faktycznie mieli taki zamiar. Blisko jedna trzecia badanych (31,5 proc.) wybrałaby taki fundusz, który osiągnął najlepsze wyniki w ciągu poprzedniego kwartału, półrocza lub roku. Niewiele mniej Polaków (31 proc.) preferowało taki fundusz, dla którego potencjalne ryzyko będzie na akceptowalnym poziomie. Co ciekawe, w porównaniu z identycznym badaniem przeprowadzonym 2 lata wcześniej, odsetek osób, dla których priorytetem jest niski poziom ryzyka, zwiększył się aż o 11 pkt. proc.

W tegorocznym badaniu 24 proc. ankietowanych preferowało w pierwszej kolejności fundusze,

na które zwrócił im uwagę doradca finansowy. Stosunkowo duża część badanych wolała jednak polegać w tym względzie na opinii znajomego – pod wpływem rekomendacji bliskiej osoby, decyzję o zainwestowaniu w dany fundusz podjęłoby 19 proc. z nich. Niespełna 16 proc. respondentów przy wyborze funduszu kierowałoby się głównie poziomem opłat pobieranych za zarządzanie, a co dziesiąty zainteresowałby się tym, czy fundusz zarządzany jest przez stały zespół.

Co czwarta osoba (27 proc.) nabyła swoje udziały jednorazowo, bezpośrednio w towarzystwie. Drugą najchętniej wybieraną opcją, był jednorazowy zakup jednostek w banku – w ten sposób odpowiedziało 19 proc. pytanych. Natomiast wśród osób, które regularnie inwestują w fundusze, sytuacja była odwrotna – nieco częściej kupowali oni udziały za pośrednictwem banku (17 proc.), niż bezpośrednio w TFI (14 proc.). Ponad 11 proc. badanych inwestowało regularnie w fundusze w ramach inwestycyjnego lub inwestycyjno-ubezpieczeniowego programu długofalowego oszczędzania.

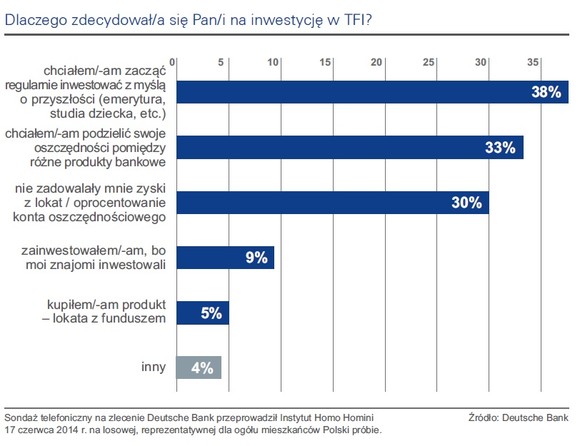

Osoby posiadające jednostki funduszy, poproszone o wskazanie maksymalnie 3 powodów inwestycji właśnie w TFI, najczęściej wskazywały, że chciały w ten sposób zacząć regularne inwestowanie z myślą o przyszłości, np. emeryturze, edukacji dzieci, etc. (38 proc.). Jedna trzecia (33 proc.) podzieliła swoje oszczędności pomiędzy różne produkty finansowe, w tym fundusze, a 30 proc. szukało alternatywy dla lokat i kont oszczędnościowych, ponieważ ich oprocentowanie – a co za tym idzie zyski – były niezadowalające.

Polski inwestor indywidualny nadal w formie

W tegorocznym Ogólnopolskim Badaniu Inwestorów, przeprowadzonym przez Stowarzyszenie Inwestorów Indywidualnych (SII) we współpracy z Deutsche Bank, aż 92 proc. inwestorów indywidualnych w Polsce zadeklarowało, że swoim portfelem zarządzają samodzielnie, poprzez rachunek maklerski. Do pośrednictwa funduszy inwestycyjnych przyznawało się 35 proc. badanych. Mimo że większość ankietowanych przez Stowarzyszenie Inwestorów Indywidualnych to inwestorzy z maksymalnie pięcioletnim stażem, aż 66,4 proc. z nich podejmowało decyzje w oparciu o własne analizy lub wyczucie (54,2 proc.). Ważnym źródłem wiedzy o rynku kapitałowym były również raporty spółek giełdowych (44,3 proc.). Pozostali inwestorzy aktywnie poszukiwali informacji w mediach, w tym głównie w prasie i internetowych portalach branżowych. Co ciekawe, jedynie 36,2 proc. badanych zdawało się na analizy przygotowywane przez domy maklerskie. Tylko niespełna 7 proc. ufało rekomendacjom znajomych.

Dla 10 proc. ankietowanych inwestowanie na giełdzie stanowiło sposób na życie. Dla 62 proc. jest to jedynie dodatkowe źródło dochodu.

– Profil polskiego inwestora indywidualnego nie zmienił się znacząco w porównaniu do poprzedniego badania OBI – zauważa Monika Szlosek z Deutsche Bank. – Pozytywnym faktem jest to, że z miesiąca na miesiąc stopniowo wzrastała średnia wartość jego portfela, który utrzymywał się na poziomie od kilkunastu do trzydziestu tysięcy złotych – mówi.

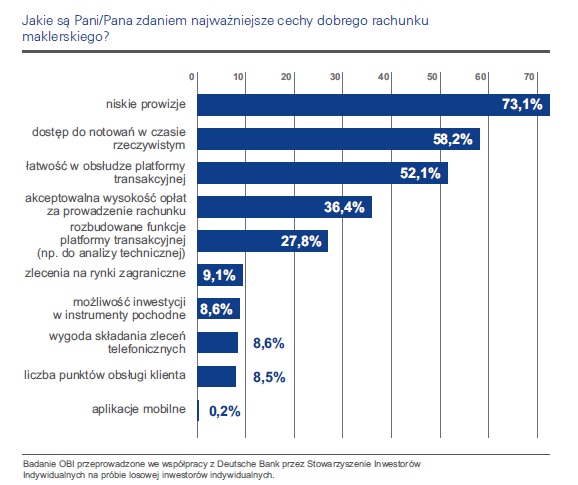

Zdaniem ankietowanych przez SII, idealny rachunek maklerski musi być tani (do 50 zł rocznie,

a najlepiej bezpłatny), oferować niskie prowizje (jako kluczowy czynnik wskazało je 73 proc. badanych) i zapewniać dostęp do notowań w czasie rzeczywistym (najważniejszy czynnik dla 58 proc. odpowiadających).

EMERYTURA: debata mobilizuje do aktywności

Rok 2014 był również niezwykle ciekawy ze względu na reformę emerytalną. Polacy zostali postawieni przed wyborem, czy chcą nadal korzystać z usług OFE, czy też wolą, aby wszystkie składki emerytalne trafiały bezpośrednio do ZUS. Ostatecznie ponad 15 proc. osób odprowadzających składki zdecydowało się „zostać w OFE”. Ożywiona debata dotycząca systemu emerytalnego przyczyniła się do zwiększenia zainteresowania Polaków ich przyszłością, w tym odkładania pieniędzy na emeryturę we własnym zakresie, poza systemem ubezpieczeń społecznych.

Badanie Deutsche Bank przeprowadzone w marcu tego roku wskazało, że w ujęciu ogółu populacji, poza obowiązkowym systemem na swoją emeryturę odkłada 27,1 proc. ankietowanych. To duży wzrost w porównaniu z wynikami badania sprzed dwóch lat.

Warto przy tej okazji zwrócić uwagę na bardzo niepokojącą prawidłowość ujawnioną w tegorocznym badaniu dotyczącym emerytur. O swoją przyszłość we własnym zakresie znacznie częściej dbali ankietowani panowie, niż panie. Z myślą o niej odkładała jedna trzecia mężczyzn (33,9 proc.) i zaledwie 19,3 proc. kobiet.

Jak zaznacza prof. Małgorzata Bombol, na zachowania konsumentów na rynku usług finansowych wpływa także stan wiedzy ekonomicznej społeczeństwa. – Jest on determinowany głównie poprzez informacje komercyjne instytucji finansowych oraz media, choć tzw. publicystyka ekonomiczna trafia głównie do lepiej wyedukowanej części nabywców.

KREDYTY: W tym roku pożyczamy wyjątkowo chętnie

Wraz z poprawiającą się sytuacją na rynku pracy, zachęceni przez niską inflację i stopy procentowe, Polacy chętniej zaciągali kredyty, w szczególności gotówkowe. Wpływ na popyt miały nie tylko lepsze nastroje kredytobiorców, ale również wyjątkowa atrakcyjność ofert pod względem kosztów. Niskie stopy procentowe pomagały koniunkturze.

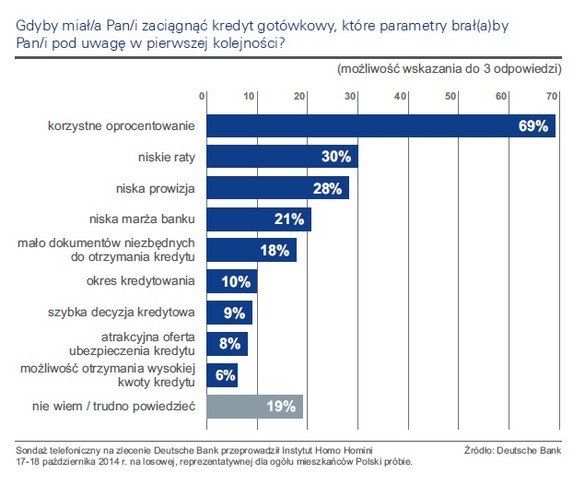

Jak pokazało badanie Deutsche Bank dotyczące preferencji przy wyborze produktów kredytowych, wykonane w październiku tego roku, Polacy szukając kredytów, szczególną uwagę zwracali na oprocentowanie (69 proc.) i niski poziom rat (30 proc.). Kolejne 28 proc. pytanych wskazało na niewielką prowizję. Dla co piątego badanego (21 proc.) znaczenie miała również odpowiednio niska marża banku udzielającego kredytu.

– Wygląda na to, że sytuacja finansowa Polaków jest dość stabilna, stąd większe prawdopodobieństwo wzrostu akcji kredytowej w 2015 roku, przede wszystkim w zakresie kredytów konsumpcyjnych – komentuje Paweł Dziekoński, Dyrektor Departamentu Produktów Kredytowych Deutsche Bank.

– Wygląda na to, że sytuacja finansowa Polaków jest dość stabilna, stąd większe prawdopodobieństwo wzrostu akcji kredytowej w 2015 roku, przede wszystkim w zakresie kredytów konsumpcyjnych – komentuje Paweł Dziekoński, Dyrektor Departamentu Produktów Kredytowych Deutsche Bank.

Sprzedaż kredytów hipotecznych w pierwszych trzech kwartałach utrzymywała się na poziomie zbliżonym, a nawet nieco wyższym, w porównaniu do analogicznego okresu zeszłego roku. Polacy korzystali z rządowego programu MDM, choć w dużo niższym stopniu niż szacowali ustawodawcy. Z drugiej strony, zwiększenie do 10 proc. obowiązkowego wkładu własnego przy kredytach mieszkaniowych, które zaplanowane jest na 1 stycznia 2015 r., spowodowało, że część kredytobiorców mobilizowała się do złożenia wniosków jeszcze w tym roku, aby uprzedzić zmiany.

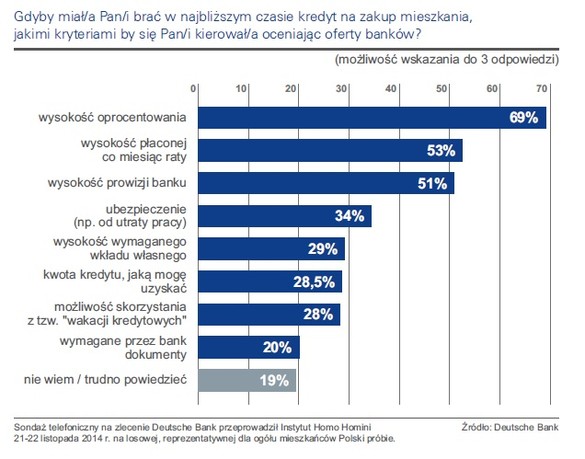

Jak się okazuje, również w przypadku kredytów mieszkaniowych najistotniejszym czynnikiem oferty są dla Polaków koszty kredytu. Potwierdza to badanie zrealizowane na zlecenie Deutsche Bank w listopadzie tego roku. Wysokość oprocentowania to kluczowe kryterium wyboru dla ponad 2/3 respondentów (69 proc.), a więcej niż połowa (53 proc.) wskazała na wysokość comiesięcznej raty.

Z kolei 51 proc. deklarowało, że zwraca uwagę przede wszystkim na wysokość prowizji banku. Dla co trzeciej osoby (34 proc.) ważnym kryterium wyboru kredytu mieszkaniowego jest możliwość skorzystania z ubezpieczenia, np. od utraty pracy.

Na co najchętniej wydają Polacy?

Na co najchętniej wydają Polacy?

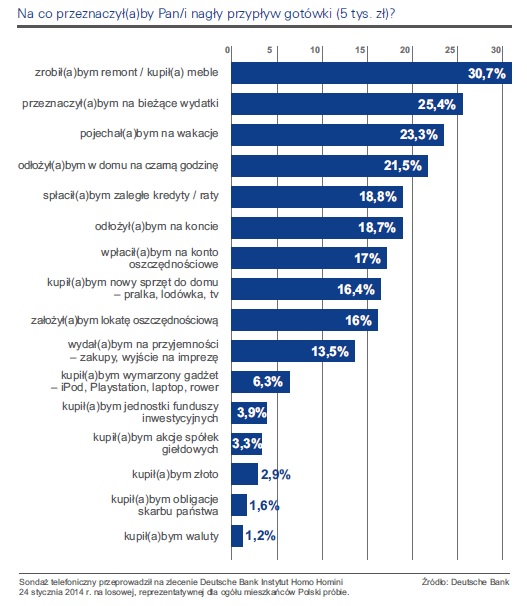

Na jakie cele Polacy mieli zamiar wydawać pieniądze? W pierwszej kolejności na poprawę swoich warunków mieszkaniowych – respondenci deklarowali, że mając dodatkową gotówkę chcieliby przede wszystkim zrobić remont, kupić meble, sprzęt AGD lub RTV. Spora część wolałaby też uregulować zaległe zobowiązania.

Deutsche Bank sprawdził również, jakimi jesteśmy konsumentami i zapytał Polaków o ich strategie zakupowe. Badanie ujawniło, że w tym zakresie między kobietami a mężczyznami istnieją ciekawe różnice. Panie zdecydowanie chętniej deklarowały zakupy na wyprzedażach w sklepach. Z kolei e-zakupy to już zdecydowanie domena panów.

Nowy rok napawa optymizmem

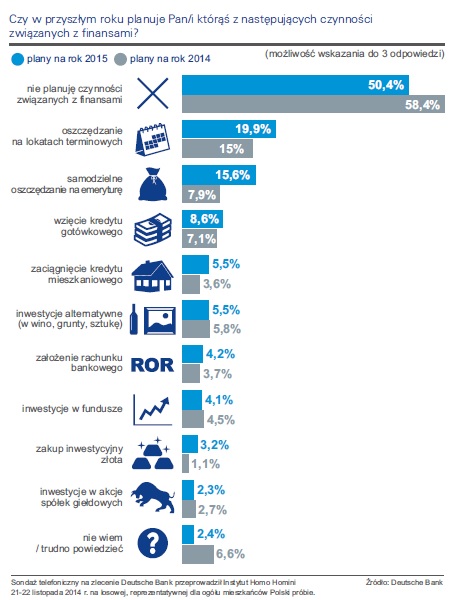

W ciągu ostatnich 12 miesięcy zmniejszyła się liczba osób, które nie planują podejmowania żadnych czynności związanych z finansami. Przed 2 laty odsetek takich osób wynosił prawie 55 proc., w roku ubiegłym ponad 58 proc., a obecnie już tylko nieco ponad 50 proc. Największą aktywnością wykazują się osoby w wieku 25-34 lata. Najmniej planów na kolejny rok robią najstarsi (76 proc. osób powyżej 65. roku życia nie ma takich planów).

Zdaniem Moniki Szlosek z Deutsche Bank taka tendencja to dobra wiadomość. – Skoro większa liczba Polaków ma w planach działania związane z finansami, musi to oznaczać, że zwiększyła się również liczba osób dysponujących kapitałem, który mogą odłożyć lub zainwestować – komentuje.

Mimo że spośród respondentów, którzy mają w planach podjęcie jakichś czynności związanych z finansami, wciąż wygrywa odkładanie oszczędności na lokatach terminowych, to odsetek takich odpowiedzi nie jest już tak dominujący jak kilka lat temu. Obecnie już tylko 19,9 proc. Badanych skłonnych jest założyć lokatę w banku. Natomiast rachunek bankowy ma zamiar otworzyć jedynie 4,2 proc. respondentów.

Czego Polacy spodziewają się w nadchodzącym roku 2015? Wiele wskazuje na to, że optymizm będzie nadal rósł. Według wyników najnowszego sondażu Deutsche Bank mamy zamiar więcej pożyczać, szczególnie na cele konsumpcyjne. Będziemy też odważniejsi, jeśli chodzi o strategie pomnażania oszczędności. W poszukiwaniu zysków zwrócimy się śmielej w stronę rozwiązań rynku kapitałowego, kosztem tych bardziej konserwatywnych, jak np. lokaty.

/ Deutsche Bank