Nowy rok, nowe możliwości – tak w skrócie można opisać sytuację na rynku kredytów mieszkaniowych w 2010 r. Banki nie ustają w modyfikowaniu ofert na korzyść klientów. Ceny spadają i – jak zapowiadają bankowcy – będą obniżać się dalej.

Zdaniem Radosława Siubczyńskiego, odpowiedzialnego za produkty hipoteczne w Raiffeisen Bank Polska, istotnym elementem konkurencji znów stała się cena. Szczególnie po tym, jak większość liczących się na rynku instytucji finansowych zwiększyła wartość możliwego do uzyskania kredytu do 100 proc. wartości nieruchomości. Radosław Siubczyński jest przekonany, że w tym roku – wraz z powolnym spadkiem kosztów związanych z pozyskiwaniem depozytów złotowych i walutowych – można się spodziewać stopniowego spadku marż kredytów i pożyczek hipotecznych. – Zmiany w polityce cenowej planowane są również w naszym banku – zapowiada. O tym, że zapowiedzi bankowców to nie puste słowa, widać już po zamianach styczniowej ofercie banków.

W styczniu staniały kredyty w złotych z wkładem własnym oraz w euro na 100 proc. wartości nieruchomości. W przypadku kredytów złotowych, bardziej widoczny jest spadek marży dla klientów, którzy mają pieniądze na wkład własny. Marża odsetkowa dla kredytów złotowych na 80 proc. wartości nieruchomości spadła z 2,72 proc. w grudniu do 2,63 proc. w styczniu. Marża odsetkowa dla kredytów bez udziału własnego klienta zmieniła się, ale zaledwie z 2,85 na 2,81 proc.

Ostatecznie jednak średnia rata naszego kredytu złotowego na 80 proc. LTV prawie się nie zmieniła, a na 100 proc. LTV nawet wzrosła. Powód? Banki zaczęły w obliczaniu odsetek uwzględniać wyższy już WIBOR. Stawka 3-mięsięcznego WIBOR-u, brana pod uwagę w obliczeniach odsetek, w ubiegłym kwartale wynosiła niecałe 4,2 proc. WIBOR przyjmowany na ten kwartał z końca grudnia wynosi już prawie 4,3 proc. Gdyby więc nie obniżka cen, wzrost rat byłby większy.

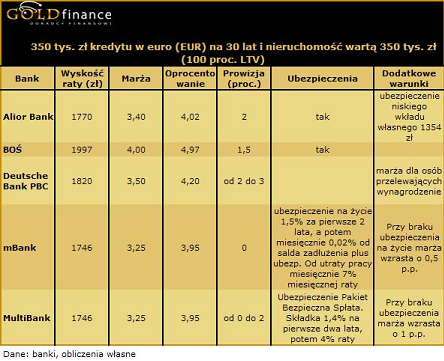

Powody do zadowolenia mogą też mieć zainteresowani kredytami w euro. Po tym jak banki sporo obniżyły w grudniu marże dla kredytów w euro na 80 proc. wartości nieruchomości, tym razem zrobiły podobny ruch w przypadku finansowania całego zakupu. Marża spadła bowiem z 4,19 proc. w grudniu do 3,48 proc. w styczniu. I jest to najlepszy dowód na rozluźnianie polityki kredytowej. Nie dotyczy to jednak franków, tu ceny się nie zmieniają.

Banki garną się do euro i Rodziny na Swoim

O tym, że bankom coraz bardziej zależy na klientach, świadczy choćby fakt, że wracają do kredytów w walutach obcych. Ofertą z euro znów kuszą: PKO BP, Getin Noble Bank, Kredyt Bank i nawet zdeklarowany zazwyczaj do pożyczania tylko w złotych BZ WBK. W PKO BP można dostać euro na kredyt do 90 proc. wartości nieruchomości, a w Getin Noble Banku do 80 proc. W BZ WBK i Kredyt Banku waluty są dla osób, które mają odłożone na wkład własny min. 30 proc. W tym ostatnim do łask wróciły też kredyty we frankach szwajcarskich, ale wymagania są niemałe, klient musi zarabiać min. 10 tys. zł miesięcznie. Po tych zmianach już 14 instytucji udziela kredytów w euro, 15-ty jest Pekao, ale pożycza euro pod warunkiem, że klient zarabia w tej walucie.

Większa otwartość banków na finansowanie nieruchomości w walutach obcych, szczególnie w euro, ma też swoje inne przyczyny. Banki otrzymują od tych kredytów wyższą marżę odsetkową. Średnia w naszym zestawieniu dla kredytu na 80 proc. wartości nieruchomości w złotych to 2,71 pkt proc., a w euro 3,44 pkt proc. Jest więc o ponad 0,7 pkt proc. większa. Bankom powoli łatwiej jest pozyskiwać euro od inwestora strategicznego lub na międzynarodowym rynku międzybankowym, gdzie już spadają ceny takich pożyczek. W efekcie udzielanie kredytów w euro jest dla banków bez bogatej bazy depozytowej w złotych łatwiejsze.

Powodzenie programu „Rodzina na Swoim” w ubiegłym roku sprawiło, że coraz więcej banków garnie się do udzielania kredytów z dofinansowaniem. W tym roku zaczęły je oferować MultiBank, Bank BGŻ i Allianz Bank. Łącznie jest to już 17 instytucji, ale wciąż kilku znaczących graczy brakuje, m.in. Millennium, mBanku, Nordea Banku czy DB PBC.

Procent zaakceptowanych wniosków kredytowych na finansowanie nieruchomości wzrasta z tygodnia na tydzień. W komfortowym wręcz położeniu w porównaniu z sytuacją sprzed roku, kiedy to niemal każdy zainteresowany kredytem hipotecznym był „podejrzany”, są teraz osoby zarabiające powyżej średniej krajowej. Jeśli jeszcze pracują w dużych firmach i są zainteresowane zmianą mieszkania na większe, czyli mogą się już wykazać własnością nieruchomości, to właściwie nie mają powodów do obaw. Na drugim biegunie wciąż jednak znajdują się osoby na dorobku, dopiero zaczynające pracę, nie posiadające historii kredytowej. Jeśli na dodatek są zatrudnione w niewielkich firmach,

w branżach uznawanych za zagrożone czyli m.in.: transporcie, produkcji mebli, finansach

i szeroko rozumianej branży budowlanej z deweloperami na czele, to wciąż po kredyt mieszkaniowy mają pod górkę.

Co nowego:

BGŻ podwyższył maksymalne LTV, czyli relację wysokości kredytu do ceny nieruchomości, z 90 do 100 proc. Bank udziela kredytów tylko w złotych.

Kredyt Bank po niemal roku włączył ponownie do oferty kredyty walutowe. W euro i frankach szwajcarskich finansuje do 70 proc. wartości nieruchomości. Ale żeby je dostać, trzeba zarabiać miesięcznie 10 tys. zł.

PKO BP, po tym jak obniżył marże dla kredytów w euro, zwiększył też zakres kredytowania nieruchomości w tej walucie do 90 proc. z 75 proc.

BZ WBK zaoferował kredyty w euro, ale tylko dla osób z 30 proc. wkładem własnym. Dla VIP-ów marża 3 proc., dla pozostałych 3,5 proc.

Getin Noble Bank wrócił do finansowania nieruchomości w euro pod warunkiem, że nie jest to więcej niż 80 proc. wartości nieruchomości. Warto dodać, że po połączeniu z Noble Bankiem Getin przejął ofertę kredytową wchłoniętego Noble Banku – proponowaną wcześniej pod marką MetroBanku. Zmiana ta sprawiła, że stał się bankiem mniej niż dotychczas nastawionym na klienta masowego. Proponuje kredyty droższe osobom, które ze względu na źródła dochodów, sposób zatrudnienia, czy nietypowe zabezpieczenia kredytu mają kłopoty ze zdobyciem pieniędzy w innych bankach.

Na rynku nie ma też już GE Money Banku, który od stycznia został włączony do BPH. Podobnie jednak jak w Getin Banku, ocalała oferta wchłoniętego banku. W efekcie BPH, który nie miał mieszkaniowych kredytów walutowych, ma teraz na tym polu mocną

i atrakcyjną cenowo ofertę. Sporo w górę poszły jednak jego kredyty w złotych, w tym

te w ramach Rodziny na Swoim.

BOŚ obniżył marże dla kredytów w euro od 0,5 do 0,8 pkt proc. Obecnie w przypadku naszego modelowego kredytu na 280 tys. zł na 80 proc. wartości nieruchomości, marża odsetkowa wynosi 4 zamiast 4,7 proc.

Nordea Bank obniżył marże odsetkowe. Dla kredytów złotowych na ponad 70 do ok.

90 proc. LTV i do kwoty 300 tys. zł, w połączeniu ze sprzedażą dodatkowych produktów marża wynosi 2,6 proc. Dla kredytów na ponad 300 tys. zł jest to 2,4 proc. Dla kredytów

w euro wynosi odpowiednio 3 i 2,5 proc. Wcześniej natomiast spłacający zadłużenie w euro płacili dla kredytów o wartości poniżej 300 tys. zł 3,4 proc., a dla wyższych 2,7 proc.

W obniżaniu cen niemal co miesiąc nie ustaje Deutsche Bank. Po tym, jak w grudniu obniżył marże do 1,5 proc. dla kredytów hipotecznych na minimum 400 tys. zł, w styczniu zmniejszył pułap kredytu w promocji do 200 tys. zł. Promocja nosi nazwę „5 lekkich lat II” i dotyczy kredytów złotowych oraz w euro. Marża w ciągu pierwszych pięciu lat kredytowania – w zależności od relacji kredytu do wartości nieruchomości (LTV) – wynosi 1,5 proc. (do 90 proc. LTV) lub 1,8 proc. (powyżej 90 proc. LTV). Po okresie trwania promocji marża Banku wyniesie odpowiednio 2 proc. dla LTV mniejszego lub równego

90 proc. i 2,3 proc. dla LTV większego niż 90 proc.

Aby otrzymać niższą cenę konieczne jest:

– założenie w Banku ROR z wpływami całości wynagrodzenia od pracodawcy,

– w przypadku działalności gospodarczej – uzyskiwanie dochodów w wysokości dwukrotnej raty kapitałowo-odsetkowej kredytu oraz posiadanie rachunku firmowego w banku

z pełnymi obrotami przedsiębiorcy,

– przystąpienie przez kredytobiorcę do 30-letniego programu inwestycyjno-ubezpieczeniowego „DB Inwestuj w Przyszłość – Pasja Oszczędzania”. Minimalny poziom składki to 110 zł miesięcznie od każdych 100 tys. złotych kredytu, składkę należy opłacać przynajmniej przez 2 lata (przy czym składkę za pierwsze 13 miesięcy należy opłacić z góry).

Dodatkowo marże dla kredytów udzielanych w EUR z przedziałów 0-90% obniżono o 0,2 pkt proc. w stosunku do poprzedniego zestawienia. Ceny pod koniec stycznia zmienił także Pekao. Coraz bardziej preferuje swoich stałych klientów. Osoby, które mają w banku konto, pożyczkę gotówkową lub kartę kredytową, na max. 90 proc. LTV dostają 2,3 proc. marży odsetkowej. Osoby wyłącznie z kontem mają 2,4 proc. marży, a pozostali 3,6 proc. W górę poszła natomiast prowizja z 1 pkt proc. na 1,49 proc. z wyjątkiem kredytów z programu Rodzina na Swoim.

Więcej uwagi dla ofert kredytów powiązanych z innymi usługami

Standardem niemal stało się już oferowanie kredytów na atrakcyjniejszych warunkach osobom, które zdecydują się na założenie w banku konta i na przelewanie na nie wynagrodzenia, lub/i korzystanie z karty kredytowej, uczestniczenie w programach inwestycyjnych, itp. (widać to w dołączonych tabelach w rubryce warunki dodatkowe). O tym temacie i nowej strategii działania banków w różnych krajach pisaliśmy szerzej w poprzednim raporcie.

Z pewnością zanim klient skusi się na atrakcyjniejszą ofertę kredytu powiązaną z innymi produktami (wdzięcznie nazywaną przez banki z angielska cross-selling), powinien się nad tym głębiej zastanowić. Dobrze jest założyć co się stanie, jeśli sytuacja finansowa się pogorszy i nie będzie można sprostać dodatkowym oczekiwaniom banku. Takie ryzyko dotyczy szczególnie kredytów uzależnionych od uczestnictwa w programach regularnego oszczędzania na minimum kilka lat. Jeśli nagle klienta nie będzie stać na opłacanie oprócz rat składki programu, za przedwczesne zerwanie umowy straci część pieniędzy zaoszczędzonych w ramach programu regularnego oszczędzania, a jednocześnie zostanie mu podwyższony koszt kredytu.

Powszechną praktyką staje się już oczekiwanie przez bank założenia przez klienta konta – nierzadko konkretnego – i przelewanie pewnej kwoty na to konto co miesiąc. Ważna jest wysokość tej comiesięcznej wpłaty, oczekiwanej przez bank w zamian za niższą cenę kredytu. Gdy w grę wchodzą wysokie sumy, co się stanie gdy nagle takiej kwoty nie zarobimy? Do istniejących problemów dojdzie jeszcze wzrost kosztu kredytu.

Gwarantowanie bankowi przelewu wynagrodzenia na jego ROR w zamian za tańszy kredyt powoduje odebranie sobie możliwości korzystania z ewentualnych profitów, jakie mogą zaproponować konkurencyjne instytucje. Może nam to na przykład zamknąć drzwi do tańszego kredytu gotówkowego, samochodowego czy atrakcyjnej karty kredytowej, którą inny bank zaproponowałby, jeśli to do niego przez pewien czas będziemy przelewać zarobki. Taka sytuacja niesie również ryzyko wyższych kosztów obsługi konta niż w innych bankach. Nawet gdy bank będzie wykonywał najbardziej absurdalne zmiany

w Tabeli Opłat i Prowizji, klient nie będzie mógł z niego zrezygnować bez narażania się na wzrost kosztu kredytu. Jeśli już więc zmuszeni jesteśmy zaciągnąć kredyt powiązany z ROR, dobrze jest wybrać bank, który będzie atrakcyjny i sprawny w także w innych produktach, z których prędzej czy później będziemy chcieli skorzystać. Jeśli będzie to jedyne nasze konto, ważna staje się też np. dostępność do placówki czy rozbudowana sieć bankomatów.

Licz koszty okołokredytowe

Bardzo ważne są koszty okołokredytowe. Czasami jest to równowartość odsetek płaconych przez dobrych kilka lat. Może się okazać, że po zsumowaniu wszystkich kosztów odsetek, prowizji oraz ubezpieczeń, lepiej może wypaść kredyt z wyższą marżą odsetkową, ale nieobwarowany dodatkowymi wymaganiami. Te dodatkowe wymagania – głównie różne polisy – zazwyczaj od razu są przez banki włączane do kwoty kredytu i znikają klientowi z pola widzenia. Ale przecież ostatecznie i tak musimy je spłacić. Jeśli więc już wykupujemy polisę ubezpieczającą przed skutkami utraty pracy, koniecznie musimy o tym pamiętać w sytuacjach, gdy ma dojść do zwolnienia. Nie należy wówczas godzić się na odejście za porozumieniem stron, bo wtedy polisa nic nie daje.

Program „Rodzina na Swoim” w tym roku też może być hitem

Rządowy program „Rodzina na Swoim” okazał się prawdziwym hitem minionego roku. Przypomnijmy, że w całym 2009 r. z preferencyjnego kredytu mieszkaniowego, gwarantującego finansowanie połowy odsetek przez pierwszych 8 lat spłaty, skorzystało ponad 30 tys. rodzin. Pożyczyły ponad 5,4 mld zł. Oznacza to, że z udzielonych w ubiegłym roku kredytów hipotecznych ponad 10 proc. wszystkich przypadło właśnie na „Rodzinę na Swoim”. I wiele wskazuje na to, że w tym roku rekord ten może być pobity, o ile oczywiście warunki programu nie zostaną drastycznie zmienione na niekorzyść klienta. Drażliwym punktem są ceny metra kwadratowego mieszkań, które kwalifikują się do programu. Jeśli zostaną obniżone, zainteresowanym może być trudno znaleźć ciekawe mieszkania do sfinansowania w ten sposób. Inne niebezpieczeństwo czyhające na amatorów „Rodziny na Swoim” to wykluczenie rynku wtórnego, na którym czekają również wykończone mieszkania. A to dla osób na dorobku również nie jest bez znaczenia.

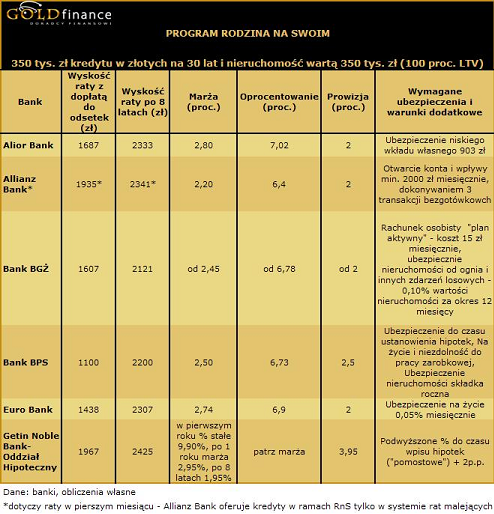

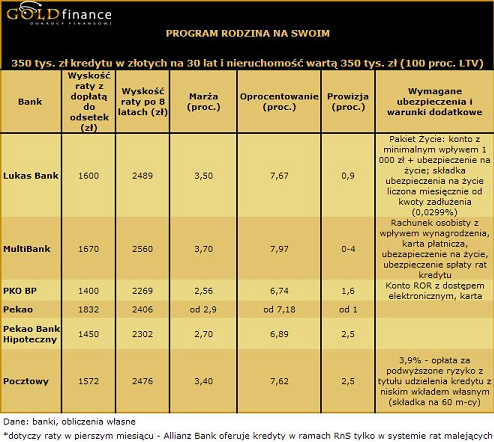

Jeśli chodzi o liczbę banków, w których można taki kredyt zaciągnąć, sytuacja staje się coraz bardziej komfortowa. Od tego roku jest ich już 17, po tym jak w styczniu dołączył MultiBank, BGŻ i Allianz. Dla naszego 30-letniego kredytu na 280 tys. zł na 50 metrowe mieszkanie w cenie 350 tys. zł w MultiBanku rata z dopłatami wyniesie 1354 zł, w BGŻ 1286 zł, a w Allianz Banku – 1548 zł. Rata w Allianz Banku jest tak wysoka, ponieważ jako pierwszy postanowił udzielać kredytów z dopłatą wyłącznie w systemie rat malejących. Chce w ten sposób ograniczyć ewentualne ryzyko kłopotów klienta po zakończeniu dopłat do odsetek. W przypadku naszego kredytu, po 8 latach – gdy skończą się dopłaty – rata w Allianz Banku wyniesie 1872 zł, czyli niecałe 20 proc. więcej niż wcześniej. Przy ratach równych zazwyczaj jest to skok o połowę. Do modelu spłat rat malejących, korzystniejszym wyliczaniem zdolności kredytowej zachęca również Lukas Bank.

Kredyt z dopłatami można otrzymać również w: Alior Banku, Banku BPH, Banku Polskiej Spółdzielczości, PKO BP, Pekao, Pekao Banku Hipotecznym, Lukas Banku, Euro Banku, Getin Noble Banku, BZ WBK, Gospodarczym Banku Wielkopolski, Mazowieckim Banku Regionalnym. Kredyt z dopłatami możliwy jest do uzyskania tylko w złotych. Zgodnie z danymi publikowanymi na I kwartał 2010 r., rząd obecnie opłaca połowę odsetek wyliczanych dla stawki 6,2 proc. Program kierowany jest do małżeństw lub osób samotnie wychowujących dziecko pod warunkiem, że nie są właścicielami nieruchomości. Kredytowany jest zakup mieszkania, którego maksymalna powierzchnia nie przekracza

75 m kw. (dopłaty są tylko dla 50 m. kw.) oraz dom, którego powierzchnia użytkowa nie przekracza 140 m. kw. (dopłaty są tylko dla 70 m. kw.).

Rodzina na Swoim najtaniej w BPS i PKO BP

W naszym zestawieniu, w którym porównaliśmy 15 banków (oprócz Gospodarczego Banku Wielkopolski, Mazowieckiego Banku Regionalnego), najniższą ratę dla 30-letniego kredytu na 280 tys. zł przy zakupie 50-metrowego mieszkania za 350 tys. zł zapłaciłby klient Banku Polskiej Spółdzielczości (850 zł). Z banków komercyjnych najkorzystniej kredyt z dofinansowaniem wypada w PKO BP i Lukas Banku, gdzie rata wynosi odpowiednio 1080 zł i 1090 zł. Jedynie o 10 zł więcej – 1100 zł – zażąda Euro Bank.

W pierwszej piątce mieści się też (po raz pierwszy w naszym zestawienia ofert kredytowych) Citi Handlowy. Możliwa do uzyskania rata dla omawianego wcześniej kredytu wyniesie tu 1128 zł.

Po połączeniu BPH z GE Money Bankiem oferta nowego, większego BPH w programie „Rodzina na Swoim” jest już niestety zdecydowanie mniej atrakcyjna. Rata dla naszego kredytu wzrosła o połowę z 1180 zł do 1763 zł. Natomiast poprawiły się warunki w nowym Getin Noble Banku. Bank obniżył wysokie oprocentowanie stosowane wcześniej przez pierwszy rok spłaty i w efekcie wysokość pierwszej raty z 1540 zł spadła do 1250 zł (przy marży odsetkowej 2,95 proc.). Poprawiły się też warunki w Banku Pocztowym, gdzie rata obniżyła się z 1335 zł do 1258 zł. Średnia pierwsza rata dla naszego kredytu z 15 banków to obecnie 1215 zł. Po 8 latach wzrośnie do 1859 zł. Różnica między wysokością rat z dopłatą do odsetek i bez dopłaty wciąż jest imponująca. Największa, przekraczająca 60 proc., jest w PKO BP, Citi Handlowym, Euro Banku i Lukas Banku.

W ramach programu „Rodzina na Swoim” można również skredytować całą wartość nieruchomości, czyli w naszym przypadku 350 tys. zł. Wtedy kredyt proponuje już nie 15, lecz 12 banków (nie ma tu BZ WBK, BPH i Citi Handlowego). Najatrakcyjniejszy oferuje Bank Polskiej Spółdzielczości, PKO BP, Euro Bank i Bank Hipoteczny Pekao. W Banku BPS trzeba się nastawić na minimum 1100 zł raty przez pierwszych 8 lat. W kolejnych latach trzeba wyłożyć na ratę ponad 2200 zł. W PKO BP jest to odpowiednio 1400 i 2269 zł. Klienci bez wkładu własnego powinni się bardziej przyłożyć do poszukania kredytu,

bo różnice w ofertach są tu wyższe niż w przypadku, gdy ktoś ma pieniądze na wkład własny.

26 banków dla złotego, 14 dla euro i tylko 9 dla franka

Osoby poszukujące kredyty w złotych mogą się udać po kredyt do wszystkich 26 banków z naszego zestawienia (w tabeli „Z wkładem czy bez?”) i większość z nich skredytuje całość nieruchomości (17 instytucji). Pięciu wystarczy od 5 do 10 proc. wkładu, a w kolejnych czterech trzeba mieć już ok. 20 proc. ceny nieruchomości. Polityka kredytowa jednak liberalizuje się. Po tym jak jesienią Millennium wrócił do kredytowania całości zakupu, w grudniu na podobny krok zdobył się ING BSK. Zamiast 80 proc. kredytuje już 90 proc. ceny mieszkania. BGŻ podniósł w styczniu maksymalne LTV (relacja kredytu do ceny nieruchomości) z 90 do 100 proc.

Z tygodnia na tydzień poprawia się dostępność do kredytów w euro. Taki oferuje bowiem już 14 banków. Ale tylko 5 z nich pożyczy pieniądze na 100 proc. wartości nieruchomości (Alior, BOŚ, DB PBC, mBank, MultiBank). Pozostałe: DnB Nord, BPH, Nordea, Raiffeisen, BZ WBK, Kredyt Bank, Getin Noble Bank i PKO BP oczekują wkładu własnego.

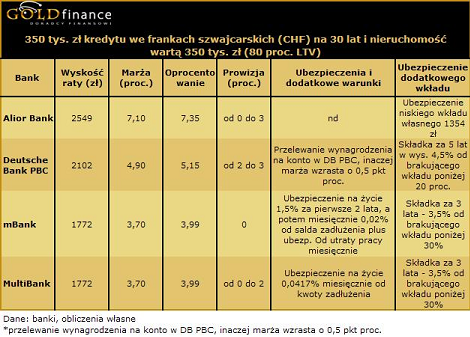

Najsłabiej jest obecnie z ofertą kredytową we franku szwajcarskim i nic nie zapowiada poprawy sytuacji. Taki kredyt proponuje jedynie 9 banków i tylko w 4 z nich można otrzymać kredyt na 100 proc. wartości nieruchomości (Alior, DB PBC, MultiBank

i mBank). W pięciu – jeśli wyłożymy od 15 proc. (np. Polbank). Jeśli posiadamy 20 proc. wkładu własnego, skredytuje nas BPH i Nordea, 30 proc. – Kredyt Bank, 25 proc. – PKO BP. Tu nadal pozostały zaporowe marże odsetkowe dla tej waluty.

Kredyt w euro nie ma konkurencji

Jeśli chodzi o wysokość raty, bezkonkurencyjne jest euro. Dla kredytu na 280 tys. zł i nieruchomość wartą 350 tys. zł, rodzina z 6,5 tys. zł dochodu netto, która zadłuża się na 30 lat w złotych płaci średnią ratę 1869 zł. We franku będzie to 1520 zł, a w euro tylko 1451 zł. Różnica przekracza 400 zł! Jak zmienia się sytuacja euro – złoty najlepiej widać po naszym zestawieniu. Rata przykładowego kredytu w euro pod koniec listopada była o 17 proc. niższa niż w złotych. Pod koniec grudnia było to już około 24 proc., a w styczniu ok. 22 proc. Rata kredytu we franku w styczniu była o 19 proc. niższa od raty kredytu złotowego. W grudniu było to 17 proc. Jeśli kredyt finansuje całość mieszkania za 350 tys. zł, średnia rata dla kredytu złotowego to 2387 zł, we frankach 2049 zł, a w euro 1816 zł. O ile przewaga franka nad złotym nie wzrosła, to euro w styczniu bardziej zdystansowało ratę złotową. Różnica wynosi obecnie ok. 24 proc., a jeszcze w grudniu wynosiła ona

16 proc.

Kredyt w złotych

Dla oszczędzających – na topie BZ WBK, BPS, Euro Bank i Millennium

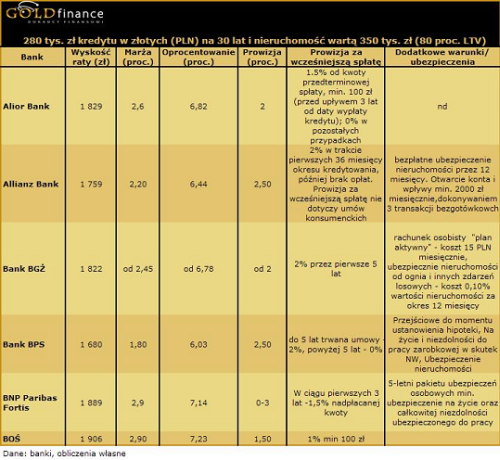

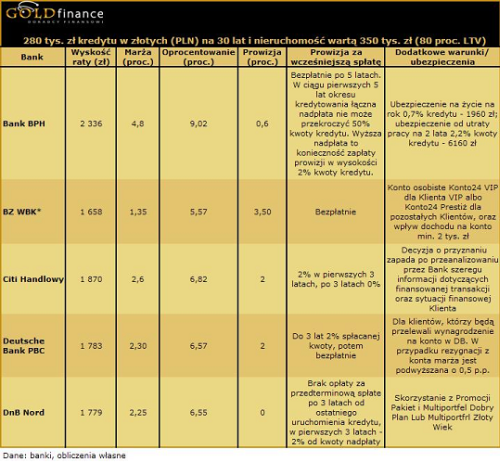

Najkorzystniejszą ofertę nasza przykładowa rodzina pod koniec stycznia znalazła w BZ WBK (trzeba sobie jednak na nią „zasłużyć” m.in. będąc stałym klientem i posiadając ROR w BZ WBK). Mamy tu szanse na ratę w wysokości 1658 zł. Niewiele wyższa jest rata w BPS. Niewiele ponad 1700 zł wystarczy na obsługę naszego kredytu w Euro Banku i Millennium. Mniej niż 1800 zł wystarczy na ratę w ING BSK, Allianzie i PKO BP.

Marże odsetkowe dla kredytów w złotych na 80 proc. wartości nieruchomości wahają się od 1,35 proc. w BZ WBK do 4,80 proc. w BPH. Średnia marża odsetkowa z omawianych w zestawieniu ofert wynosiła w styczniu 2,63 proc. wobec 2,72 proc. w grudniu i 2,82. proc. w listopadzie. W przypadku kredytów na 100 proc., średnia to 2,81 proc., podczas gdy w grudniu było 2,85 proc., a w listopadzie 3 proc. Ostatecznie klient musiał być przygotowany na ok. 6,9-procentowe odsetki, bo 3 miesięczny WIBOR, który najczęściej dodawany jest do marży odsetkowej przy kalkulowaniu oprocentowania, doliczany jest często w wysokości 4,27 proc.

Dla kredytujących całość – najlepsze BPS, Allianz, DB PBC i Millennium

Przy braku wkładu i tym samym wyższej kwocie kredytu, najkorzystniejsze oferty dla złotego proponują: BPS, Allianz, DB PBC, Millennium, Alior Bank i PKO BP. W każdym z tych banków rata oscyluje wokół 2300 zł. Dodatkowo trzeba pamiętać o ubezpieczeniu na okres przejściowy (do czasu wpisu hipoteki do księgi wieczystej). Na ten okres banki podnoszą marżę odsetkową od 1 do 1,5 pkt proc. Przy brakującym wkładzie również konieczna będzie składka z tego tytułu. Zazwyczaj banki pobierają 2,5

– 3,5 proc. na 3 lata od 10-20 proc. brakującego wkładu. Po tym okresie znów upomną się o opłatę, lecz będzie ona już niższa stosownie do spłaconego kapitału.

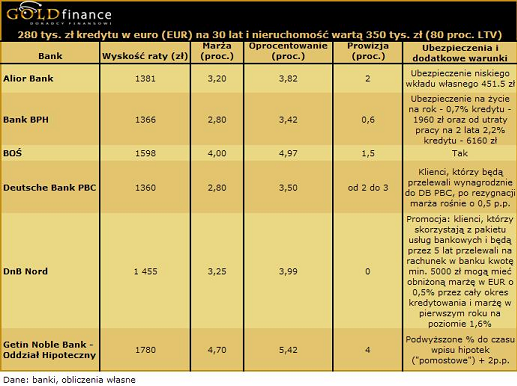

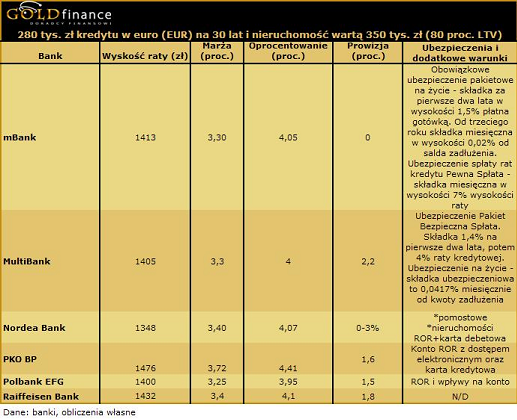

W euro najlepsi – Nordea, BPH oraz DB PBC i Alior

Średnia marża odsetkowa dla 12 banków (BZ WBK i Kredyt Bank nie dają na więcej niż 70 proc. LTV), gotowych skredytować w euro 80 proc. nieruchomości, wyniosła w naszym zestawieniu 3,43 proc. (wobec 3,30 proc. w grudniu kiedy w zestawieniu nie było jeszcze Getin Noble Banku i PKO BP). Szczególnie marża odsetkowa tego pierwszego banku (4,70 proc.) podbiła statystykę. Gdyby nie nowi gracze, można by było zauważyć spadek średniej marży odsetkowej do 3,29 proc. Jeszcze w listopadzie wynosiła ona 3,69 proc. W styczniu mocno oprocentowanie kredytów w euro obniżył BOŚ. Marża odsetkowa spadła do ok. 4 proc. Oprocentowanie ściął też Deutsche Bank PBC.

3-miesięczny LIBOR dla euro to niecałe 0,7 proc., choć nie brakuje banków bazujących na LIBORZE 6 miesięcznym. Wtedy stawka wynosi blisko 1 pkt proc. i w efekcie oprocentowanie tych kredytów to zazwyczaj około 4 proc. Średnia dla naszego rankingu na koniec stycznia to 4,16 proc. Rata dla 280 tys. zł kredytu na 80 proc. LTV w euro w najkorzystniejszych ofertach mieści się w granicach 1350 zł (Nordea). Mniej niż 1400 zł klient zapłaci też w BPH, Deutsche Bank PBC i Alior Banku. Gdy potrzebny jest kredyt na 100 proc. wartości nieruchomości, z pomocą przyjdzie 5 instytucji. Najniższą ratę zaoferuje mBank i MultiBank (ok. 1750 zł), choć niestety trzeba do niej dodać jeszcze koszty różnego rodzaju ubezpieczeń.

We frankach szwajcarskich – podium dla Nordea Banku i BPH

Wszystkie 7 banków z naszego zestawienia było gotowych pożyczyć na 80 proc. wartości nieruchomości. Ale już tylko cztery banki pożyczyłyby franki na 100 proc. LTV. Prawie każda z ofert obwarowana była różnymi warunkami, jak np. założenie ROR-u i przelewanie wynagrodzenia (w DB PBC), posiadanie konta i karty debetowej oraz ubezpieczenia (w Nordea Bank) czy całego pakietu ubezpieczeń (w mBank, MultiBanku). Trzeba pamiętać, że dodatkowe wymagania wpływają na ostateczny koszt kredytu.

Rata dla naszego przykładowego kredytu z 20 proc. wkładem (280 tys. zł) wynosi od 1361 zł w Nordea Banku do 1999 zł w Alior Banku. Dla pożyczających na całą wartość nieruchomości (350 tys. zł) będzie to od 1772 zł w mBanku i MultiBanku do ponad 2549 zł w Alior Banku.

Dni kredytów we franku są policzone

Kredyty we frankach szwajcarskich na 80 proc. nieruchomości oferowane były w styczniu w bankach z naszego zestawienia ze średnią marżą 4,24 wobec 4,26 proc. w grudniu. Gdy finansowana była całość, średnia marża rosła do 4,85 proc. W efekcie, mimo że 3 miesięczny LIBOR dla franka jest niższy niż dla euro (wynosi ok. 0,25 proc., podczas gdy dla euro jest to 0,62 pkt proc.), to z powodu wyższych marż odsetkowych ostateczne oprocentowanie kredytów we frankach jest wyższe niż w euro. Przy wkładzie własnym jest to średnio 4,5 proc., podczas gdy dla euro niecałe 4,2 proc. Na 100 proc. LTV jest to 5,12 proc. wobec niecałych 5 proc. w euro. Takie argumenty nie pozostawiają wątpliwości, że dni kredytów we franku są policzone.

Dane do obliczeń oraz w tabelach pochodzą z ostatniego tygodnia stycznia i uwzględniają oferty promocyjne oraz powiązane ze sprzedażą innych produktów bankowych.

Pozostałe tabele Rankingu kredytów mieszkaniowych Gold Finance:

Źródło: Gold Finance