Najatrakcyjniejszy kredyt z dopłatami do odsetek można dostać w Banku Pocztowym – wynika z rankingu Open Finance. Bank wygrał w kategorii kredytu na 90 proc. wartości 50-metrowego mieszkania, jak również gdy przyszło sfinansować zakup nieruchomości w całości.

W ofercie kredytów na 90 proc. LtV (relacja kredytu do wartości nieruchomości) tuż za Bankiem Pocztowym znalazł się ex quo Pekao Bank Hipoteczny i BNP Paribas Fortis. W przypadku finansowania całości nieruchomości na drugą pozycję zasłużył sobie Pekao, a na trzecią Pekao Bank Hipoteczny.

W wyjątkowo dobrej sytuacji znajdują się klienci z pieniędzmi odłożonymi na wkład własny. Rywalizacja o ich względu jest wyjątkowo mocna i wyrównana. Pierwszej trójce najlepszych banków w kredycie na 90 proc. LtV (Bankowi Pocztowemu, Pekao Bankowi Hipotecznemu i BNP), niewiele ustępują kolejni gracze: Deutsche Bank PBC, Pekao, PKO BP oraz Millennium – ich oferty zdobyły identyczną ocenę i niewiele im brakuje do 8 na 10 możliwych do zdobycia punktów.

W przypadku finansowania całości zakupów tuż za podium na którym stanęli Pocztowy, Pekao i Pekao Bank Hipoteczny, znaleźli się PKO BP oraz Getin Noble Bank i BNP Paribas Fortis.

Lepiej późno niż wcale

Dobra orientacja w ofercie kredytów z rządowymi dopłatami do odsetek z pewnością się przyda, bo najbliższe tygodnie to ostatnie chwile, by wsiąść do uciekającego pociągu z programem Rodzina na Swoim na dotychczasowych zasadach. Program kredytów z dopłatami do około połowy odsetek przez pierwsze osiem lat ma się zakończyć w 2012 roku, a już prawdopodobnie na początku przyszłego roku całkowicie zmieni reguły. Przede wszystkim można będzie kupować tylko nowe mieszkania i to w cenie prawie 15 proc. niższej niż obecnie obowiązujące limity dla poszczególnych miast i województw. Skończy się też pożyczanie osobom, które mają więcej niż 35 lat. W wielu przypadkach można więc będzie stracić szansę na kredyt, którego około 20 proc. odsetek spłaca państwo. Kwota jest niebagatelna, bo przy pożyczce co najmniej 250 tys. zł, gra toczy się o ponad 50 tys. zł odsetek. Aby je otrzymać trzeba będzie zdążyć złożyć wniosek kredytowy jeszcze przed wejściem w życie zmian.

Na osłodę pogarszających warunki Programu Rodzina na Swoim zmian, Ministerstwo Infrastruktury zamierza umożliwić dostęp do kredytów z dopłatami osobom samotnym. Jeśli singiel nie ma nieruchomości na kredyt z dopłatami będzie mógł kupić maksymalnie 50-metrowe mieszkanie, a dofinansowanie dostanie do 30 m2. W przypadku małżeństw i osób samotnie wychowujących dzieci nadal będzie to mieszkanie o maksymalnej wielkości 75 m2 i dofinansowaniu do 50 m2 Nie zmieni się też system dopłat do domów. Budowany czy kupowany, jeśli ma być finansowany kredytem z dopłatami do odsetek nie może mieć więcej niż 140 m2 , dopłata obejmuje 70 m2.

Nawet na 100 proc. ceny mieszkania kredyt da 15 banków

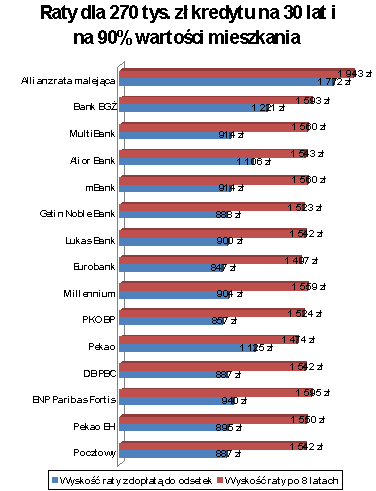

Dla kogo jest kredyt z naszego rankingu? Dla młodego bezdzietnego małżeństwa, które mieszkania w dużym mieście i zarabia razem 5 tys. zł netto. W jednej wersji małżonkowie biorą 270 tys. zł,

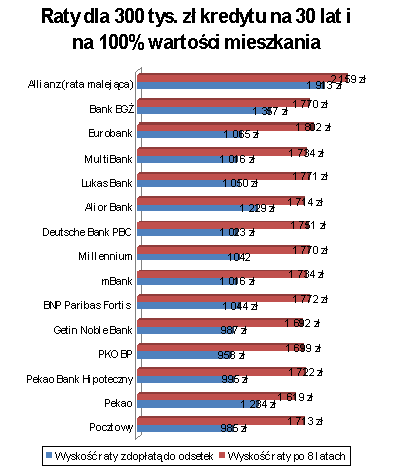

30-letniego kredytu, na 50-metrowe mieszkanie o wartości 300 tys. zł, a w drugiej pożyczają całe 300 tys. zł i chcą dostać nawet więcej na remont czy opłaty.

Źródło: Open Finance.

Poradzili sobie zupełnie nieźle, bo kredytu z dopłatami do odsetek udzieli im 15 banków z czego Allianz wyłącznie w systemie rat malejących (dlatego nie uwzględniliśmy go w punktacji). Ze względu na zbyt niską zdolność kredytową małżonkowie nie dostaną kredytu w BPH. Banki: BZ WBK, Citi Handlowy i BPS – nie udzielą im kredytu, bo nie są skłonne finansować więcej niż 80 proc. wartości nieruchomości.

Przy ocenie kredytu braliśmy pod uwagę przede wszystkim wysokość rat zarówno tych w czasie pierwszych osiem lat, gdy rząd dopłaca około połowy odsetek kredytu jak i tych, które trzeba będzie płacić później. Uwzględniliśmy także wysokość prowizji i ubezpieczeń, obowiązek zaangażowania się w programy inwestycyjne oraz koszty ubezpieczenia do czasu wpisu do hipoteki na okres pół roku, jak również wydatki na ubezpieczenie brakującego wkładu, czego zazwyczaj w toku negocjacji o kredyt na pierwszy rzut oka nie widać. Tymczasem kwoty te są na tyle znaczące, że mogą np. przewyższyć wielkością koszty prowizji w konkurencyjnej instytucji. Punkty można było też zarobić za wyższą od konkurentów zdolność kredytową na wypadek gdyby o kredycie z dopłatami zamarzyli klienci o niższych dochodach niż przykładowe tu 5 tys. zł. Ocenialiśmy także skłonność banków do pożyczenia dodatkowych pieniędzy osobom, które nie mają oszczędności i biorą kredyt na całe mieszkanie, ale chcą także zadłużyć się na ewentualny remont czy opłaty około kredytowe i transakcyjne. Nie bez znaczenia dla klientów jest również możliwość skredytowania wpłaconego wcześniej zadatku. A na taki ruch nie każdy bank jest gotowy. Nie braliśmy natomiast w rankingu pod uwagę wielkości sprzedaży kredytów z dopłatami do odsetek. Warto więc wiedzieć, że liderami sprzedaży są tu: PKO BP, Pekao, Getin Noble Bank oraz Millennium. Z rozmachem kredytów tych udzielają także: BGŻ, Lukas Bank i Bank Pocztowy.

Wyrównana walka o klientów z wkładem własnym

Co jest atutem Banku Pocztowego, lidera naszego rankingu? Niska marża (1,7 pkt proc.) bez względu na LtV, brak prowizji i niezbyt wysokie ubezpieczenie, wynoszące 2,5 proc. wartości nieruchomości oraz atrakcyjna zdolność kredytowa. Bank zrefinansuje też zadatek i udzieli dodatkowej pożyczki hipotecznej na remont czy koszty transakcji, nie oczekując dodatkowych zabezpieczeń. Choć jego ubezpieczenia pomostowe i brakującego wkładu nie należą do najtańszych, nie są też nadmiernie wysokie. Drugi w kredytach na 90 proc. LtV Pekao Bank Hipoteczny ma nieco wyższą marżę (1,75 pkt proc.), a 2,5 proc. wartości kredytu pobiera w ramach prowizji zamiast ubezpieczeń. Nie bierze jednak pieniędzy za ubezpieczenie pomostowe i bardzo mało za ubezpieczenie niskiego wkładu. W trzecim w zestawieniu banku BNP Paribas Fortis, oba te ubezpieczenia klient ma za darmo, nie ma też prowizji, ale już marża wynosi 2 proc. i maksymalna zdolność kredytowa – 381 tys. zł – nie rzuca na kolana. W czwartym DB PBC marża wynosi od 1,7 pkt proc., ale jest 2-proc. prowizja, nie ma jednak kosztów ubezpieczenia brakującego wkładu, a jedynie pomostowe. W czwartym Pekao klientów może nieco przerażać wysokość pierwszej raty – 1125 zł (marża 1,88 pkt proc.) w porównaniu z konkurencją gdzie klient przez początkowe osiem lat przy obecnych stopach procentowych ma do zapłacenia co miesiąc ok. 900 zł, jednak po zakończeniu dopłat do odsetek to w tym banku rata będzie najniższa. Tuż za nim znalazł się PKO BP – bank proponuje jedynie 1,59 pkt proc. marży, ale pod warunkiem, że klient co miesiąc będzie odkładał w programie inwestycyjnym min. 200 zł, jeśli nie, to marża rośnie do 1,79 pkt proc. W PKO BP 3,25 proc. równowartości kredytu trzeba przygotować na czteroletnie ubezpieczenie. Z kolei Millennium, który zapunktował tak samo jak DB PBC, Pekao i PKO BP ma 1,8 proc. marży, żadnej prowizji i na początek 54 zł miesięcznie ubezpieczenia na życie (spada wraz z wartością kredytu do spłaty). Imponuje zdolnością kredytową przekraczającą 500 tys. zł.

Źródło: Open Finance.

Średnia marża po jakiej można uzyskać kredyt z wkładem własnym dla 14 ocenianych przez nas banków wyniosła 1,76 pkt proc. Gdy zainteresowani chcą pieniędzy na zakup całego mieszkania, średnia marża wzrasta do 1,84 pkt proc., większe są też różnice w ofertach poszczególnych banków.

Na pierwszym miejscu nadal pozostaje Bank Pocztowy z identycznymi warunkami oferty (za wyjątkiem niższej o 100 tys. zł zdolności kredytowej) jak przy finansowaniu 90 proc. ceny mieszkania. Drugi jest Pekao – oferuje marżę 1,78 pkt proc. o 0,1 pkt niższą niż w przypadku kredytu na 270 tys. zł. Sfinansuje też dodatkowe koszty pożyczką hipoteczną na takich samych warunkach jak kredyt mieszkaniowy. Nadal też nie pobiera prowizji. Trzeci jest Pekao Bank Hipoteczny z marżą 1,75 pkt proc. i warunkami identycznymi jak dla kredytu na 90 proc. LtV, również 2,5 proc. prowizji. Czwartą pozycję zajął PKO BP – klientowi gotowemu oszczędzać 200 zł miesięcznie da marżę 1,62 pkt proc., lub 1,82 pkt proc. bez programu oszczędzania. Bank ten ma spore na tle konkurencji koszty ubezpieczeń pomostowego i brakującego wkładu. Piąty jest Getin Noble Bank, który chętnie udzieli pożyczki na koszty transakcyjne i remont na cały okres kredytu, jest też gotów pożyczyć naszej rodzinie największą kwotę z wszystkich prezentowanych banków, bo ponad 600 tys. zł. Oczekuje jedynie 1,7 pkt proc. marży, ale pod warunkiem, że klient oszczędza w programie inwestycyjnym co najmniej 310 zł miesięcznie. Jeśli nie zdecyduje się na takie rozwiązanie, marża idzie w górę do 2,2 pkt proc.

Źródło: Open Finance.

Źródło: Open Finance