Kolejne cięcie stóp procentowych staje się coraz bardziej prawdopodobne – wynika z najnowszych prognoz. Może do niego dojść w połowie 2016 roku. Dzięki niemu rata 30-letniego kredytu może stopnieć o 20 zł miesięcznie w przeliczeniu na każde pożyczone 100 tys. zł – szacuje Lions Bank. Wprowadzenie podatku bankowego może mieć jednak skutek odwrotny.

Zgodnie z oczekiwaniami ekonomistów Rada Polityki Pieniężnej utrzymała dziś stopy procentowe na niezmienionym poziomie. Tym samym stopa referencyjna po raz kolejny pozostała na poziomie najniższym w historii (1,5%).

Warto przypomnieć, że przed serią obniżek stóp procentowych (zapoczątkowaną pod koniec 2012 roku) podstawowa stopa procentowa była na poziomie 4,75%. Od tego czasu RPP podjęła już 10 decyzji o cięciu tej stawki. Dzięki tym decyzjom 30-letni kredyt mieszkaniowy stał się znacznie tańszy. Przeciętna rata stopniała bowiem z poziomu około 640 zł miesięcznie do 450 zł miesięcznie w przeliczeniu na każde pożyczone 100 tys. zł.

Z drugiej strony wspomniane decyzje mają skutki negatywne dla deponentów. Jeśli ktoś zaniósł 100 tys. zł do banku, aby założyć roczną lokatę w październiku 2012 roku (przed cyklem obniżek stóp), mógł liczyć przeciętnie na 4,9 tys. zł odsetek, co po odliczeniu podatku daje 3 969 zł zysku netto – wynika z szacunków Lions Bank opartych o dane NBP. Dla porównania idąc z identyczną kwotą do banku we wrześniu br. można było liczyć już tylko na odsetki w kwocie 1,7 tys. zł. Po odliczeniu podatku daje to jedynie 1 377 zł zysku netto.

W 2016 roku kolejny rekord?

Najnowsze prognozy sugerują, że to jeszcze nie koniec spadków. Uporczywa deflacja, spowolnienie wzrostu gospodarczego czy po prostu zmiany w składzie Rady mogą doprowadzić do kolejnego cięcia kosztu pieniądza. Tak przynajmniej wynika z aktualnych notowań kontraktów terminowych na stopę procentową WIBOR, która jest bardzo mocno związana z poziomem podstawowej stopy procentowej.

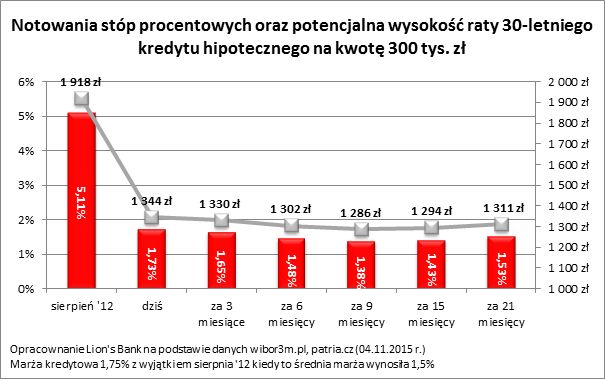

Z najnowszych danych wynika, że WIBOR 3M powinien zniżkować w ciągu najbliższych 3 kwartałów. Dziś notowany jest on na poziomie 1,73%, a kontrakt za 9 miesięcy wycenia ten wskaźnik na 1,38%. Przewidywania te są o tyle ważne, że składnikiem oprocentowania kredytu mieszkaniowego w Polsce bardzo często jest właśnie WIBOR 3M. Jaki mógłby być efekt ziszczenia się dzisiejszych prognoz? Dziś pożyczając 100 tys. zł na 30 lat trzeba się liczyć z ratą na poziomie 448 zł. Gdyby WIBOR 3M spadł z dzisiejszego poziomu do prognozowanego 1,38%, to rata modelowego kredytu spadłaby o około 20 zł miesięcznie.

Dzisiejsze prognozy rynkowe sięgają jeszcze dalej w przyszłość. W dłuższym horyzoncie czasowym (21-miesięcznym) kontrakty na WIBOR 3M notowane są na poziomie 1,53%, a więc wciąż niżej niż dzisiejszy poziom WIBORu (1,73%). Prognozy sugerują więc, że w połowie 2016 roku może dojść do obniżki stóp procentowych, a w horyzoncie dwuletnim kredyty nie powinny być droższe niż dziś. Tak przynajmniej rynek wycenia dziś najbardziej prawdopodobny scenariusz. Trzeba być jednak świadomym, że wspomniane notowania w niepewnych czasach potrafią się zmieniać. Co więcej, im dłuższy horyzont, tym mniej prawdopodobna realizacja prognozy.

Podatek bankowy zaboli klientów

Optymizm wśród kredytobiorców powinien ponadto studzić fakt, że składnikiem oprocentowania kredytu jest nie tylko stawka WIBOR, ale też marża banku. Ta część kosztu w ostatnim czasie pozostaje co prawda relatywnie stabilna, ale po wprowadzeniu podatku od aktywów bankowych może wzrosnąć. Po prostu banki starać się będą przynajmniej część dodatkowego kosztu przerzucić na kredytobiorców. Ci więc, którzy zadłużą się pod reżimem nowego prawa muszą się liczyć z tym, że w oprocentowaniu kredytu zaszyta zostanie wyższa marża.

Bartosz Turek, Lions Bank