W obliczu coraz mniejszych zysków osiąganych na lokatach terminowych, fundusze inwestycyjne stają się alternatywą, dzięki której można liczyć na potencjalnie wyższy zysk. Co prawda, jak pokazało najnowsze badanie Deutsche Bank, wielu Polaków zdaje sobie sprawę z korzyści, jakie może dać zakup jednostek funduszy, z drugiej jednak strony w dalszym ciągu pokutują pewne przekonania zniechęcające do tego typu inwestycji. Wśród cech funduszy, które mogłyby skłonić Polaków do skorzystania z ofert TFI, najczęściej wymieniane są: elastyczność produktu, możliwość osiągnięcia dużego zysku oraz dodatkowe bonusy, np. tzw. cashback.

Z ostatniego sondażu Deutsche Bank wynika, że nasza znajomość funduszy inwestycyjnych jest dosyć powierzchowna. Chociaż niedługo miną 23 lata od pojawienia się w Polsce pierwszego funduszu, to jak pokazało badanie, aż 23 proc. Polaków nigdy nie słyszało o takim produkcie. Natomiast w świadomości tych, którzy spotkali się już kiedyś z funduszami, wciąż sporo jest zaszłości lub nieusystematyzowanej wiedzy. Ten stan przekłada się bezpośrednio na finansowe zachowania konsumentów. Pomimo sprzyjającej sytuacji rynkowej, czyli z jednej strony rekordowo niskich stóp procentowych, a z drugiej dobrej koniunktury gospodarczej, wciąż bardzo wielu z nas trzyma wszystkie swoje oszczędności wyłącznie na niskooprocentowanych lokatach i rachunkach. A to właśnie teraz jest najlepszy moment na zmianę przyzwyczajeń i wysłanie swoich pieniędzy do pracy, dzięki czemu przy odpowiednio długiej perspektywie i właściwie skonstruowanym portfelu mogą pozwolić budować nasz kapitał na przyszłość.

Nauczeni doświadczeniem?

Zniechęcenie wielu Polaków do inwestowania w fundusze wynika po części z ich obaw i złych doświadczeń z lat 2007-2008. Nabywając jednostki agresywnych funduszy akcyjnych w tamtym okresie, wiele osób nie było świadomych ryzyk związanych z ulokowaniem wszystkich oszczędności w jednym produkcie. Niestety, globalny kryzys spowodował wiele strat i na dłuższy czas zniechęcił inwestorów do powrotu na rynki. – Dość częstym błędem było również przyjęcie zbyt krótkiego, kilkumiesięcznego horyzontu inwestycyjnego – podkreśla Monika Szlosek, Dyrektor Bankowości Detalicznej i Inwestycyjnej Deutsche Bank.

Polacy, w przeciwieństwie do inwestujących w Europie Zachodniej, którzy będąc świadkami wielu kryzysowych momentów, przyzwyczaili się do cyklicznych wahań koniunkturalnych, stracili zapał inwestycyjny. – Zachodni inwestorzy nie reagują tak panicznie na chwilowe zawirowania rynkowe, wiedząc że zbyt nerwowe ruchy mogą uniemożliwić osiągnięcie założonego celu inwestycyjnego – mówi Monika Szlosek. – Na stopy zwrotów z funduszy powinniśmy zawsze patrzeć długookresowo.

Gdzie fakty, a gdzie mity?

Ponad połowa Polaków, którzy znają fundusze (51,6 proc.) uważa, że inwestując w nie, powierza się swoje pieniądze profesjonalistom. Co piąty badany jest przeciwnego zdania. Istotną zaletą funduszy jest według większości badanych również to, że produkt ten można łatwo dostosować do własnych preferencji (45,8 proc.). Istotnie, te dwa aspekty są ważnymi cechami funduszy. – Jedną z głównych korzyści płynących z zakupu jednostek TFI jest właśnie to, że nie musimy na co dzień monitorować naszych inwestycji, ponieważ robią to za nas osoby zarządzające funduszem – komentuje Monika Szlosek. – Faktem jest również to, że wachlarz dostępnych typów funduszy jest na tyle różnorodny, że bez trudu można znaleźć taką ofertę, która pozwoli nam dostosować inwestycje do naszych oczekiwań, np. pod względem poziomu ryzyka i potencjalnego zwrotu – wyjaśnia.

Aż 44 proc. pytanych uważa, że fundusz to produkt wiążący klienta na długie lata, z czego większość (30 proc.) zgadza się z takim stwierdzeniem w sposób zdecydowany. Ponadto, zdaniem 27 proc. jest to produkt, który ogranicza dostęp do gotówki, zamrażając ją. Jak zaznacza Monika Szlosek, akurat fundusze cieszą się opinią produktów finansowych o wysokim stopniu elastyczności. – Z udziałów w funduszu można zrezygnować praktycznie w każdym momencie – zapewnia.

Mniej jednoznacznie respondenci, którzy kojarzą fundusze, oceniają dostępność do tej kategorii produktów finansowych. Blisko jedna czwarta uważa, że tego typu inwestycje są trudno dostępne dla osób mniej zamożnych. Z twierdzeniem tym nie zgadza się 20 proc. ankietowanych. Dodatkowo, 30 proc. badanych twierdzi, że bez większej gotówki, nie ma możliwości zakupu jednostek TFI, ale przeciwnego zdania, że fundusze nie wymagają posiadania dużej kwoty na start, jest taki sam odsetek respondentów. Nieco większa liczba osób (38 proc.) uważa, że produkty te nie wymagają stałych, dużych wpłat. Odmienne zdanie na ten temat ma ponad 27 proc. badanych. – Tymczasem dostępność funduszy jest właściwie taka sama jak lokat, a próg wejścia w inwestycję jest niewysoki – zapewnia Monika Szlosek. – Trudno zgodzić się również z twierdzeniem, że fundusze wymagają stałych, dużych wpłat. Można inwestować w nie małe kwoty, ale robić to regularnie i w dłuższym horyzoncie – mówi.

Elastyczność i potencjalnie wyższe zyski

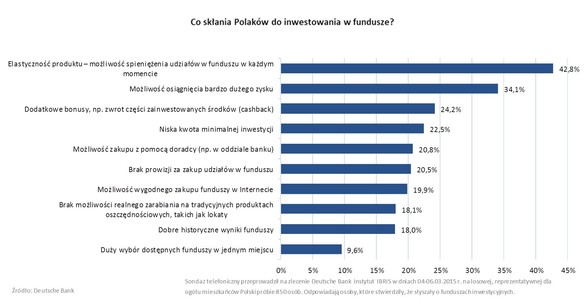

Polacy zapytani o to, co mogłoby ich skłonić do inwestycji w fundusze, wskazywali najczęściej na elastyczność, rozumianą jako łatwą zbywalność jednostek w dowolnym momencie. – Widać więc wyraźnie, że Polacy oczekują od funduszy dokładnie tego, co mają one do zaoferowania – komentuje Monika Szlosek. – Wbrew opinii wyrażonej we wcześniejszym pytaniu, fundusz nie wiąże na lata, a czas wykupu lub sprzedaży jednostek uczestnictwa TFI trwa zazwyczaj nie dłużej niż kilka dni.

Drugą najczęściej wskazywaną przez respondentów zachętą do inwestowania w fundusze jest możliwość osiągnięcia bardzo dużego zysku, a w dalszej kolejności dodatkowe bonusy, np. zwrot części zainwestowanych środków. – Również te dwa warunki są możliwe do spełnienia, trzeba jednak odpowiednio dobrać poszczególne fundusze i pamiętać o tym, że najbardziej efektywne inwestycje w rynek kapitałowy wymagają długiego horyzontu czasowego, odporności na przejściowe wahania, ale też znajomości mechanizmów rynkowych – radzi Monika Szlosek. – Jeśli liczymy na wyjątkowo duże zyski, możemy część pieniędzy ulokować w funduszach akcyjnych, gdzie stopa zwrotu faktycznie może być bardzo wysoka. Musimy też jednak pamiętać o ryzyku związanym z tą kategorią funduszy, szczególnie jeśli mamy zamiar inwestować w krótkim terminie. – Z kolei w kwestii oczekiwanych przez ankietowanych bonusów, warto jest poszukać promocji, dzięki którym jednostki można nabyć bez opłat manipulacyjnych, a dodatkowo, jak w przypadku oferty Deutsche Bank otrzymać 1 proc. zwrotu od zainwestowanej kwoty – mówi Monika Szlosek.

Co piątego ankietowanego do zakupu jednostek funduszy skłoniłaby niska kwota minimalnej inwestycji, niemal identyczny odsetek oczekiwałby braku prowizji za zakup funduszu. Ponad 18 proc. badanych wybrałoby fundusze w obliczu ograniczonych możliwości zarabiania na bardziej tradycyjnych produktach finansowych, takich jak lokaty. Warto też zauważyć, że ponad 20 proc. badanych zachęciłaby możliwość zakupu funduszy z pomocą profesjonalnego doradcy, np. w oddziale banku, a niewiele mniejszy odsetek (19 proc.), możliwość zakupu jednostek w Internecie. Niecałe 10 proc. doceniłoby dostęp do szerokiej oferty funduszy w jednym miejscu.

Polacy za biedni na inwestowanie?

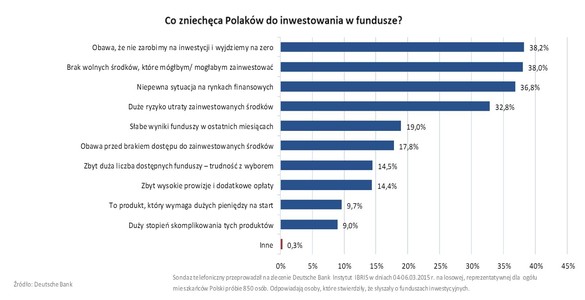

Największą przeszkodą na drodze do inwestycji w fundusze, jest zdaniem ponad 38 proc. badanych, obawa przed stratą oraz, w takim samym stopniu, brak wolnych środków do zainwestowania. – Tak duży odsetek wskazań może być potwierdzeniem, że barierą często bywa faktyczny lub subiektywnie odczuwalny brak możliwości finansowych – komentuje Monika Szlosek. – Warto jednak przypomnieć, że w przypadku funduszy istnieje możliwość wpłacania bardzo niskich kwot.

Co trzeci badany wskazywał, że do zakupu jednostek zniechęca go ryzyko utraty zainwestowanych pieniędzy, a co piątego ankietowanego zrażają jego zdaniem słabe wyniki funduszy w ostatnich miesiącach. Zbyt wysokie prowizje i opłaty, potrzeba posiadania znaczącej kwoty na start, czy duży stopień skomplikowania tych produktów, okazały się mniejszą przeszkodą. – Warto w tym miejscu przypomnieć, że ryzyko utraty zainwestowanych pieniędzy można skutecznie minimalizować, zwiększając w swoim portfelu udział bezpiecznych funduszy, np. dłużnych lub pieniężnych i gotówkowych – komentuje Monika Szlosek. – Natomiast jeśli spojrzymy na wyniki, które TFI osiągnęły w ostatnim kwartale, to były one najczęściej bardzo dobre.

Wiele z obaw wyrażonych przez respondentów w badaniu, może zostać w łatwy sposób rozwiana, przede wszystkim dzięki temu, że w ofertach części banków mamy dostęp do całej gamy bardzo różnorodnych funduszy. Dlatego właśnie zarówno te osoby, które oprócz chęci zarobku, cenią sobie poczucie bezpieczeństwa, jak i te, które są w stanie podjąć nieco większe ryzyko, mogą tak dobrać poszczególne fundusze do swojego portfela, aby odpowiadały zarówno na ich potrzeby w zakresie oczekiwanego zwrotu, jak również akceptowanego ryzyka.

/ Deutsche Bank

![Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz] Zniekształcony obraz WIBOR w umowie kredytu w ocenie TSUE nie spełnia wymogu przejrzystości [komentarz]](https://prnews.pl/wp-content/uploads/2020/02/shutterstock_1556401199-424x285.jpg)