Październik, po czterech miesiącach spadków, przyniósł znaczny wzrost wszystkich głównych indeksów giełdowych na GPW.

Decydujący wpływ na poprawę nastrojów i odreagowanie rynku miały zapowiedzi europejskich polityków, którzy zapewniali rynki o swojej determinacji do uporania się z kryzysem zadłużenia Europy. W efekcie, indeks szerokiego rynku WIG, w odniesieniu do końca września, wzrósł o +7,6%, a indeks największych notowanych spółek WIG20 zakończył miniony miesiąc wzrostem na poziomie +8,4%. Na tym tle nieco gorzej wypadły małe i średnie spółki, gdyż reprezentujące je indeksy sWIG80 i mWIG40, wzrosły odpowiednio o +4,1% i +6,8%. Wśród poszczególnych sektorów najlepiej wypadły spółki z branży budowlanej – wartość indeksu WIG-BUDOW wzrosła aż o +17,2%. Zaraz za nim znalazły się natomiast firmy informatyczne i surowcowe, gdzie indeksy WIG-INFO oraz WIG-SUROWC, zyskały na wartości odpowiednio +15,8% i +14,8%.

Decydujący wpływ na poprawę nastrojów i odreagowanie rynku miały zapowiedzi europejskich polityków, którzy zapewniali rynki o swojej determinacji do uporania się z kryzysem zadłużenia Europy. W efekcie, indeks szerokiego rynku WIG, w odniesieniu do końca września, wzrósł o +7,6%, a indeks największych notowanych spółek WIG20 zakończył miniony miesiąc wzrostem na poziomie +8,4%. Na tym tle nieco gorzej wypadły małe i średnie spółki, gdyż reprezentujące je indeksy sWIG80 i mWIG40, wzrosły odpowiednio o +4,1% i +6,8%. Wśród poszczególnych sektorów najlepiej wypadły spółki z branży budowlanej – wartość indeksu WIG-BUDOW wzrosła aż o +17,2%. Zaraz za nim znalazły się natomiast firmy informatyczne i surowcowe, gdzie indeksy WIG-INFO oraz WIG-SUROWC, zyskały na wartości odpowiednio +15,8% i +14,8%.

Wzrostom na polskiej giełdzie towarzyszył spadek rentowności obligacji skarbowych, szczególnie na początku i pod koniec minionego miesiąca. Wzrost wycen rządowych papierów dłużnych wspierany był jeszcze wrześniową interwencją NBP i Banku Gospodarstwa Krajowego, przeprowadzoną w celu umocnienia złotego względem euro, co ma się przełożyć m.in. na zmniejszenie inflacji. Dodatkowo planowane ograniczenia aukcji i zdeklarowana pod koniec miesiąca determinacja europejskich polityków polepszyły nastroje na rynku długu. Indeks papierów dłużnych IROS, mierzący stopy zwrotu benchmarkowych obligacji skarbowych o oprocentowaniu stałym wzrósł o +1,1%, wobec wrześniowego spadku w wysokości -0,4%. Największą zwyżkę w ciągu miesiąca odnotowały 10-latki – wskaźnik IROS-10, czyli subindeks obligacji dziesięcioletnich, wzrósł o +1,9% (wobec -1,7% we wrześniu). Indeks obligacji o pięcioletnim terminie do wykupu: IROS-5 zyskał na wartości +1,7% (-0,8%). Najmniej zyskały papiery wartościowe o krótszym terminie do wykupu – wskaźnik IROS-2, czyli subindeks obligacji dwuletnich, wzrósł o +0,4% (+0,3%).

Miesiąc wzrostów na polskiej giełdzie oraz na rynku długu miał pozytywny wpływ na wyniki otwartych funduszy emerytalnych. Październik zakończył się bowiem dodatnią stopą zwrotu dla każdego z 14 obecnie działających na rynku funduszy. Średnio zarządzający OFE wypracowali dla swoich klientów +2,8%, w opozycji do wrześniowego wyniku na poziomie -2,9%. Większość zarządzających miała jednak problem z pobiciem naszego benchmarku IRFU tj. indeksu składającego się w 30% z rentowności WIG oraz w 70% z rentowności IROS (indeks benchmarkowych obligacji skarbowych notowanych na CeTo). W październiku indeks ten zyskał na wartości +3,0% (wobec -3,0% we wrześniu) i został pokonany przez OFE: AEGON, Allianz Polska, PZU „Złota Jesień” i Amplico. To właśnie jednostka rozrachunkowa AEGON OFE wzrosła w największym stopniu, tj. o +3,3%. Z kolei z pozytywne warunki rynkowe w najmniejszym stopniu wykorzystali zarządzający OFE Polsat i AXA OFE, którzy zakończyli miesiąc z wynikiem +2,7%.

Komentarz do rankingu

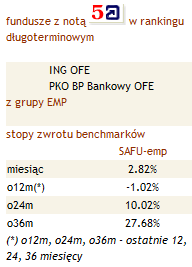

Październikowy ranking nie przyniósł większych zmian, szczególnie wśród najlepiej ocenianych funduszy. Najlepszą relacją zysku do ryzyka w horyzoncie 36 miesięcy, nagrodzoną oceną 5a, mogły ponownie pochwalić się ING OFE oraz PKO BP Bankowy OFE. Niestety żaden z tych funduszy nie ma potwierdzenia najwyższej noty w horyzoncie 12-miesięcznym. Pierwszy z nich otrzymał bowiem 4a, a drugi – 3a. Jeszcze 3 miesiące temu najwyższą ocenę w obu zestawieniach otrzymał Allianz Polska OFE, jednak od 2 miesięcy notuje on spadek oceny w zestawieniu 3-letnim, do 3a w październiku (roczna wciąż pozostaje na najwyższym poziomie).

W odwrotnej sytuacji jest fundusz Amplico OFE. W horyzoncie rocznym wypada coraz słabiej, w październiku dostał najniższą ocenę 1a, ale w horyzoncie 3-letnim, niemal każdego miesiąca notuje wzrost noty, z 1a w czerwcu do 4a w październiku.

Po wielu miesiącach okupowania dolnej części naszego zestawienia, poprawę odnotował jeden z największych funduszy – Aviva OFE, otrzymując w horyzoncie 3-letnim ocenę 2a. Fundusz ten należy do mniej ryzykownych funduszy. Negatywny wpływ na poziom Information Ratio, wskaźnika, o który oparty jest nasz ranking, mają więc dość słabe wyniki za ostatnie 3 lata. Fundusz bardzo słabo poradził sobie w pierwszej połowie 2009 roku, jednak od tego czasu wyraźnie się poprawił. W skali ostatnich 12 miesięcy wypracował wynik na poziomie -0,74%, co było szóstym wynikiem w grupie.

Źródło: Analizy Online

![TSUE bierze WIBOR pod lupę. Stawką są miliony kredytów w Polsce [komentarz] TSUE bierze WIBOR pod lupę. Stawką są miliony kredytów w Polsce [komentarz]](https://prnews.pl/wp-content/uploads/2026/02/mec.-Karolina-Pilawska_1-424x285.jpg)