Według ostatnich badań blisko 60% Polaków posiada dostęp do internetu w domu, a jednocześnie

już ponad 23% z nas korzysta z sieci mobilnej. Internet stał się już powszechnym narzędziem zarówno

w pracy, jak i w życiu prywatnym, dlatego nikogo nie dziwi, że wkroczył też w świat finansów

– początkowo bankowości, później także ubezpieczeń.

Czy można dziś więc pominąć kanały zdalne w strategii rozwoju ubezpieczeń?

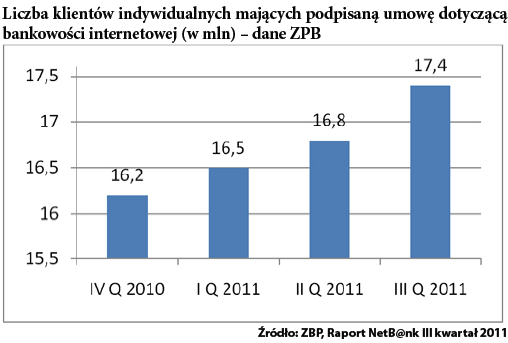

W Polsce internet uruchomiony został na samym początku lat 90-tych. Jako nowe narzędzie w komunikacji międzyludzkiej do powszechnego użytku wszedł jednak ponad 5 lat później. Minęło kolejne 5 lat zanim zaczęliśmy go wykorzystywać w usługach finansowych. Pierwsze kroki w bankowości internetowej stawialiśmy w Polsce w latach 1998-2000. Nikt wówczas nie wróżył jej szybkiego rozwoju. A jednak z danych ZPB wynika, iż liczba klientów indywidualnych posiadających dostęp do bankowości internetowej wynosi obecnie 17,4 miliona osób. A co z ubezpieczeniami?

Pierwsza firma ubezpieczeniowa specjalizująca się w modelu direct pojawiła się w Polsce w 2003 roku. W latach 2006-2007 pojawiły się kolejne towarzystwa oferujące produkty przez internet oraz telefon. Dopiero wówczas zaczęto mówić o rozwoju tego rynku.

Rynek przyśpiesza

Polacy coraz chętniej dokonują zakupu polis poprzez kanał direct. Po raz pierwszy w historii, wartość tego rynku w Polsce na koniec 2011 roku przekroczyła 1 mld złotych. Jednocześnie było to ponad 4,9 mln umów ubezpieczenia zawartych przez internet i telefon, kiedy jeszcze rok wcześniej odnotowanych było ich o prawie milion mniej. Wartość sprzedaży na odległość stanowiła na koniec 2010 r. 3,3 proc. sprzedaży ubezpieczeń działu II, realizowanej na terenie Polski przez polskie i zagraniczne zakłady ubezpieczeń. W ubezpieczeniach komunikacyjnych udział ten wynosił 5 proc.

Sprzedaż, obsługa, likwidacja – direct!

Na rynek direct nie należy jednak patrzeć tylko przez pryzmat sprzedaży. To także obsługa posprzedażowa i likwidacja szkód. Telefonicznie i mailowo mamy możliwość wyjaśnienia wszelkich wątpliwości związanych z umową, złożenia zapytania o warianty ubezpieczenia, warunki czy wyłączenia. Zanim ubezpieczyciele uruchomili sprzedaż polis, większość z nich już realizowała likwidację szkód zdalnie. Obecnie szkody zgłaszamy głównie telefonicznie, zdjęcia przesyłamy mailowo, a w zamian otrzymujemy kosztorys naprawy. Internet i telefon to ogromna wygoda i oszczędność czasu dla klientów, dlatego – jeśli mają tylko taką możliwość – wybierają oni likwidację szkód poprzez zdalne systemy komunikacji.

Sceptycy rynku direct podkreślają, że kanał ten nie odnotowuje spektakularnych wyników, jak jeszcze niedawno przewidywano. Rynek jednak dynamicznie się zmienia. Większość firm tradycyjnych już uruchomiła swoje linie direct, łącznie z tymi, którzy do tej pory nie widzieli potencjału w sprzedaży internetowej i telefonicznej.

Według wstępnych prognoz, w 2012 roku rynek direct urośnie o kolejne 30 proc. i osiągnie wartość około 1,3 mld zł. Jest szansa, iż sprzedaż kanałami direct w ciągu 3-5 lat osiągnie około 10 procent wszystkich sprzedawanych ubezpieczeń. Wydaje się, że znaczący udział w rynku to kwestia czasu – Wielkiej Brytanii również zajęło ponad 20 lat zanim osiągnęła dzisiejszy poziom rozwoju direct.

Internet czy telefon?

Obecnie poszukując informacji, klienci skupiają się właśnie na sieci. Jedna z firm badawczych podała wyniki badań rynku ubezpieczeń, z których wynikało, iż dla połowy respondentów „obiektywnym” źródłem wiedzy o ubezpieczeniach jest właśnie internet. Równocześnie rośnie grupa osób pewnych, że są w stanie samodzielnie podjąć właściwą decyzję w zakresie swojej polisy.

Wszyscy więc rozwijają intensywnie internetową ścieżkę sprzedaży i udział tego kanału z pewnością wzrośnie. Dlaczego? Łatwiej jest bowiem przekonać się do zakupu przez internet, jeśli dokonaliśmy już wcześniej zakupu przez telefon. Natomiast osoba, która skorzystała z internetu i przekonała się o jego wygodach, z pewnością nie skorzysta już z innego kanału sprzedaży.

Innowacje

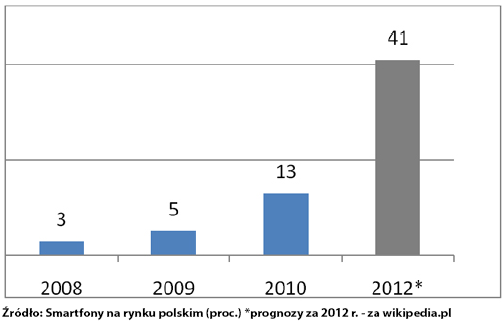

Coraz większa grupa klientów posługuje sięna co dzień także smartfonami, które są ostatnio hitem sprzedaży u wszystkich operatorów w Polsce.Według ostatnich danych z końca 2011 roku, w rękach Polaków jest w sumie około 4 mln smartfonów, a ich udział w rynku telefonów w Polsce w 2012 roku sięgnie prawdopodobnie 41%. Urządzenia te posiadają coraz więcej użytkowych funkcji, pozwalających żyć aktywniej i wygodniej.

Powstają aplikacje umożliwiające komunikację, zabawę, lokalizację GPS i dostęp do naszych finansów. Możemy już zajrzeć na rachunek bankowy, dokonać płatności czy zakupów. Przyszedł też czas na sprzedaż pierwszych polis ubezpieczeniowych.

Do tej pory w Polsce rynek aplikacji ubezpieczeniowych na smartfony ograniczał się zaledwie do kilku. Aplikacje te pozwalały jedynie na połączenie się przy pomocy jednego „guzika” z operatorem pomocy assistance lub podejrzenie szczegółów polisy. Mamy już jednak w Polsce pierwszą aplikację do sprzedaży polis przez smartfony wdrożoną przez BRE Ubezpieczenia, a po jej prezentacji kolejne firmy zapowiedziały uruchomienie takich rozwiązań u siebie. Czy możemy więc mówić o początku nowego trendu w ubezpieczeniach? Z pewnością. Po internecie ubezpieczenia wkraczają w erę mobilną i tworzy się zalążek tzw. mobile direct.

Faktem jest, iż klienci coraz częściej korzystają z urządzeń mobilnych i internetu. Tak też powinni móc zakupić produkty ubezpieczeniowe. Choć w ocenie większości pesymistów dziś jest to nisza rynkowa, firmy ubezpieczeniowe nie mogą zignorować potrzeb ich aktywnych klientów. Pojawienie się kolejnych nowych technologii i rozwiązań stawia przed nami kolejne wyzwania i możliwości rozwoju. Czy model direct to wciąż nieznaczący kanał sprzedaży? Zdecydowanie nie i z pewnością nie można już tego kanału pominąć w strategii działania firmy ubezpieczeniowej.

Paweł Zylm

Prezes Zarządu

BRE Ubezpieczenia Sp. z o.o.

i BRE Ubezpieczenia TUiR S.A.

Źródło: PR News