Oszczędzanie nie musi być bolesnym wyrzeczeniem, jeśli umiejętnie wykorzystamy typowe ludzkie przywary wygodnictwo i niechęć do zmian. Właściwie skonstruowany system oszczędzania nie wymaga ciągłego doglądania, a w perspektywie przynosi wymierne korzyści finansowe.

Ludowa mądrość głosi, że człowiek jest z natury leniwy. Jest prawdą, że często przed działaniem powstrzymują nas nawet błahe przeszkody. Inercja jest groźnym wrogiem, szczególnie w domowych finansach. Ale stosując się do kilku prostych zasad sprawimy, że systematyczne oszczędzanie nie będzie trudnym zadaniem.

Automatyzacja oszczędzania

Oszczędności muszą znaleźć swoje stałe miejsce w naszym domowym budżecie. Z reguły działamy według zasady, że pieniądze, które pozostały w portfelu na końcu miesiąca, zasilają nasze rezerwy finansowe. Skutek jest łatwy do przewidzenia często nie pozostaje nic. Odwróćmy kolejność, potraktujmy oszczędności jak podatek pobierany natychmiast od naszych dochodów. Ustalmy, jaką część naszych zarobków będziemy przeznaczali na oszczędności i trzymajmy się tych proporcji. Wielkość oszczędności nie jest najważniejsza istotne jest, by działać konsekwentnie i systematycznie.

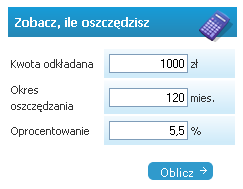

W kroczeniu według ustalonego planu pomoże nam automatyzacja. Najbardziej nieprzyjemnym elementem oszczędzania jest konieczność świadomej rezygnacji z konsumpcji. Sprawmy zatem, żeby świadomość nie miała tu nic do powiedzenia. Ustanowienie stałego zlecenia, które przenosi na przykład 10% naszych dochodów w pierwszym dniu roboczym miesiąca na osobny rachunek, pozwoli gromadzić finansową rezerwę bez zaprzątania sobie głowy ciemnymi stronami oszczędzania.

Właściwy podział oszczędności

Systematyczne odkładanie nadwyżek finansowych to dopiero połowa sukcesu. Równie ważne jest odparcie pokusy sięgnięcia po zgromadzone pieniądze. W osiągnięciu tego celu pomoże nam odpowiedni podział oszczędności.

W pierwszej kolejności powinniśmy zbudować rezerwę finansową. Jej przeznaczeniem będzie ochrona przed niszczącymi skutkami nieprzewidzianych, jednorazowych wydatków. Mandat, niespodziewana usterka samochodu czy awaria lodówki mogą być początkiem finansowych kłopotów, zwłaszcza jeśli domowy budżet nie przewiduje marginesu bezpieczeństwa. Naruszenie finansowego planu (np. rezygnacja z oszczędności w następnych miesiącach), likwidacja oszczędności przeznaczonych na wakacje czy konieczność sięgnięcia po jakąś formę kredytowego wspomagania to tylko niektóre konsekwencje, na jakie narażamy się, jeśli nie mamy funduszu rezerwowego.

Fundusz rezerw powinien być niewielki i łatwo dostępny. Odpowiednim miejscem dla nadwyżek może być rachunek oszczędnościowy połączony z naszym podstawowym ROR-em. Priorytetem jest w tym przypadku płynność, a nie zysk, który wypracowują nasze pieniądze. Po każdym wykorzystaniu rezerwy finansowej powinniśmy niezwłocznie uzupełniać ją do zaplanowanej wysokości.

Fundusz rezerw powinien być niewielki i łatwo dostępny. Odpowiednim miejscem dla nadwyżek może być rachunek oszczędnościowy połączony z naszym podstawowym ROR-em. Priorytetem jest w tym przypadku płynność, a nie zysk, który wypracowują nasze pieniądze. Po każdym wykorzystaniu rezerwy finansowej powinniśmy niezwłocznie uzupełniać ją do zaplanowanej wysokości.

Drugie miejsce w hierarchii oszczędności zająć powinien fundusz na czarną godzinę. Jego zadaniem będzie zastąpienie lub uzupełnienie dochodów uszczuplonych przez utratę pracy czy dłuższą chorobę. Wysokość tego zasobu uzależniona musi być od przeciętnego miesięcznego poziomu wydatków gospodarstwa domowego i powinna oscylować wokół ich sześciokrotności. Finansowy bufor jest szczególnie istotny dla gospodarstw o niesystematycznych dochodach (np. przedsiębiorców, pracowników wykonujących wolne zawody itp.). Oszczędności na czarną godzinę nie muszą być dostępne na wyciągnięcie ręki o konieczności ich wykorzystania będziemy z reguły wiedzieli z pewnym wyprzedzeniem.

Odpowiednim miejscem dla tego typu środków może być lokata bankowa, rachunek oszczędnościowy, ale również bardziej ryzykowne produkty (np. jednostki uczestnictwa funduszy inwestycyjnych). Warto polecić skorzystanie z oferty innej instytucji niż bank, w którym prowadzimy ROR dostęp do awaryjnych środków będzie wówczas utrudniony i pokusa wykorzystania ich niezgodnie z przeznaczeniem znacząco zmaleje.

Oszczędzanie na określony cel

Posiadanie finansowego bufora da nam poczucie bezpieczeństwa i pozwoli w niezakłócony sposób kontynuować budowanie oszczędności celowych, które stanowią wyższy poziom oszczędnościowej hierarchii. Gromadzenie pieniędzy na wymarzone wakacje, remont mieszkania czy nowy samochód najlepiej zorganizować, korzystając z wymienionych wcześniej reguł:

- Pieniądze przemieszczamy na osobne dla każdego celu rachunki zaraz po otrzymaniu wynagrodzenia. Rozdzielenie celów nie tylko ułatwia utrzymanie porządku w domowych finansach, ale jest również psychologicznym trikiem, chroniącym nas przed sięgnięciem po zgromadzone zasoby i wykorzystaniem ich niezgodnie z przeznaczeniem. Znacznie trudniej będzie nam wypłacić pieniądze z rachunku o nazwie wakacje niż skorzystać z ogólnie pojętych oszczędności nawet jeśli etykietki te istnieją tylko w naszym umyśle.

- Wykorzystujemy zlecenia stałe o ustalonej wysokości (np. 2% dochodów na najbliższe wakacje, 5% na oszczędności długoterminowe itd.) lub mechanizmy zmuszające nas do systematyczności (programy systematycznego oszczędzania w TFI, programy inwestycyjno-ubezpieczeniowe itp.). Każde narzędzie niezmuszające nas do użycia siły woli lub mające charakter kontraktu ułatwi nam konsekwentne realizowanie oszczędnościowych zamierzeń.

Nie zapominajmy o wydatkach pojawiających się regularnie co roku lub co pół roku, które jednak często nie wiedzieć czemu zaskakują. Konieczność uiszczenia takich opłat jest zazwyczaj wiadoma od miesięcy, a mimo tego zdarza się, że brakuje nam kilkuset lub kilku tysięcy złotych na:

- czesne za studia,

- przegląd i ubezpieczenie samochodu,

- wyprawkę szkolna dla dziecka,

- prezenty świąteczne,

- zakup opału na zimę itd.

Siła woli jest jak mięsień używany zbyt często sprawia, że czujemy się zmęczeni. Dlatego oszczędza się najłatwiej, gdy nasza samokontrola nie będzie poddawana próbie. Zautomatyzowanie tego procesu to dobry pierwszy krok na drodze do uporządkowania domowych finansów.

Michał Kisiel

Analityk Bankier.pl

[email protected]