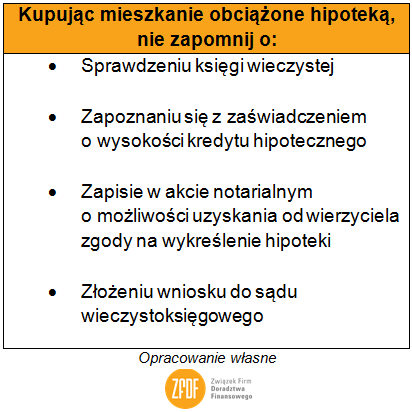

Nieruchomości obciążone hipoteką mogą zniechęcać potencjalnych kupców. Na rynku wtórnym pojawia się jednak coraz więcej ofert tego typu mieszkań. Choć procedura zakupu własnego M obciążonego hipoteką nie jest skomplikowana, warto się dobrze do niej przygotować. Eksperci Związku Firm Doradztwa Finansowego radzą, jakie środki ostrożności zachować, kupując zadłużony lokal.

Pierwszy krok – sprawdź księgi wieczyste

Zakup mieszkania to często decyzja, której konsekwencje ponosimy przez wiele lat, dlatego warto by była ona dobrze przemyślana. Podstawową czynnością, którą należy wykonać przy nabyciu każdej nieruchomości jest sprawdzenie jej stanu prawnego. Wszystkie niezbędne informacje, m.in. czy sprzedający ma pełne prawo własności do lokalu i czy nieruchomość jest zadłużona, znajdziemy w księdze wieczystej.

– Przejrzenie tych dokumentów nie powinno stanowić dla nabywcy problemu, ponieważ są one dostępne także w wersji elektronicznej. Wystarczy jedynie znać numer identyfikujący. Najwięcej uwagi powinniśmy poświęcić trzeciemu i czwartemu działowi księgi, to właśnie w nich znajdują się dane o obciążeniach nieruchomości – mówi Adam Buczel, ekspert ZFDF, Home Broker.

– Najczęściej takim obciążeniem będzie hipoteka ustanowiona na rzecz banku, w którym został zaciągnięty kredyt na zakup nieruchomości. Może jednak zdarzyć się, że wymienione są tam także inne podmioty, takie jak Zakład Ubezpieczeń Społecznych czy Urząd Skarbowy. Trudności mogą się pojawić, gdy jesteśmy zainteresowani kupnem nieruchomości, dla której księga nie została założona. Często dzieje się tak w przypadku spółdzielczego własnościowego prawa do lokalu. W takiej sytuacji obowiązkiem sprzedającego jest przedstawienie zaświadczenia ze spółdzielni o przysługującym prawie do lokalu, oraz o tym, że nie ma zaległości w opłatach czynszowych Ponadto w przypadku zamiaru kupna takiej nieruchomości na kredyt konieczne będzie uzyskanie od spółdzielni zgody na założenie dla danej nieruchomości księgi wieczystej – dodaje ekspert.

Krok drugi – spłata kredytu

Osoba, która zamierza zbyć mieszkanie obciążone hipoteką, nie ma obowiązku uzyskania zgody banku na sprzedaż lokalu. Dotychczasowy właściciel powinien przedstawić dokument, w którym znajdą się dane dotyczące wysokości zobowiązania, a także numer konta technicznego (do którego sprzedający nie ma dostępu) do jego całkowitego uregulowania.

– W przypadku kupna mieszkania za gotówkę najbezpieczniejszą opcją będzie wykonanie przelewu bezpośrednio na rachunek bankowy kredytodawcy wskazany w zaświadczeniu. Jeżeli w wyniku dokonania transakcji powstanie nadwyżka, zostanie ona przekazana na konto sprzedającego -– mówi Cezary Szewczak, ekspert ZFDF, Open Finance.

– Dla przykładu, załóżmy, że nieruchomość została wyceniona na kwotę 200 tys. zł, a wysokość zadłużenia wynosi 150 tys. Kupujący przelewa całość, czyli. 200 tys. zł na konto wierzyciela. Natomiast różnica między tą kwotą a wysokością kredytu, w tym przypadku 50 tys. zł, zostanie przekazana przez bank sprzedającemu. Procedura wygląda nieco inaczej, gdy sami planujemy wziąć kredyt na kupno zadłużonego lokalu. Wtedy to nasz bank dokonuje przelewu na rzecz wierzyciela. Jest to możliwe po wcześniejszym przedstawieniu umowy przedwstępnej zakupu w formie aktu notarialnego – wyjaśnia ekspert.

Zadbaj o „czyste księgi”

Ostatnim krokiem jest wykreślenie zapisanej hipoteki z ksiąg wieczystych. Instytucja finansowa, która w tym przypadku udzielała kredytu musi wystawić dokument potwierdzający jego spłatę. Pamiętajmy o tym, że hipoteka obciąża nieruchomość, a nie sprzedającego. Dlatego, aby uniknąć jakichkolwiek problemów, należy uregulować tę formalność jak najszybciej. Najlepszym rozwiązaniem w tej sytuacji jest umieszczenie zapisu w akcie notarialnym zapewniającego nam możliwość osobistego uzyskania pozwolenia na wykreślenie. Kupujący powinien złożyć je razem z wnioskiem do sądu. W zależności od miasta proces ten może potrwać kilka miesięcy. Nie unikniemy jednak kosztów z tym związanych, ponieważ anulowanie jednej hipoteki wiąże się z opłatą w wysokości 100 zł.

/ZFDF