Od 18 do 27 października inwestorzy indywidualni będą mogli składać zapisy na akcje Giełdy Papierów Wartościowych w ofercie publicznej. Do inwestorów trafi maksymalnie 26.786.530 akcji zwykłych na okaziciela serii B. Giełdowy debiut GPW przewidywany jest 9 listopada 2010r.

– Oferta GPW to kolejna, po PZU, Tauronie i PGE, duża tegoroczna transakcja realizowana przez Ministerstwo Skarbu Państwa na rynku kapitałowym. Po 20 latach przemian gospodarczych debiut GPW ma także historyczne znaczenie – jest otwarciem nowego etapu w rozwoju naszych rynków kapitałowych. Podchodzimy bardzo odpowiedzialnie do zmian właścicielskich w najważniejszej spółce naszej gospodarki. Z jednej strony upublicznienie GPW, a także partnerstwo strategiczne z giełdą amerykańską przełoży się na jeszcze wyższe standardy i efektywność zarządzania. Z drugiej, Skarb Państwa pozostanie inwestorem strategicznym GPW, dbającym o jej rozwój i wspierającym działania zmierzające do umocnienia jej pozycji jako centrum finansowego Europy Środkowo-Wschodniej – powiedział Aleksander Grad, Minister Skarbu Państwa.

– Publikacja prospektu emisyjnego kończy etap przygotowań do oferty, która jest jednym z najważniejszych wydarzeń w historii polskiego rynku kapitałowego – stwierdził Ludwik Sobolewski, prezes zarządu GPW. – Inwestorzy mają możliwość stania się akcjonariuszami największej krajowej giełdy instrumentów finansowych w Europie Środkowo-Wschodniej, prowadzącej kilka rynków, a przy tym giełdy o największej dynamice rozwoju i wzrostu w Europie – dodał prezes Sobolewski.

Struktura oferty

W ramach oferty publicznej Skarb Państwa, jako akcjonariusz większościowy GPW, oferuje do 26.786.530 akcji zwykłych na okaziciela serii B . Oferta skierowana jest do inwestorów indywidualnych i instytucjonalnych.

Zasady składania zapisów przez inwestorów indywidualnych

Zapisy na akcje GPW dla inwestorów indywidualnych będą przyjmowane od 18 do 27 października (do godz. 23.59) w biurach maklerskich na terenie całej Polski, których pełna lista jest dostępna na stronie internetowej GPW (www.gpw.pl) oraz Domu Maklerskiego PKO Banku Polskiego, pełniącego rolę Oferującego (www.dm.pkobp.pl). Inwestor indywidualny zainteresowany kupnem akcji GPW musi posiadać rachunek papierów wartościowych w firmie inwestycyjnej, w której składa zapis. Osoby nieposiadające rachunku papierów wartościowych powinny taki rachunek otworzyć przed złożeniem zapisu. Każdy inwestor indywidualny ma możliwość złożenia tylko jednego zapisu. Zapis powinien opiewać na minimum 10 akcji i nie więcej niż 100 akcji. Zapis opiewający na więcej niż 100 akcji sprzedawanych będzie traktowany jako zapis na 100 akcji. Zapis opiewający na mniej niż 10 akcji będzie uznany za nieważny.

Cena maksymalna i cena sprzedaży

14 października 2010 r. zostanie opublikowana cena maksymalna akcji GPW (przy założeniu, że wcześniej tego dnia nastąpi zatwierdzenie aneksu do prospektu, który będzie zawierał tę cenę). Po tej cenie zapisy na akcje składać będą inwestorzy indywidualni. Cena sprzedaży dla inwestorów indywidualnych oraz dla inwestorów instytucjonalnych zostanie ustalona przez akcjonariusza sprzedającego (Skarb Państwa) w uzgodnieniu z Globalnymi Koordynatorami oraz w porozumieniu z Oferującym, po zakończeniu procesu budowania księgi popytu wśród inwestorów instytucjonalnych i opublikowana 29 października 2010 r. lub około tej daty. Cena sprzedaży dla inwestorów instytucjonalnych może być wyższa od ceny maksymalnej. Cena sprzedaży dla inwestorów indywidualnych nie będzie wyższa niż cena maksymalna. Jeśli cena sprzedaży zostanie ustalona na poziomie nie wyższym niż cena maksymalna, będzie ona taka sama dla inwestorów indywidualnych i instytucjonalnych.

Liczba akcji sprzedawanych

W dniu ustalenia ceny sprzedaży akcjonariusz sprzedający, w uzgodnieniu z Globalnymi Koordynatorami oraz w porozumieniu z Oferującym, podejmie decyzję o ostatecznej liczbie akcji sprzedawanych oferowanych w ramach oferty publicznej. Informacja ta zostanie podana do publicznej wiadomości 29 października 2010 r. lub około tej daty. Planuje się, że w zależności od popytu zostanie zaoferowane inwestorom indywidualnym od 25% do 30% akcji. Pozostałe akcje trafią do inwestorów instytucjonalnych. W przypadku złożenia przez inwestorów indywidualnych łącznie zapisów przekraczających liczbę akcji przeznaczonych do przydziału inwestorom indywidualnym, ustalona zostanie maksymalna liczba akcji jaka może zostać przydzielona na jeden zapis (maksymalny przydział). W takim wypadku zapisy wszystkich inwestorów, którzy złożyli zapisy opiewające na liczbę akcji mniejszą lub równą maksymalnemu przydziałowi zostaną zrealizowane w pełni. Inwestorom, którzy złożyli zapisy opiewające na większą liczbę walorów niż określona w maksymalnym przydziale, zostaną przydzielone akcje w liczbie określonej maksymalnym przydziałem.

Konsorcjum

Citi (obejmujące Citigroup Global Markets Limited, Bank Handlowy w Warszawie S.A. i Dom Maklerski Banku Handlowego S.A), Goldman Sachs International, J.P. Morgan Securities Ltd oraz UBS Limited pełnią rolę Globalnych Koordynatorów i Współprowadzących Księgę Popytu, natomiast Powszechna Kasa Oszczędności Bank Polski Spółka Akcyjna Oddział – Dom Maklerski PKO Banku Polskiego w Warszawie pełni rolę Oferującego i Współprowadzącego Księgę Popytu. IPOPEMA Securities S.A., KBC Securities N.V. (Spółka Akcyjna) Oddział w Polsce i Société Générale działają jako Współprowadzący Księgę Popytu, a Dom Maklerski Banku Ochrony Środowiska S.A., Biuro Maklerskie Alior Bank S.A., Banco Espírito Santo de Investimento S.A. Spółka Akcyjna Oddział w Polsce, Wood & Company Financial Services, A.S. Spółka Akcyjna, Oddział w Polsce i Dom Maklerski IDM S.A. występują w roli Współmenedżerów Oferty.

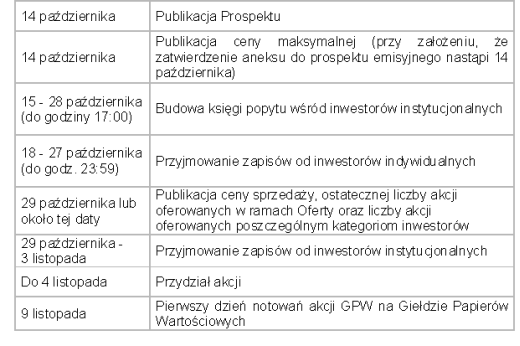

Harmonogram oferty

Najważniejsze daty publicznej oferty akcji Giełdy Papierów Wartościowych w Warszawie S.A.

Źródło: GPW