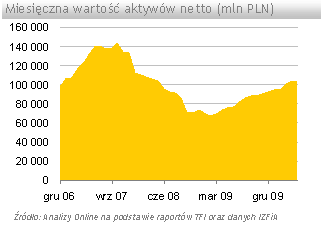

Na koniec maja bieżącego roku aktywa zgromadzone w funduszach inwestycyjnych wyniosły 102,8 mld złotych, co w porównaniu z poprzednim miesiącem oznacza spadek o -1,3%. Tym samym po 14 z rzędu miesiącach wzrostu wartości aktywów nastąpił ich spadek, który w ujęciu wartościowym wyniósł -1,4 mld złotych.

Zakończona w maju seria z pewnością nie należała do najdłuższych, gdyż w latach 2001-2003 aktywa funduszy inwestycyjnych rosły przez 27 kolejnych miesięcy. Warto jednak zauważyć, że od lokalnego dołka z lutego 2009 roku do końca maja 2010 roku aktywa funduszy inwestycyjnych wzrosły o +52%. W ujęciu walutowym na koniec maja aktywa funduszy inwestycyjnych wyniosły 25,2 mld EUR. W skali miesiąca oznacza to spadek o -5,1%, do czego przyczynił się przede wszystkim słabnący złoty.

Zakończona w maju seria z pewnością nie należała do najdłuższych, gdyż w latach 2001-2003 aktywa funduszy inwestycyjnych rosły przez 27 kolejnych miesięcy. Warto jednak zauważyć, że od lokalnego dołka z lutego 2009 roku do końca maja 2010 roku aktywa funduszy inwestycyjnych wzrosły o +52%. W ujęciu walutowym na koniec maja aktywa funduszy inwestycyjnych wyniosły 25,2 mld EUR. W skali miesiąca oznacza to spadek o -5,1%, do czego przyczynił się przede wszystkim słabnący złoty.

W maju około 60% jednostek i certyfikatów funduszy wykazała straty. Powodem była niekorzystna sytuacja na rynku akcji jak i na rynku obligacji. Po umiarkowanie dobrym kwietniu, maj przyniósł bowiem przecenę aktywów na większości rynków na świecie. Zjawisko, z którym mieliśmy do czynienia zasłużyło na miano kryzysu europejskiego. Na warszawskiej giełdzie w skali całego miesiąca najsłabszy rezultat wypracował indeks najmniejszych spółek, czyli sWIG80 (-6,4%). Dla porównania indeksy mWIG40, WIG oraz WIG20 straciły odpowiednio -3,0%, -4,1% oraz -4,5%. Mimo, że majowa przecena była dosyć istotna, to na tle indeksów z innych regionów świata, krajowe wypadły wyraźnie lepiej. W przypadku rynku długu, pomiomo nerwowej połowy miesiąca, ostateczne spadki miały charakter raczej symboliczny – indeks obligacji skarbowych IROS stracił tylko -0,07%. Najsłabiej poradziły sobie obligacje z 10-letnim terminem do wykupu. Indeks IROS-10 spadł bowiem -0,89%.

W związku ze złą sytuacją na rynkach kapitałowych majowy wynik zarządzania wyniósł -1,9 mld złotych. Dodatni wpływ na wartość aktywów miał natomiast pozytywny bilans sprzedaży, który zgodnie z naszymi szacunkami wyniósł +550 mln złotych. Jak widać pogorszenie koniunktury na giełdzie nie przekreśliło szans na kontynuację trwającej od 13 miesięcy serii napływu nowych środków.

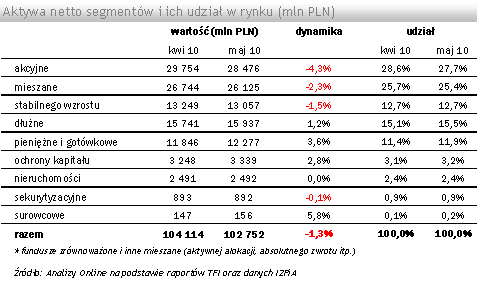

Po raz kolejny duży wpływ na dynamikę aktywów miały środki przekazane do funduszy bezpiecznych. W przypadku funduszy pieniężnych i gotówkowych, do których trafiło około +400 mln złotych, dynamika aktywów wyniosła +3,6%. Nadwyżka wpłat nad wypłatami w grupie funduszy dłużnych wyniosła około +170 mln złotych, co przełożyło się na wzrost środków o +1,2%. Z uwagi na fakt, że fundusze dłużne wykazały w maju ujemną stopę zwrotu, napływ nowych środków miał kluczowy wpływ na dodatnią dynamikę aktywów. Saldo wpłat i wypłat było dodatnie także w grupie funduszy z ochroną kapitału. W jej przypadku dynamika aktywów wyniosła +2,8%. Pomimo odczuwalnych spadków nowe środki zdołały również pozyskać fundusze akcji polskich uniwersalne. Chociaż saldo sprzedaży nie było równie wysokie jak w kwietniu, to jednak w świetle majowych spadków jest sukcesem. Potwierdzają to zresztą fundusze akcji małych i średnich spółek oraz fundusze akcji zagranicznych, które zanotowały odpływ środków. Dynamika aktywów w całym segmencie funduszy akcyjnych wyniosła -4,3% i był to najgorszy wynik ze wszystkich zaprezentowanych segmentów. Na koniec miesiąca udział funduszy akcyjnych w ogólnej strukturze aktywów zmalał o -0,9 pkt proc. do 27,7%.

Oprócz funduszy akcji spory spadek aktywów wykazały również fundusze mieszane (-2,3%) jak i fundusze stabilnego wzrostu (-1,5%). Różnica pomiędzy tymi kategoriami produktów polega jednak na tym, że fundusze mieszane zanotowały wyższy odpływ środków.

Najwyższą dynamiką, która wyniosła +5,8%, może pochwalić się najmniejsza grupa produktów, czyli fundusze surowcowe. Nie jest to jednak efekt silnych wzrostów w tym segmencie rynku, ale przede wszystkim rezultat napływu środków do funduszy inwestujących na rynku złota. W pozostałych segmentach rynku (sekuratyzacyjne i nieruchomości) aktywa praktycznie nie uległy zmianie.

Źródło: Analizy Online