Produkty strukturyzowane to doskonałe uzupełnienie portfela inwestycyjnego każdego klienta – przekonują eksperci. Za granicą od lat stanowią jeden z istotnych składników dobrze zestawionych inwestycji. Mimo to u nas są wciąż mało popularne: korzysta z nich zaledwie 2,5 proc. Polaków – wynika z najnowszego badania Instytutu Homo Homini dla Deutsche Bank PBC.

Jaka jest tego przyczyna? Mało kto rozumie skomplikowane terminy związane z tego typu produktami. W rzeczywistości są dużo łatwiejsze niż się wydaje.

– Wybierając inwestycję w produkt strukturyzowany klient powinien decydować się na rozwiązanie, które rozumie – zaznacza Michał Szeliski, analityk Structus.pl. – Chodzi o to, żeby klient wiedział, że jeśli polska giełda pójdzie w górę, albo złoty umocni się, to on na tym zarobi – dodaje.

Warto więc poznać mechanizm od którego zależy ostateczny wynik inwestycji. Przykładowo scenariusz produktu może zakładać, że zarobimy, gdy giełda pójdzie w górę, albo złoty umocni się. Są tez produkty bardziej skomplikowane, gdzie ostateczny wynik zależny jest od kilku zmiennych. Wybierajmy więc takie rozwiązanie, którego założenia są dla nas zrozumiałe.

Przed wyborem „struktur” warto zapoznać się z podstawami ich działania, by przekonać się, że uzupełnienie o nie portfela może przynieść wymierne korzyści.

„Załóż się” o przyszłą wartość indeksu lub waluty

Produkty strukturyzowane to zapakowane w przystępną ofertę zaawansowane instrumenty finansowe, zwykle dostępne tylko dla zamożnych klientów. Polskie banki kupują je najczęściej od międzynarodowych banków inwestycyjnych tworząc ich podstawie tworzą własny produkt, w który można zainwestować nawet niewielką kwotę (co najmniej 1 tys. zł). W ten sposób za pomocą struktur możemy zyskać dostęp do inwestycji na nietypowych rynkach czy w trudno dostępne indeksy.

Najpopularniejsze na polskim rynku produkty strukturyzowane oparte są o w miarę proste mechanizmy: jeśli notowania konkretnego indeksu giełdowego, pary walut czy koszyka towarów osiągną w okresie trwania inwestycji dany poziom, klient może liczyć na zysk. Dla przykładu: jeśli po roku indeks WIG20, czy inny indeks giełdowy, o który oparty jest produkt, osiągnie poziom wyższy niż obecnie, bank wypłaci klientowi na przykład 7 proc. odsetek z zainwestowanego kapitału.

Co stanie się, jeśli scenariusz będzie inny?

– To zależy od konstrukcji danego produktu. Większość dostępnych obecnie na rynku rozwiązań strukturyzowanych oferuje 100-proc. ochronę kapitału. Oznacza to, że w przypadku, gdy scenariusz inwestycyjny nie zostanie zrealizowany Klient otrzyma całość zainwestowanych środków. Jedyną „stratą” będzie więc potencjalny zysk z kapitału, np. gdyby został on zamrożony na bankowej lokacie – wyjaśnia Dariusz Kazalski, Dyrektor Departamentu Centrum Inwestycyjne Deutsche Bank PBC.

Oczywiście bezpieczeństwo kosztuje. Dlatego zwykle bardziej ryzykowne rozwiązania (z częściową ochroną kapitału, np. do 80 proc. inwestycji lub bez gwarancji) mogą potencjalnie przynieść wyższy zysk.

Autocall – hamulec bezpieczeństwa

Autocall pozwala klientowi zakończyć inwestycję, jeśli aktywo osiągnie zakładaną wartość przed terminem. Przykładem mogą być produkty z serii Chiński Express, oferowane przez Deutsche Bank PBC, oparte na notowaniach Hang Seng China Enterprises Index (HSCEI).

W momencie startu VI edycji Chińskiego Expressu 6 czerwca 2010 r. indeks HSCEI był na poziomie 11090,75 punktu. Pół roku później wzrósł o 14,83 proc. do 12735,86 pkt. Certyfikaty zostały automatycznie wykupione, a inwestorzy zarobili na nich 5,9 proc. (czyli 11,8 proc. w skali roku). Jeśli w grudniu indeks byłby pod kreską, inwestorzy dostaliby kolejną szansę za sześć miesięcy.

Z kolei III edycja tych samych certyfikatów zakończyła się po 18 miesiącach zyskiem w wysokości aż 25 proc. (co odpowiada wysokości kuponu 16 proc. w skali roku). “Waunek wcześniejszego wykupu certyfikatu przez emitenta”, czyli właśnie mechanizm autocall znalazł zastosowanie w trzeciej dacie obserwacji.

Aż sześć z dziesięciu najlepiej zarabiających w 2010 roku krótkoterminowych produktów strukturyzowanych zakończyło się po pół roku dzięki opcji autocall.

Rodzaje produktów strukturyzowanych

Inwestycje strukturyzowane na polskim rynku oferowane są w kilku formach:

- Lokaty strukturyzowanej,

- Obligacji / certyfikatu strukturyzowanego lub innych bankowych papierów wartościowych,

- Polisy ubezpieczeniowej na życie i dożycie,

- Polisy ubezpieczeniowej z ubezpieczeniowym funduszem kapitałowym,

- Funduszy inwestycyjnych.

Dlaczego niektóre produkty inwestycyjne mają formę polisy ubezpieczeniowej? Taka forma jest specyficzna dla polskiego rynku. Jej największą zaletą jest zwolnienie z 19-procentowego podatku od zysków kapitałowych.

Zgodnie z art. 21 ust. 1 pkt 4 Ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych, od podatku dochodowego, wolne są kwoty otrzymane z tytułu ubezpieczeń majątkowych i osobowych (z dwoma wyjątkami, do których nie zaliczają się produkty strukturyzowane).

Tego typu produkty strukturyzowane są ubezpieczeniami czysto inwestycyjnymi – cała składka jest inwestowana. Dodatkowo klienci zyskują ochronę ubezpieczeniową.

Jakie są możliwe scenariusze inwestycji

– Produkty ze z góry określonym potencjalnym dochodem to bardzo popularna na polskim rynku forma inwestycji strukturyzowanych. Dzięki niej już w momencie podejmowania decyzji o inwestycji wiemy, ile dokładnie zarobimy, jeśli spełniony zostanie określony scenariusz – mówi Dariusz Kazalski z Deutsche Bank.

Tego rodzaju inwestycje (tzw. opcje binarne) mają charakter zerojedynkowy. Klient decyduje się „obstawić” realizację określonego scenariusza rynkowego zakładającego np., że kurs instrumentu bazowego w dniu wygaśnięcia opcji będzie wyższy od kursu realizacji. Jeśli jego przewidywania się sprawdzą, otrzyma określone odsetki od zainwestowanego kapitału.

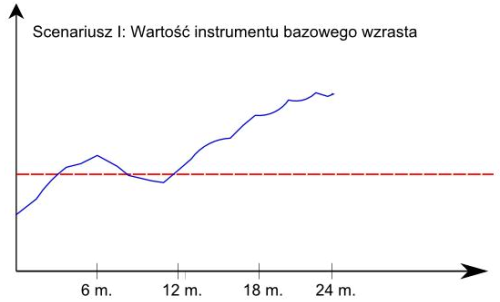

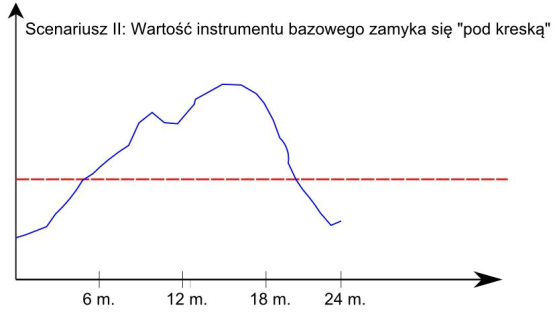

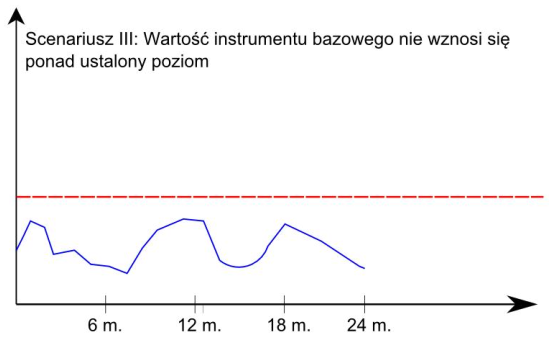

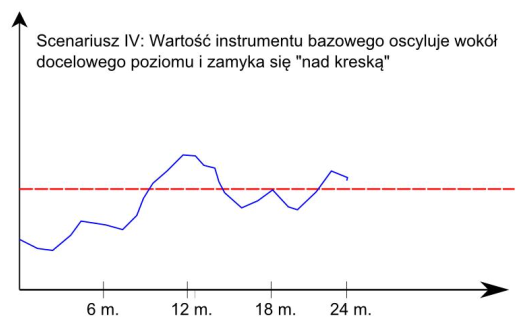

Wyobraźmy sobie taką sytuację: klient jest przekonany, że za dwa lata wartość instrumentu bazowego (zaznaczona niebieską linią) będzie wyższa od określonego poziomu (czerwona przerywana linia). Jeśli jego prognoza się spełni, bank wypłaci mu 10 proc. odsetek od zainwestowanego w produkt strukturyzowany kapitału w skali roku.

Oto prawdopodobne scenariusze:

W pierwszym przypadku założyliśmy, że w długim okresie wartość instrumentu bazowego zdecydowanie wzrasta. Klient zyskuje. Jednak spoglądając wstecz może mieć wątpliwości, bo inwestując bezpośrednio w ten instrument (np. wybierając fundusz inwestycyjny oparty na podobnych papierach), mógłby zyskać więcej.

Przed takim scenariuszem może uchronić klienta opcja autocall. Załóżmy, że wynik sprawdzany jest co 6 miesięcy (jak w wielu produktach na polskim rynku). W tym scenariuszu bank wypłaciłby inwestycję wraz z odsetkami już po pół roku. Zakładając, że mamy do czynienia ze zdecydowaną hossą na rynku instrumentu bazowego, klient może ponownie zainwestować wolne środki.

W drugim scenariuszu mamy do czynienia z silnym wzrostem wartości instrumentu bazowego, a potem ostrym spadkiem. Klient przegrał zakład, aktywo nie rosło zgodnie z zakładanym scenariuszem. Jeśli jednak produkt strukturyzowany miał zapewnioną pełną lub chociaż częściową ochronę kapitału (np. 80 proc.), nie może mieć żalu. Kto inwestował bezpośrednio w instrument bazowy mógł stracić dużo więcej.

Jeśli produkt wyposażony był w hamulec bezpieczeństwa, czyli autocall, klient zyskuje odsetki za pierwszych sześć miesięcy. Traci szansę na pełne skorzystanie z hossy na rynku instrumentu bazowego, ale też zabezpiecza się przed późniejszym jego spadkiem.

W trzecim przykładzie klienta przed przegraną nie ustrzeże nawet opcja autocall. Wartość instrumentu bazowego nie wzrosła do zakładanego poziomu, więc klient może liczyć tylko na zwrot gwarantowanej kwoty.

W czwartym scenariuszu, klient znowu zyskuje. Ponieważ instrument bazowy raz zyskiwał na wartości, raz tracił, po 24 miesiącach klient może być naprawdę zadowolony z inwestycji. Mimo wahań kursu i sumarycznie nieznacznego wzrostu wartości indeksu (niższego niż 10 procento), bank wypłaci mu 10 proc. odsetek za każdy rok inwestycji.

Produkt wyposażony w autocall zapadłby już po 12 miesiącach, więc klient zarobiłby nieco mniej.

– Każda inwestycja wiąże się z ryzykiem straty. To jeszcze jeden powód, dla którego powinniśmy inwestować w produkty, które rozumiemy – podkreśla Michał Szeliski. – Jeżeli zysk ze struktury uzależniony jest np. od tego, czy indeks wzrośnie o co najmniej 10 proc., ale nie więcej niż 35 proc., a w drugim roku musi zostać spełniony jeszcze dodatkowy warunek, nawet doświadczony inwestor może mieć problem z określeniem szansy realizacji takiego scenariusza. W przypadku nieskomplikowanej struktury opartej na znanym instrumencie bazowym klientowi łatwiej też będzie przyjąć porażkę, bo będzie potrafił ją sobie wytłumaczyć – dodaje.

Źródło: Deutsche Bank PBC