Zaciągając kredyt na mieszkanie w budowie nie ponosimy od razu docelowych kosztów, bo rata początkowo jest mniejsza. Po pierwsze dlatego, że kredyt wypłacany jest w transzach, a po drugie dlatego, że spłacamy same odsetki. Dzięki temu łatwiej pogodzić spłatę kredytu np. z koniecznością wynajmowania innego mieszkania. Ale takie rozwiązanie ma też swoje minusy, a niestety jest obligatoryjne w większości banków.

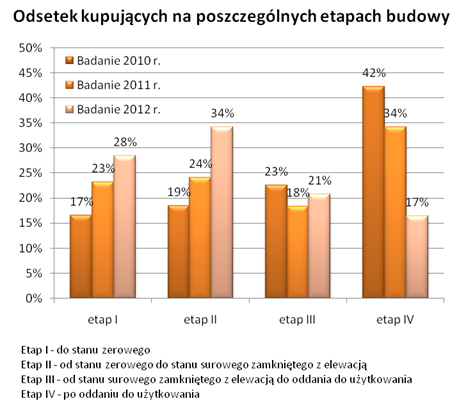

Z badań przeprowadzonych przez Home Broker wynika, że na przestrzeni ostatnich dwóch lat wyraźnie wzrósł odsetek nabywców mieszkań deweloperskich, którzy decydują się na zakup lokalu zanim zostanie on oddany do użytkowania. Do podjęcia takiej decyzji skłania niższy koszt zakupu mieszkania na wczesnym etapie budowy oraz bogata oferta deweloperów. Ale jest też druga strona medalu – na odbiór takiego lokalu trzeba poczekać, a później jeszcze go wykończyć. Według danych GUS sam proces budowy mieszkań deweloperskich trwa średnio 25 miesięcy, czyli nieco ponad dwa lata. W tym czasie może dojść do kumulacji kosztów: z jednej strony trzeba już spłacać ratę zaciągniętego właśnie kredytu mieszkaniowego, a z drugiej ponosić wydatki związane z obecnym miejscem zamieszkania (najem lub przynajmniej koszt utrzymania innej nieruchomości).

Wypłata kredytu w transzach, rata rośnie stopniowo

Na szczęście rata kredytu na mieszkanie w budowie nie osiąga od razu docelowej wysokości. Po pierwsze, taki kredyt wypłacany jest w transzach, w miarę postępu prac na budowie. W przypadku finansowania zaciąganego przed rozpoczęciem prac budowlanych rozkład transz może wyglądać następująco:

10% – przy podpisaniu umowy deweloperskiej

15% – przy stanie „zero”

20% – po osiągnięciu stanu surowego otwartego

20% – po osiągnięciu stanu surowego zamkniętego

25% – po wykonaniu elewacji z zewnątrz, tynków, szlichty w lokalu

10% – po uzyskaniu prawomocnego pozwolenia na użytkowanie

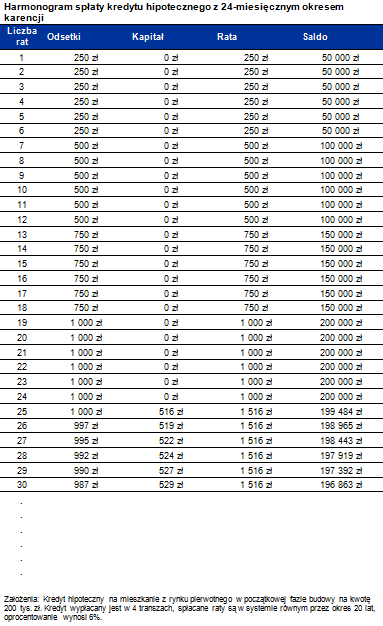

Na tym jednak nie koniec. Wypłacie kredytu w transzach standardowo towarzyszy karencja w spłacie, co oznacza, że kredytobiorca spłaca tylko odsetki, nie spłacając kapitału. Jak to wygląda w praktyce? Dla uproszczenia przyjęliśmy, że kredyt w kwocie 200 tys. zł zostanie wypłacony w czterech równych transzach dokładnie co sześć miesięcy, a karencja będzie obowiązywać przez 2 lata. Harmonogram spłaty takiego kredytu w systemie rat równych prezentujemy w tabeli.

… z 250 zł do 1500 zł

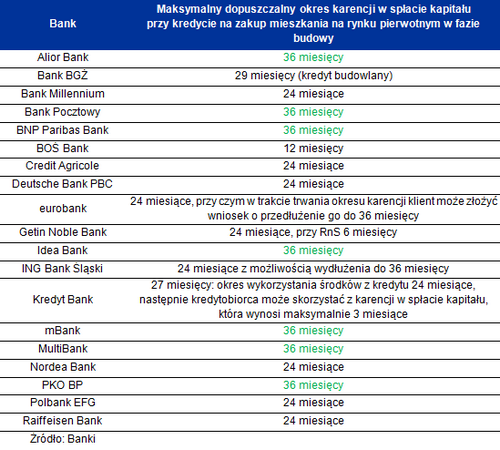

Z powyższej symulacji wynika, że o ile na początku rata nie będzie dużym obciążeniem dla kredytobiorcy (250 zł), to rosnąc co pół roku o 250 zł, na koniec okresu karencji osiągnie poziom 1000 zł. Jednak po dwóch latach, gdy rozpocznie się spłata kapitału, rata skokowo wzrośnie do 1516 zł. W rzeczywistości karencja może być dłuższa niż wypłata wszystkich transz. Niektóre banki dopuszczają żeby trwała do 36 miesięcy licząc od uruchomienia pierwszej transzy. Z tak długiego okresu karencji można skorzystać w Alior Banku, Banku Pocztowym, BNP Paribas, Idea Banku, mBanku i MultiBanku, a także w PKO BP. W Eurobanku, w którym są to standardowo 24 miesiące, kredytobiorca może wnioskować o przedłużenie do 36 miesięcy. Karencja oznacza standardowo spłatę tylko odsetek. Getin Noble Bank jako jedyny dopuszcza odroczenie spłaty zarówno kapitału, jak i odsetek, ale wiąże się to z dodatkowymi kosztami.

Kosztowna ulga

Ale nie w każdym przypadku karencja musi być rozwiązaniem pożądanym przez kredytobiorcę. Jeśli jest on zainteresowany szybkim rozpoczęciem spłaty kapitału, może nie chcieć czekać na to przez dwa lata czy dłużej. Szybsze rozpoczęcie spłaty kapitału może też zminimalizować skok raty, jaki nastąpi gdy już się ona skończy i zostaną wypłacone wszystkie transze. Nie mówiąc już o tym, że karencja podnosi koszt kredytu, bo w jej czasie płacimy odsetki, a saldo zadłużenia się nie zmniejsza. W naszym przykładzie jest to dodatkowy koszt prawie 5 tys. zł.

Karencja obowiązkowa

Niestety z karencji w przypadku kredytu wypłacanego w transzach raczej nie da się zrezygnować. Standardowo jest ona bowiem „wpisana” w taki kredyt – taką politykę stosuje większość banków. Wynika to stąd, że z technicznego punktu widzenia dla banku problematyczna jest sytuacja, w której saldo zadłużenia jednocześnie rosłoby z powodu wypłaty kolejnych transz i malało z powodu spłaty zadłużenia. W niektórych instytucjach można jednak rozpocząć spłatę kapitału po wypłacie pewnej liczby transz. Na przykład w Idea Banku są to trzy transze.

Ale klientowi, który chciałby ominąć karencję bank może zaproponować na przykład wypłatę od razu całości kredytu i umieszczenie tej części, która przypada na przyszłe raty na wysokooprocentowanym rachunku. Takie rozwiązanie wprowadził na przykład Deutsche Bank. Było ono szczególnie korzystne w przypadku kredytów walutowych, gdy kredytobiorcy chcieli uniknąć ryzyka wypłaty kolejnych transz po niższym kursie. Alternatywą może być nadpłata raty (niestety jest to zwykle obciążone prowizją w pierwszych latach spłaty kredytu). Według Pawła Kołtuna, doradcy Lion’s House, bardzo często zdarza się też, że kredytobiorcy po prostu rezygnują z ostatniej transzy kredytu. –Przez dwa lata oczekiwania na odbiór mieszkania kredytobiorcom często zdarzają się przypływy gotówki, na przykład premie czy nagrody. Mogą też w tym czasie zmienić się warunki rynkowe powodując, że będzie dla nich opłacalne zamknięcie jakiejś inwestycji kapitałowej, której wcześniej nie chcieli ruszać. W efekcie mając do dyspozycji dodatkowe środki, często rezygnują z ostatniej transzy kredytu – mówi Paweł Kołtun, doradca Lion’s House. Taka decyzja oznacza konieczność aneksowania umowy kredytowej, co może kosztować np. 200 zł.

Źródło: Home Broker