Każdy, kto zaciąga kredyt chciałby płacić jak najmniej. Jednak nie zawsze niższa rata oznacza tańszy kredyt. Jeżeli obniżenie miesięcznych kosztów wynika nie z niższego oprocentowania, a z wydłużenia okresu to mimo doraźnych korzyści, cały kredyt może kosztować nas dużo drożej. Dłuższy o 10 lat okres kredytowania oznacza wzrost kosztów nawet o 50 procent.

Zaciągając kredyt mieszkaniowy każdy kredytobiorca staje przed dylematem jak długo spłacać zobowiązanie. Z jednej strony chcemy kredyt spłacić jak najszybciej, aby płacić jak najmniej odsetek i „pozbyć się kłopotu”, ale z drugiej strony jesteśmy ograniczeni swoimi możliwościami płatniczymi. Rata kredytu i inne miesięczne płatności muszą być dostosowane do naszych dochodów. Z tego powodu okres kredytowania często zależy od poziomu naszych dochodów i zdolności kredytowej. Nawet, jeśli chcielibyśmy spłacać kredyt przez np.: 15 lat, bank może w procesie analizy wydłużyć termin spłaty, gdyż w ocenie analityka tylko dłuższy okres kredytowania i dzięki temu niższa rata pozwolą na terminowe regulowanie rat.

Z drugiej strony nawet, jeśli wnioskujemy o kredyt na 30 czy 40 lat banki są zobligowane do liczenia zdolności kredytowej dla krótszego okresu spłaty. Zgodnie z Rekomendacją SII Komisji Nadzoru Finansowego, banki licząc nasze możliwości płatnicze muszą zakładać, że kredyt zostanie spłacony w ciągu 25 lat, nawet w sytuacji, gdy sam kredyt jest udzielony na dłuższy czas. Mówiąc innymi słowami, wydłużenie okresu spłaty ponad 25 lat, powoduje tylko obniżenie raty, ale nie wpływa już na zwiększenie dostępnej kwoty. Czy jednak warto wydłużać okres spłaty do 40 lat, jeśli dzięki temu nie otrzymamy korzyści w postaci wyższej kwoty kredytu?

Niższa rata, wyższe koszty

Im dłużej spłacamy kredyt, tym więcej odsetek musimy oddać bankowi. Jednak wydłużenie okresu spłaty ponad 25 lat powoduje, że rata kredytu maleje relatywnie w niewielkim stopniu, ale za to koszt odsetkowy rośnie niewspółmiernie wysoko. W zależności od oprocentowania kredytu różnice te się zmieniają. Dla kredytu z oprocentowaniem na poziomie 7 procent, dzięki wydłużeniu okresu spłaty o 10 lat, rata kredytu zostaje obniżona o niespełna 10 procent. Jednak w skali całego okresu kredytowania koszt odsetkowy rośnie o ponad 50 procent. Większe korzyści na racie, przy jednoczesnym niższym koszcie wydłużenia okresu spłaty zyskujemy w sytuacji, gdy oprocentowanie kredytu jest niższe. Co prawda dzisiaj, oprocentowanie kredytów złotowych znacząco przekracza poziom 5 procent, jednak w perspektywie kilkunastu czy kilkudziesięciu lat nie możemy wykluczyć, że oprocentowanie spadnie czy wzrośnie to poziomów teraz nierealnych. Wydłużając okres spłaty kredytu przy oprocentowaniu 3 procent rata spada aż o ponad 18 procent, ale koszt odsetkowy rośnie także znacząco, bo o ponad 45 procent. Zatem niezależnie od poziomu oprocentowania, dłuższy okres spłaty zawsze oznacza wyższe koszty i to niewspółmiernie wyższe.

Tabela 1. Wysokość raty i kosztów odsetkowych w zależności od oprocentowania i okresu spłaty.

| Oprocentowanie | Rata | Koszt odsetek | ||||

| 25 lat | 35 lat | zmiana | 25 lat | 35 lat | zmiana | |

| 9% | 1 678 | 1 568 | -6,56% | 303 518 | 458 554 | 51,08% |

| 7% | 1 414 | 1 278 | -9,62% | 224 067 | 336 639 | 50,24% |

| 5% | 1 169 | 1 009 | -13,69% | 150 754 | 223 938 | 48,55% |

| 3% | 948 | 770 | -18,78% | 84 527 | 123 274 | 45,84% |

Źródło: Dom Kredytowy Notus

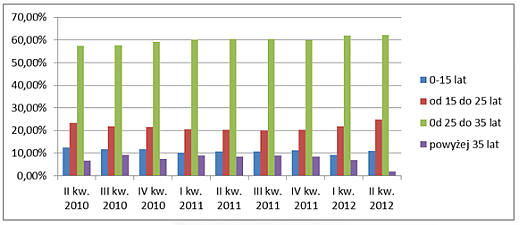

Od stycznia 2012 roku wydłużenie okresu kredytowania ponad 25 lat daje tylko niższą ratę, nie podwyższa za to zdolności kredytowej. Jak pokazują ostatnie dane Związku Banków Polskich zmieniło to także podejście klientów do okresu spłaty zaciąganych kredytów. W II kwartale 2012, kiedy to już w pełni oddziaływały na rynek zapisy Rekomendacji SII, udział kredytów z okresem spłaty powyżej 35 lat znacząco się obniżył, bo wyniosił tylko 1,81 procent. Dla porównania w poprzednich kwartałach udział ten był kilkukrotnie wyższy i osiągał poziomy przekraczające nawet 9 procent. Może to oznaczać, że wielu klientów decydowało się na skrócenie okresu spłaty, gdyż zaciąganie dłuższych kredytów obniżało ratę tylko w niewielkim stopniu, generując przy tym znacząco wyższe koszty. Jednocześnie zmiany te wskazują, że część klientów, która do tej pory miała zdolność kredytową tylko na 35 i więcej lat, w 2012 roku w ogóle nie zdecydowała się na zaciągnięcie kredytu.

Tabela 2. Struktura nowo udzielonych kredytów wg okresu kredytowania

| 0-15 lat | od 15 do 25 lat | 0d 25 do 35 lat | powyżej 35 lat | |

| II kw. 2010 | 12,51% | 23,37% | 57,34% | 6,78% |

| III kw. 2010 | 11,62% | 21,71% | 57,57% | 9,11% |

| IV kw. 2010 | 11,67% | 21,55% | 59,30% | 7,49% |

| I kw. 2011 | 10,29% | 20,50% | 60,22% | 8,99% |

| II kw. 2011 | 10,73% | 20,26% | 60,50% | 8,51% |

| III kw. 2011 | 10,69% | 20,08% | 60,36% | 8,86% |

| IV kw. 2011 | 11,23% | 20,29% | 60,03% | 8,45% |

| I kw. 2012 | 9,26% | 21,73% | 62,07% | 6,95% |

| II kw. 2012 | 10,94% | 24,96% | 62,29% | 1,81% |

Źródło: ZBP

Wykres 1. Struktura nowo udzielonych kredytów wg okresu kredytowania

Źródło: ZBP

Kredyt na 40 lat ciągle dostępny

Pomimo, że wydłużenie okresu spłaty nie zwiększa zdolności kredytowej w wielu bankach ciągle możliwe jest uzyskanie kredytu z długim, nawet 40-letnim okresem spłaty. Co prawda zaciągnięcie kredyt na 50 lat możliwe jest już tylko w Getin Noble Banku, to osoby które chcą mimo wyższych kosztów spłacać kredytu dłużej niż 30 lat nie powinny mieć problemu ze znalezieniem banku z długim okresem spłaty.

Tabela 3. Maksymalne okresy spłaty kredytu

| Bank | Maksymalny okres spłaty | Uwagi |

| Alior Bank | 30 lat | |

| BGŻ | 40 lat | |

| BOŚ | 35 lat | 50 lat z ubezpieczaniem na życie |

| BPH | 40 lat | |

| BZ WBK | 30 lat | |

| Credit Agricole | 35 lat | |

| Deutsche Bank | 40 lat | |

| Eurobank | 30 lat | |

| Getin Noble Bank | 50 lat | |

| ING Bank Śląski | 30 lat | 40 lat dla kredytów z LTV |

| Kredyt Bank | 40 lat | |

| mBank / Multibank | 40 lat | |

| Bank Millennium | 35 lat | |

| Bank Nordea | 45 lat | |

| Pekao SA | 30 lat | |

| PKO BP | 40 lat | |

| Bank Pocztowy | 40 lat | 50 lat dla kredytów z LTV |

| Polbank | 40 lat | |

| Raiffeisen Bank | 30 lat |

Opracowanie: Dom Kredytowy Notus

Zaciągając kredyt należy niewątpliwie odpowiednio dostosować okres kredytowania do swoich potrzeb i możliwości. Wydłużenie okresu spłaty powoduje konieczność zapłacenia wyższych odsetek, daje jednak doraźną korzyść w postaci obniżenia miesięcznej raty. Jednak termin spłaty powyżej 35 lat powoduje drastyczny wzrost kosztów, przy jednoczesnym prawie nieodczuwalnym obniżeniu miesięcznej raty.

Michał Krajkowski, główny analityk Dom Kredytowy Notus