Jeśli jesteś klientem BNP Paribas Banku, możesz już sprawdzić na kolorowych wykresach dziury w domowym budżecie. W systemie Pl@net pojawił się właśnie manager finansów. Prezentuje się całkiem nieźle i zawiera większość podstawowych funkcji niezbędnych do analizowania wydatków osobistych.

Choć managery finansów są za granicą dość popularnymi narzędziami, to można odnieść wrażenie, że na naszym rynku nie zrobiły rewolucji. Być może dlatego, że do tej pory w głównej mierze opierały się na zewnętrznych serwisach. Dane trzeba było importować ręcznie i wymagało to samodyscypliny ze strony użytkownika. Pierwszym bankiem, który zdecydował się zintegrować narzędzie do analizowania budżetu z bankowością internetową, był przed laty niewielki Meritum Bank. Był to rynkowy przełom, choć skala działania banku sprawiła, że Meritum Planer został raczej rynkową ciekawostką.

Przełom nastąpił dopiero w ubiegłym roku. Niemal równocześnie narzędzia typu PFM udostępnili trzej średniej wielkości gracze: ING Bank, Millennium i BPH. Wdrożenie tego typu aplikacji w bankach o mocnej pozycji rynkowej wyznaczyło nowy standard obsługi domowego budżetu za pomocą systemu bankowości internetowej. Później tego typu rozwiązania pojawiły się w Alior Syncu, Getin Banku, mBanku, a w planach mają to już kolejne instytucje. Pierwszym i jak na razie jedynym bankiem, który zintegrował managera finansów z bankowością mobilną, jest Bank Millennium.

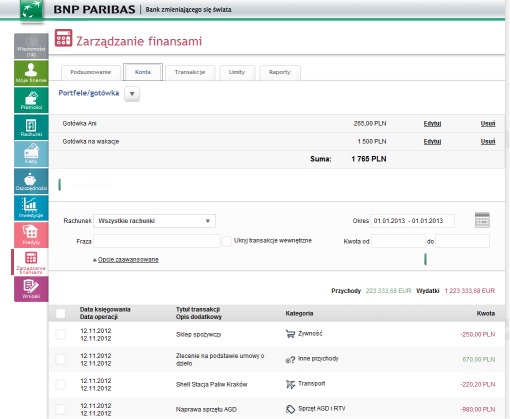

Najnowsze wdrożenie miało miejsce przed kilkoma dniami w BNP Paribas Banku. Dostawcą jest firma Comarch, właściciel serwisu iFin24.pl. Podobnie jak we wspomnianych wyżej przypadkach, manager BNP jest zintegrowany bezpośrednio z systemem bankowości internetowej. W menu po lewej stronie pojawiła się dodatkowa ikonka: Zarządzanie finansami. Dużą zaletą wdrożenia jest możliwość analizowania dotychczasowych wydatków od ręki, bo algorytm automatycznie posegregował operacje wykonywane przez ostatni rok. Klienci BNP Paribas mogą więc już w tym momencie zacząć analizować swój budżet i sprawdzić, gdzie wycieka im najwięcej pieniędzy.

Manger finansów w BNP nie zaskakuje jakimiś nadzwyczajnymi wodotryskami, ale wygląda na kawał dobrze wykonanej roboty. Ma wszystko to, czego można oczekiwać od asystenta domowych finansów. Klient może zarządzać wydatkami i przypisywać je do różnych kategorii. Większą część pracy wykonuje jednak za niego system, bo wydatki kartowe katalogowane są automatycznie. Dzieje się to w oparciu o kody przypisane do terminali sprzedawców (kody MCC). Przykładowo, kiedy zapłacimy na stacji benzynowej, system od razu rozpoznaje kod i agreguje wydatek do transakcji paliwowych.

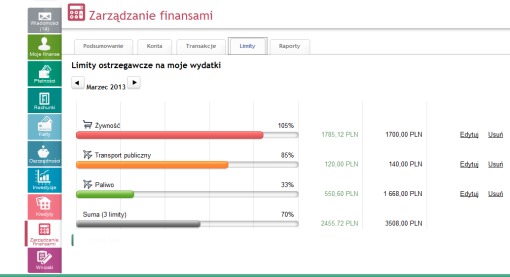

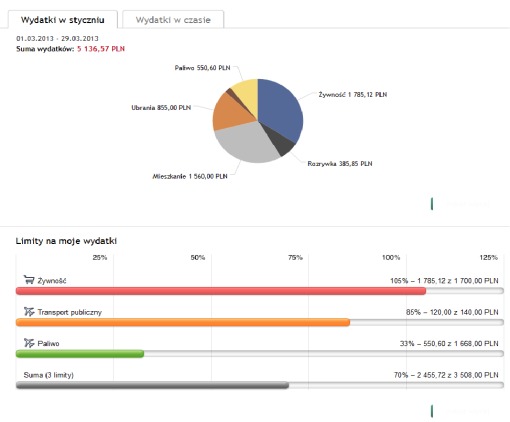

Użytkownicy mogą sobie jednak przepinać wydatki pomiędzy kategoriami i podkategoriami, a także dzielić wydatek dokonany na wspomnianej stacji np. na paliwo i inne zakupy. Struktura wydatków i wpływów klienta jest przedstawiana w formie wykresów. Klient może tworzyć dodatkowe portfele gotówki (tu wydatki trzeba już z oczywistych względów opisywać ręcznie), przeglądać transakcje ze względu na ich rodzaj (gotówka, karta) czy analizować stan oszczędności. Jedną z ciekawszych opcji jest możliwość definiowania limitów na poszczególne budżety. Możemy zatem ustalić, ile miesięcznie chcemy wydać na paliwo, a system na wykresie graficznym pokaże nam, czy zbliżamy się już do ustalonej maksymalnej kwoty. Bank udostępnia demo systemu bankowości internetowej, więc managera można sobie samemu przeklikać tutaj.

Cały sens użytkowania managerów finansów – niezależnie od banku – jest wtedy, gdy trzymamy wszystkie pieniądze w jednej instytucji. Wówczas rzeczywiście możemy śledzić przepływ środków i wyłapywać słabe punkty. Jeśli jednak rozbijemy środki między kilkoma bankami, obraz stanu finansów zaczyna się rozmydlać. Oprócz Alior Synca, jak na razie żaden bank nie pozwala śledzić stanu kont w innych bankach. A i w samym Syncu nie działa to idealnie. Ponoć takie wdrożenie planuje w ramach nowego systemu mBank.

Managery finansów mają też swoje drugie, ukryte dno – a może nawet kilka. Jest to jeden z wabików banku, mający na celu przywiązanie klienta do danej instytucji. Jeśli będzie chciał się przenieść, będzie musiał budować swoją historię od zera. W dużym stopniu zachęcają też do częstszego używania karty płatniczej, bo wówczas łatwiej jest śledzić przepływ pieniędzy. Z punktu widzenia banków narzędzia PFM tworzą w pewnym stopniu element przewagi konkurencyjnej. Zachęcają klientów do przeniesienia finansów w jedno miejsce i prowadzenia skrupulatnych analiz. Z biegiem czasu klient zaczyna przenosić produkty do jednego banku, bo tam może poddać je łatwej analizie. Managery finansowe kryją też ogromny potencjał, bo na ich bazie można prezentować klientom spersonalizowane oferty, na przykład rabaty.

Pod znakiem zapytania stoi natomiast rzeczywista skuteczność tego typu narzędzi we wspomaganiu zarządzania finansami. W teorii Polacy chcieliby lepiej zarządzać swoimi finansami, ale teoria często przegrywa z praktyką. Zastanawia przede wszystkim fakt, czy klienci faktycznie analizują wydatki, a wyciągane wnioski mają istotny wpływ na podejmowane przez nich kolejne decyzje finansowe.

Napisz do autora: [email protected]