Długoterminowym czynnikiem fundamentalnym mającym wpływ na ruchy eurodolara są na pewno perspektywy przyszłej polityki monetarnej prowadzonej przez Europejski Bank Centralny oraz amerykański Bank Rezerwy Federalnej (FED).

Wyżej wspomniana utrzymująca się niska presja inflacyjna pozwala niezmiennie utrzymywać obu instytucjom rekordowo niski koszt pieniądza. Jednak wraz ze wzrostem prawdopodobieństwa zacieśnienia polityki monetarnej, w szczególności przez EBC, powinniśmy mieć do czynienia z powrotem eurodolara do trendu aprecjacyjnego.

Najważniejszym testem dla giełd powinny być jednak pierwsze publikacje nowego sezonu wyników w Stanach Zjednoczonych. Tradycyjnie już pierwszą, z najważniejszych spółek, która publikuje swoje wyniki jest wspominany w ostatnim komentarzu tygodniowym gigant aluminiowy – Alcoa. Ceny walorów tej spółki spadły w piątek o 3,5 proc., po obniżeniu rekomendacji przez analityków JP Morgan Chase, z przeważaj do neutralnie. Czy wiedzą oni już coś, czego nie wie reszta uczestników rynku? Dowiemy się już dziś po zakończeniu amerykańskiej sesji.

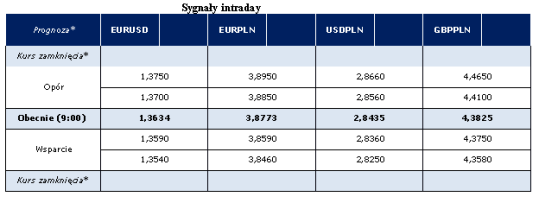

Zaistniałą jednak w minionym tygodniu sytuację na eurodolarze można interpretować jednak również zupełnie odwrotnie. Dotarcie bowiem pod koniec ostatniego tygodnia kursu do wspomnianych minimów oraz natychmiastowe odbicie się od niego daje również szanse na realizację scenariusza wzrostowego, rozpoczętego prowzrostową formacją młotka na interwale dziennym. W tym jednak przypadku w najbliższym czasie kurs EURUSD musiłaby szybko wybijać nowe krótko- i średnioterminowe maksima, spośród których najważniejszym jest szczyt z 17 marca na poziomie 1,3817, warunkującykontynuację wzrostów EURUSD.

Rynek zagraniczny

Gospodarka

W tym tygodniu poznamy kolejną serię bardzo istotnych danych głównie z amerykańskiej gospodarki. Oczekiwany dalszy wzrost dynamiki produkcji przemysłowej w marcu oraz lepszy marcowy raport a sektora przemysłowego powinny wpływać na utrzymywanie się pozytywnych nastrojów na rynkach kapitałowych. Nie bez znaczenia będzie również ponowny wzrost indeksów Filadelfia FED i NY Empire State za kwiecień. Informacje te potwierdzą utrzymywanie się ożywienia gospodarczego za Oceanem. Czynnikami, które powstrzymują amerykańskie władze monetarne przed rozpoczęciem cyklu podwyżek kosztów pieniądza jest dalsza słabość amerykańskiego rynku nieruchomości, która potwierdzona może zostać w najbliższy piątek 16 kwietnia 2010 roku, oraz presja inflacyjna poniżej celu inflacyjnego amerykańskiego FED-u – odczyt we środę.

Raporty inflacyjne poznamy również z Europy, ale najistotniejszym wydarzeniem pozytywnym dla wspólnej waluty może być weekendowa deklaracja ze strony Komisji Europejskiej o dokładnym określeniu kwoty, o którą Grecja będzie mogła się ubiegać w razie zaistnienia takiej potrzeby przy koszcie trzyletniej pożyczki na poziomie 5,0% – niższym od obecnej rentowności greckich obligacji – 6,84%. 45 miliardów euro od państw członkowskich Strefy euro oraz dodatkowe 15 mld EUR od Międzynarodowego Funduszu Walutowego to jednak nadal za mało, aby zaspokoić potrzeby pożyczkowe Grecji na kolejne 12 miesięcy. Tym samym pozostanie ryzyko deprecjacji euro w razie nieudanych przetargów greckich papierów skarbowych na przełomie kwietnia i maja 2010 roku.

Długoterminowym czynnikiem fundamentalnym mającym wpływ na ruchy eurodolara są na pewno perspektywy przyszłej polityki monetarnej prowadzonej przez Europejski Bank Centralny oraz amerykański Bank Rezerwy Federalnej (FED). Wyżej wspomniana utrzymująca się niska presja inflacyjna pozwala niezmiennie utrzymywać obu instytucjom rekordowo niski koszt pieniądza. Jednak wraz ze wzrostem prawdopodobieństwa zacieśnienia polityki monetarnej, w szczególności przez EBC, powinniśmy mieć do czynienia z powrotem eurodolara do trendu aprecjacyjnego.

Kolejnym istotnym czynnikiem długoterminowym jest kondycja europejskiej gospodarki oraz sposób rozwiązania problemów fiskalnych krajów członkowskich Strefy euro. Wiele wskazuje na rosnące prawdopodobieństwo pozytywnego dla wspólnej waluty scenariusza rozwoju wypadków.

Wzrostom eurodolara sprzyjać może również utrzymanie się hossy na rynku towarowym, gdzie coraz droższa jest między innymi miedź i ropa naftowa, jak również kolejna fala wzrostowa światowych indeksów giełdowych na początku drugiego kwartału 2010 roku.

Zagrożeniami, które przesunąć mogą w czasie wzrosty kursu eurodolara, są duże:

- wstępna faza zacieśniania polityki monetarnej w Stanach Zjednoczonych,

- brak zapewnienia Grecji 100% finansowania potrzeb pożyczkowych na kolejne 12 miesięcy.

Rynek polski

Nadchodzący tydzień możemy rozpocząć zwiększoną zmiennością polskich par walutowych, gdy nasza waluta stanie się celem spekulantów po sobotniej katastrofie lotniczej prezydenckiego samolotu w Smoleńsku, w której zginęli między innymi prezydent Lech Kaczyński oraz szef NBP Sławomir Skrzypek. Okres tych zawirowań powinien jednak być ograniczony ze względu na wcześniej już potwierdzoną stabilność i dobre perspektywy gospodarcze naszego kraju. We środę zapoznamy się z marcowym raportem dotyczącym inflacji konsumenckiej.

Da on odpowiedź na pytanie o stopień presji inflacyjnej w Polsce, która nadal utrzymuje się poniżej górnego ograniczenie odchyleń od celu inflacyjnego RPP. Do nominacji ze strony Sejmu szefem polskiego banku centralnego będzie Piotr Wiesiołek. Osoba nowego prezesa NBP może stanowić również przesłankę dla dalszych decyzji monetarnych RPP.

Jak już wyżej wspomniałem pomimo sobotniej tragedii, w której zginęło wielu ważnych polityków, dowódców wojskowych i przedstawicieli Kościoła, perspektywy gospodarcze naszego kraju powinny pozostać niezachwiane. Podobnie jak na całym świecie możemy mieć do czynienia ze stopniowym wzrostem popytu zewnętrznego i wewnętrznego a co za tym idzie poprawą sytuacji na rynku pracy. W tym miejscu ponownie warto zwrócić uwagę na utrzymujące się dobre nastroje na rynkach kapitałowych i rosnący apetyt na ryzyko po coraz lepszych danych makroekonomicznych z gospodarki światowej. Fakt ten powinien nadal sprzyjać utrzymaniu się długoterminowego trendu aprecjacji polskiej waluty w tym roku.

Rynki kapitałowe

Początek zeszłego tygodnia na polskiej giełdzie upłynął pod znakiem kontynuacji wzrostów, na co zwracaliśmy uwagę w poprzedniej analizie tygodniowej. Po kilku dniach przerwy na warszawskiej giełdzie indeksy rosły, dzięki fali optymizmu, który związany był z piątkowymi danymi z rynku pracy. Już w środę jednak indeks zaczął się powoli osuwać w kierunku 2500 punktów, jednak luka otwarcia na piątkowej sesji ponownie wyprowadziła indeks do okolic 2550 punktów. Ustanowiony w zeszłym tygodniu szczyt obecnej hossy znajduje się obecnie na poziomie 2576 punktów, co w praktyce umożliwia jego rychłe poprawienie. Czy się to uda? Ciężko na to pytanie obecnie odpowiedzieć, bo nie wiadomo jaka będzie reakcja rynku na ostatnie tragiczne wydarzenia. W praktyce dla giełdy nic one nie oznaczają, lecz należy pamiętać, że rynki finansowe to przede wszystkim gra emocji.

Obecny tydzień prezentuje się niezwykle ciekawie jeżeli idzie o publikacje, które mogą istotnie wpłynąć na rynki kapitałowe. Otrzymamy bardzo dużą porcję danych ze Stanów Zjednoczonych – między innymi inflację CPI, sprzedaż detaliczną czy produkcję przemysłową w marcu. Konsensus przewiduje, że odczyty te będą pozytywne. Oprócz wymienionych już publikacji poznamy również wstępną wartość indeksu Uniwersytetu Michigan, indeks Fed z Filadelfii, NY Empire State czy wielkość napływu kapitałów długoterminowych.

Oprócz danych ze Stanów Zjednoczonych poznamy także serię publikacji ze Strefy Euro, między innymi inflację HICP, czy produkcję przemysłową w marcu. Pozytywne odczyty mogą w tym wypadku przełożyć się na dynamiczny wzrost apetytu na ryzyko, a co za tym idzie pokaźne zwyżki na giełdach. Warto zwrócić również uwagę na serię danych z Chin, które w czwartek nad ranem opublikują między innymi dynamikę PKB w pierwszym kwartale, inflację konsumencką i producencką, sprzedaż detaliczną i produkcją przemysłową w marcu. Oczywiście do chińskich publikacji rynek podchodzi z rezerwą, w szczególności ze względu na fakt, że są one często mocno naciągnięte.

Najważniejszym testem dla giełd powinny być jednak pierwsze publikacje nowego sezonu wyników w Stanach Zjednoczonych. Tradycyjnie już pierwszą, z najważniejszych spółek, która publikuje swoje wyniki jest wspominany w ostatnim komentarzu tygodniowym gigant aluminiowy – Alcoa. Ceny walorów tej spółki spadły w piątek o 3,5 proc., po obniżeniu rekomendacji przez analityków JP Morgan Chase, z przeważaj do neutralnie. Czy wiedzą oni już coś, czego nie wie reszta uczestników rynku? Dowiemy się już dziś po zakończeniu amerykańskiej sesji. Spośród innych ważnych spółek wyniki w czwartek opublikuje jeszcze jedna spółka wydobywcza – Rio Tinto. W obecnym tygodniu poznamy również wyniki dwóch ważnych banków – wspomnianego już JP Morgan Chase oraz Bank of America. Ze szczególną uwagą rynki będą przypatrywać się spółce General Electric, która jest uważana za barometr amerykańskiej gospodarki – swoje wyniki opublikuje w piątek, przed sesją amerykańską.

Analiza techniczna

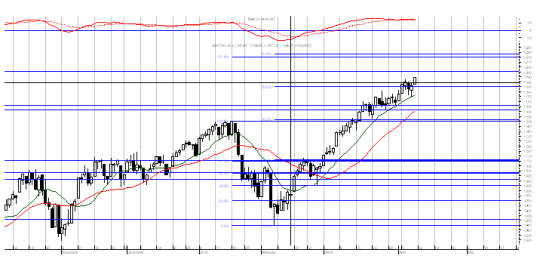

S&P500 na piątkowej sesji znalazł się już w pobliżu 1200 punktów, co należy odbierać niezwykle pozytywnie. Warto pamiętać jednak, że zajęcie długiej pozycji może być możliwe dopiero po przebiciu tego poziomu – wcześniejsze działanie wiąże się ze zbyt dużym ryzykiem, a brakujące 8 punktów nie jest jakimś istotnym zarobkiem. Następnym ważnym zgrupowaniem po przebiciu psychologicznego 1200 jest 1215-17, a potem 1230, wynikające z poziomu projekcji Fibonacciego. Wybiegając trochę w przyszłość warto ponadto zauważyć istotność okolic 1320 punktów, których przebicie praktycznie umożliwia atak na nowe szczyty wszechczasów. Wracając jednak do bieżącej sytuacji warto zwrócić uwagę na średnią 14-sesyjną, która podobnie jak ma to miejsce na rodzimym indeksie stanowi obecnie bardzo ważny punkt wsparcia. Kolejnym istotnym wsparciem jest przedział 1161-66, a jego przebicie powinno skutecznie ostudzić zapał do bicia coraz nowszych szczytów na S&P500.

W ostatnim tygodniu (4 świece) WIG20 pomimo ustanowienia nowego szczytu wykazywał się sporym brakiem zdecydowania. Mamy bowiem trzy świece z cieniami dłuższymi od korpusów, i ostatnią, dość krótką świecę piątkową. Szczególnie złowrogo wyglądała czwartkowa sesja, która zamknęła się kilkanaście punktów poniżej wspominanego w zeszłym tygodniu pierwszego ważnego wsparcia. W piątek udało się jednak otworzyć powyżej tego poziomu, co należy odczytywać pozytywnie. Wciąż znajdujemy się w dynamicznym trendzie wzrostowym, a najbliższym oporem dla warszawskiego indeksu blue-chipów jest 2600 – punkt psychologiczny i wynikający z kilku szczytów podczas bessy. Warto następnie zwracać uwagę na 2625 i 2650 punktów, o których pisaliśmy już w zeszłym tygodniu. Jako wsparcie będzie obecnie działać również 14-sesyjna średnia krocząca (na wykresie kolor czerwony). Jej przebicie nie jest jednak warunkiem wystarczającym do zajmowania krótkich pozycji. Sell signal, tak jak pisaliśmy ostatnio, dopiero po przebiciu 2500 punktów.

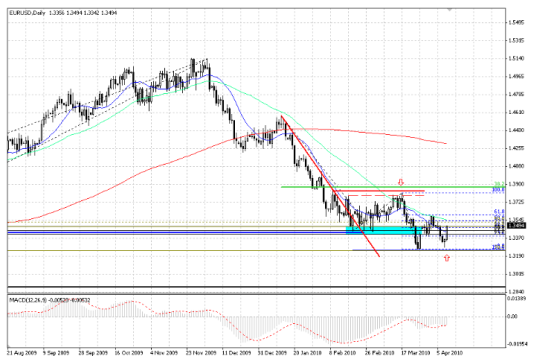

Miniony tydzień wprawdzie nie przyniósł rozwiązania w postaci przebicia jakiegokolwiek istotnego poziomu na opisywanym rynku, jednak niepokojącym może być fakt ponownego zbliżenia się w ostatnim tygodniu kursu EURUSD do minimów z końca marca. Minima te wyznaczają obecnie najwazniejszy poziom wsparcia (1,3310), który dodatkowo potwierdza zewnętrzne zniesienie 1,5 fali wzrostowej w okresie 19.02 – 17.03 oraz zniesienie 0,707 długiej fali wzrostowej w okresie marzec – grudzień 2009. W minionym tygodniu pisaliśmy, że wprawdzie pozytywnym z punktu aprecjacji wspólnej waluty jest szybki powrót na początku kwietnia kursu EURUSD w okolice lutowych minimów, to jednak dlasze losy eurodolara stają pod znakiem zapytania.

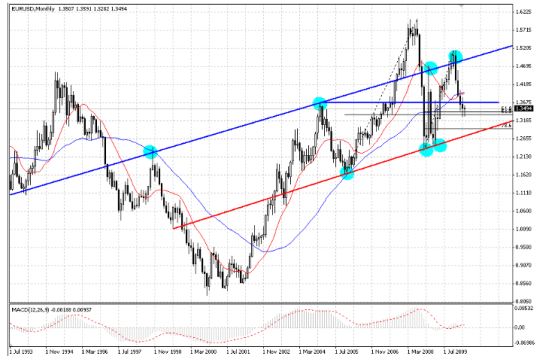

Tym bardziej, że opisane szybkie odbicie się eurodola zakończyło się dokładnie na silnym zniesieniu 0,618 fali umocnienia dolara w okresie 17-15.03. Przebicie zatem opisanego poziomu 1,3310 skutkować może zejściem eurodolara do okolic poziomu 1,29, o którym wielokrotnie już pisaliśmy. Mamy tam do czynienia z minimu notowań z kwietnia 2009 (czarna pozioma linia), a na poziom ten wskazuje dodatkowo analiza rynku na interwale miesięcznym. Zaistniałą jednak w minionym tygodniu sytuację na eurodolarze można interpretować jednak również zupełnie odwrotnie. Dotarcie bowiem pod koniec ostatniego tygodnia kursu do wspomnianych minimów oraz natychmiastowe odbicie się od niego daje również szanse na realizację scenariusza wzrostowego, rozpoczętego prowzrostową formacją młotka na interwale dziennym. W tym jednak przypadku w najbliższym czasie kurs EURUSD musiłaby szybko wybijać nowe krótko- i średnioterminowe maksima, spośród których najważniejszym jest szczyt z 17 marca na poziomie 1,3817, warunkującykontynuację wzrostów EURUSD. Powróćmy jednak jeszcze do rozważań nad notowaniami eurodolara na interwale miesięcznym.

Przyglądając się bowiem wykresowi eurodolara od 1992 roku, można wykreślić dwie wyraźne linie kształtujące ten rynek od wielu lat (niebieska i czerwona prosta). Gdyby rynek zachował się zgodnie z wcześniejszymi prawidłowościami, prawdopodobne jest zejście kursu EURUSD do poziomu 1,29 gdzie mamy do czynienia z jedną z wcześniej wymienionych linii trendu, od lat wyznaczającą dolny zakres korekt na opisywanym rynku. Na poziom ten wskazuje również zniesienie 0,786 fali osłabienia dolara w okresie październik 2008 – grudzień 2009. Prawdopodobieństwo takiego ruchu zwiększyło się wraz z opisanym wcześniej przebiciem pod koniec marca kursu EURUSD przez silne wsparcia w okolicach 1,3400-1,3480. Obserwowane od grudnia 2009 roku spadki kursu EURUSD potwierdzone zostały jeszcze przed końcem roku formacją nazwaną w analizie technicznej krzyżem śmierci. Mamy z nią do czynienia, gdy średnia 15-okresowa przebija od góry średnią 45-okresową. Warto pamiętać, że tego typu sygnały są tym bardziej wiarygodne, im większy interwał czasowy bierzemy pod uwagę. Jest to zatem kolejny czynnik skłaniający do prognozowania kontynuacji obecnie obserwowanego spadku eurodolara do okolic opisanegopoziomu 1,29. Podkreślamy jednak, że w długim jednak terminie, kurs EURUSD powinien pozostać w wyrysowanym kanale wzrostowym.

Na rynku EURPLN w oczy rzuca się przede wszystkim czytelny trend spadkowy, który choć w całości niewidoczny na powyższym wykresie (niebieskie linie), wyrysowany jest niemalże od początku umocnienia złotego po deprecjacji rodzimej waluty w okresie sierpień 2008–luty 2009. Najistotniejszym wydarzeniem w ostatnim czasie było przebicie się kursu EURPLN przez silne wsparcie na poziomie 3,8580, gdzie mamy do czynienia ze zniesieniem wewnętrznym 0,618 całej fali osłabienia złotego w okresie sierpień 2008 – luty 2009. Wsparcie to w marcu kilkukrotnie powstrzymywało rynek przed dalszą aprecjacją złotego, tym samym potwierdzając jego istotność. Zgodnie z tym o czym pisaliśmy przed tygodniem, rynek po dotarciu do dolnego ograniczenia, na początku wspomnianego, kanału spadkowego, wywołał deprecjację złotego.

Na jego jednak krótkotrwały charakter może wskazywać m.in. długi górny cień na piątkowej świecy oraz fakt, że deprecjacja złotego na koniec tygodnia zakończyła się na zniesieniu 0,618 fali umocnienia rodzimej waluty w okresie 22 marca – 7 kwietnia 2010. Gdyby jednak i w najbliższym tygodniu deprecjacja złotego była kontynuowana, to potencjalny zasięg takiego ruchu na wykresie zaznaczony został niebieskim prostokątem. Jest to obszar wyznaczony przez zniesienie 0,236 fali umocnienia złotego od listopada 2009, minimum z dnia 3-go lutego oraz maksimum z 22-go marca. W dłuższym jednak terminie przesadzonym wydaje się fakt, że rynek najprawdopodobniej zmierzać będzie do poziomu 3,7050, wyznaczonego przez zniesienie 0,707 fali osłabienia złotego w okresie sierpień 2008 – luty 2009, potwierdzając tym samym trend umocnienia rodzimej waluty.

Przed tygodniem pisaliśmy:

„Podobnie jak w przypadku EURPLN, również rynek USDPLN znalazł się ponownie w momencie, w którym ponownie może zacząć osłabiać się złoty wobec dolara. Wskazuje na to zarówno odbicie się na początku kwietnia kursu USDPLN od zniesienia 0,618 fali osłabienia złotego w okresie grudzień 2009 – luty 2010 oraz bliskość dolnego ograniczenia kanału wzrostowego na opisywanym rynku (niebieska linia prosta).”

Tak też się stało, a miniony tydzień upłynął pod znakiem osłabienia złotego wobec dolara. W najbliższym czasie najprawdopodobniej poznamy również odpowiedź, czy zaobserwowany w minionym tygodniu ruch deprecjacyjny złotego już się wyczerpał. Z jednej strony wskazują na to dwa długie górne cienie na ostatnich świeczkach minionego tygodnia oraz fakt, że kończą się one dokładnie na zniesieniu 0,382 wspomnianej już fali osłabienia złotego w okresie grudzień 2009 – luty 2010. Z drugiej natomiast warto pamiętać, że wciąż znajdujemy się blisko dolnego ograniczenia wyrysowanego (niebieskie linie) trendu osłabienia złotego wobec amerykańskiej waluty. Który może powstrzymywać rynek przed umocnieniem złotego. Jeżeli rynek przebije się poniżej poprowadzonej linii, możemy spodziewać się zdynamizowania umocnienia złotego wobec dolara.

Źródło: AMB Consulting