Nordea Bank wycofuje się z udzielania kredytów walutowych. A to oznacza, że z oferty banków znika ostatni kredyt we frankach. Jednocześnie zmniejsza się liczba banków oferujących jeszcze kredyty w euro. W efekcie maleje atrakcyjność tych ostatnich względem finansowania w złotych – wynika z analizy Home Broker.

Osoby, które chciałyby zaciągnąć kredyt we frankach i korzystać z oprocentowania na poziomie 3,25% (taka była ostatnia oferta Nordea Banku dla kwoty 300 tys. zł i wkładu własnego 25%), ostatecznie straciły taką możliwość choć już wcześniej oferta była dostępna tylko dla lepiej zarabiających. Nordea Bank wymagał, aby gospodarstwo domowe osiągało dochód na poziomie przynajmniej 15 tys. zł netto.

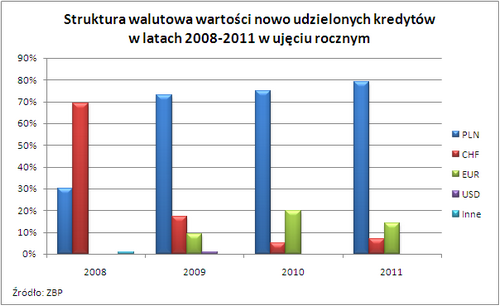

Prawie 70% rynku w 2008 roku

Decyzja Nordea Banku powoduje, że z oferty polskich banków ostatecznie zniknęły kredyty we frankach, które biły rekordy popularności w latach 2006-2008. Według danych ZBP, w 2008 roku tego typu kredyty stanowiły aż 69% wartości nowo udzielonych kredytów. W 2011 roku ich udział zmniejszył się do 7%. W 2011 roku z udzielania kredytów w szwajcarskiej walucie wycofały się m.in. mBank i MultiBank, PKO BP, Deutsche Bank i Polbank.

Decyzja Nordea Banku skutkuje też zmniejszaniem liczby banków oferujących kredyty w euro. Zostało ich już tylko 10, a po odjęciu tych, które wymagają, aby kredytobiorca osiągał dochód w euro (Alior Bank, BOŚ i Pekao SA) mamy de facto siedem banków, które mogą udzielić takiego finansowania. Są to: BZ WBK, Deutsche Bank, Getin Noble Bank, mBank, MultiBank, Polbank i Raiffeisen.

Euro dla dobrze zarabiających

Ale to jeszcze nie oznacza, że każdy kto ma pracę i przyjdzie do banku, taki kredyt dostanie. Banki wymagają bowiem ponadprzeciętnych dochodów. W Deutsche Banku jest to 12 tys. zł netto na gospodarstwo domowe, w Getin Noble Banku 6,8 tys. zł brutto na gospodarstwo. Aby dostać kredyt w euro w Raiffeisen Banku co najmniej jedna osoba w rodzinie musi zarabiać 3 tys. zł netto lub więcej. Jeśli o kredyt wnioskuje singiel to kwota ta rośnie do 5 tys. zł netto (analogiczne warunki obowiązują jednak w tym banku dla kredytów złotowych).Trzy banki, BZ WBK, mBank i MultiBank, deklarują, że klientom ubiegającym się o taki kredyt nie stawiają żadnych dodatkowych warunków niż te, które obowiązują w przypadku kredytów w złotych, bądź wynikają z rekomendacji nadzoru.

|

Bank |

Dodatkowe warunki, które należy spełnić, aby zaciągnąć kredyt w euro |

|

BZ WBK |

Maksymalne LtV 80% |

|

Deutsche Bank PBC |

dochód gospodarstwa domowego minimum 12 tys. zł netto, maksymalny poziom LTV: dla domów i działek 90%, dla mieszkań 95% |

|

Getin Noble Bank |

dla osób uzyskujących dochód w walucie innej niż wnioskowana waluta kredytu wymagany dochód gospodarstwa domowego minimum 6 832 zł brutto; maksymalne LtV 90% |

|

mBank/MultiBank |

Maksymalne LtV 110% |

|

Polbank EFG |

minimalny wymagany dochód netto 10 tys. zł, maksymalne LtV 80% |

|

Raiffeisen Bank |

min. jedna osoba musi zarabiać 3 tys. zł netto dodatkowo w przypadku ubiegania się o finansowanie pow. 90% LtV i wniosku składanego przez „singla” dochód nie powinien być mniejszy niż 5 tys. zł netto, w przypadku kilku wnioskodawców łączny nie mniejszy niż 8 tys. zł netto; zasada dotyczy kredytów w PLN oraz EUR |

|

Źródło: Banki |

Z uwagi na te, a także inne wymagania stawiane przez banki osobom, które chciałyby zadłużyć się w euro (np. konieczność zgromadzenia wkładu własnego) oraz kurczącą się ofertę tego typu finansowania, sprawdziliśmy, jak dziś wygląda atrakcyjność kredytu w euro względem oferty w złotych. Przeprowadzona analiza prowadzi do wniosku, że „tani” kredyt w złotych powoli staje się konkurencyjnym rozwiązaniem dla drożejącego kredytu w euro.

144 zł więcej za brak ryzyka kursowego

Oszacowaliśmy ratę kredytową w bankach, w których dziś można zaciągnąć kredyt na 300 tys. zł (25% wkładu własnego) z oprocentowaniem do 6%. Wytypowaliśmy trzy banki. BZ WBK (marża 0,99%, oprocentowanie 5,95%, prowizja 2,5%), Eurobank (marża 0,99%, oprocentowanie 5,96%, prowizja 0%) oraz BGŻ (marża 1%, oprocentowanie 5,98%, prowizja 1,5%). Miesięczna rata po ustanowieniu zabezpieczenia hipotecznego wynosi odpowiednio 1834 zł, 1795 zł i 1823 zł, czyli średnio 1817 zł. Kwotę tę porównaliśmy następnie z ratą kredytu w euro udzielonego na przeciętnych warunkach (oprocentowanie 4,68%, marża 3,5%, prowizja 1,5%), która wynosi 1673 zł (uwzględniono spread walutowy). Różnica między kredytem w złotych a kredytem w euro wynosi więc dla takich warunków 144 zł, co stanowi niespełna 8% raty kredytu w złotych. Wydaje się, że kwota ta może być wystarczającą rekompensatą za brak ryzyka kursowego.

W rzeczywistości różnica może być jeszcze mniejsza. Tak będzie na przykład w sytuacji, gdy do kredytu w euro bank będzie wymagał zakupu dodatkowych produktów ubezpieczeniowych. Przykładowo obowiązkowy pakiet „bezpieczna spłata” w mBanku w wariancie standard kosztuje 1,6% kwoty kredytu przez pierwsze dwa lata. Przez kolejne trzy lata miesięczna rata podnoszona jest o 4,15%. Dla obecnego oprocentowania kredytu w euro w mBanku na poziomie 4,49% (marża 3,5%) i kursów walutowych w tym banku z 20 marca miesięczna rata z ubezpieczeniem doliczonym do kwoty kredytu wynosi 1638 zł. Taka rata podniesiona o ubezpieczenie za dwa lata wzrośnie do 1706 zł. Ta kwota jest o 106 zł niższa od średniej raty atrakcyjnego kredytu w złotych.

|

Porównanie atrakcyjnego kredytu w PLN z przeciętnym kredytem w EUR |

||||

|

Bank |

Marża |

Oprocentowanie |

Prowizja |

Rata |

|

BZ WBK |

0,99% |

5,95% |

2,50% |

1 834 zł |

|

eurobank |

0,99% |

5,96% |

0% |

1 795 zł |

|

BGŻ (promocja) |

1% |

5,98% |

1,50% |

1 823 zł |

|

Średnia dla PLN |

1% |

6% |

1% |

1 817 zł |

|

Przeciętny kredyt w euro |

3,50% |

4,68% |

1,50% |

1 673 zł |

Uwaga! W przytoczonych szacunkach porównano atrakcyjny kredyt w złotych z przeciętnym kredytem w euro. Gdyby w obu przypadkach posłużyć się średnimi warunkami korzyści z kredytu w walucie europejskiej byłyby większe

Zdolność mniejsza o 43%

Za zaciągnięciem kredytu w złotych może też przemawiać zdecydowanie większa kwota finansowania, jaka można otrzymać. 3-osobowa rodzina, która osiąga dochód na poziomie 5 tys. zł netto może liczyć przeciętnie na 371 tys. zł kredytu w złotych i tylko 213 tys. zł w przypadku finansowania w euro. Niższa zdolność kredytowa w złotych to z jednej strony efekt rekomendacji nadzoru, a z drugiej polityki banków.

|

Bank |

Zdolność kredytowa* |

|||

|

Kredyt w PLN |

Kredyt w EUR |

|||

|

Alior Bank |

404 833 zł |

n/d |

||

|

Bank BGŻ 1 |

386 376 zł |

n/d |

||

|

Bank BPH |

343 000 zł |

n/d |

||

|

Bank Millennium 2 |

387 952 zł |

n/d |

||

|

Bank Pocztowy |

453 672 zł |

n/d |

||

|

BNP Paribas Bank |

335 000 zł |

n/d |

||

|

BOŚ Bank |

323 000 zł |

n/d |

||

|

BZ WBK |

313 351 zł |

208 341 zł |

||

|

Citi Handlowy |

422 000 zł |

n/d |

||

|

CreditAgricole |

338 000 zł |

n/d |

||

|

Deutsche Bank PBC |

325 000 zł |

n/d |

||

|

DnB NORD |

300 210 zł |

n/d |

||

|

eurobank |

398 000 zł |

n/d |

||

|

Getin Noble Bank |

436 358 zł |

285 784 zł |

||

|

ING Bank Śląski |

355 640 zł |

n/d |

||

|

Kredyt Bank |

327 841 zł |

n/d |

||

|

mBank |

370 900 zł |

213 740 zł |

||

|

MultiBank |

370 900 zł |

213 740 zł |

||

|

Nordea Bank |

386 600 zł |

n/d |

||

|

Pekao SA |

430 100 zł |

n/d |

||

|

PKO BP |

422 200 zł |

n/d |

||

|

Polbank EFG |

335 140 zł |

n/d |

||

|

Raiffeisen Bank |

362 000 zł |

222 000 zł |

||

|

Mediana |

370 900 zł |

213 740 zł |

||

|

Średnia |

370 786 zł |

228 721 zł |

||

|

Źródło: Banki, III 2012 r. |

||||

|

1 402 673 zł dla pracowników sektora finansowego |

||||

|

2 dla LTV w wysokości 100% – oferta dostępna pod warunkiem ubezpieczenia niskiego wkładu własnego *Założenia: 3-osobowa rodzina o łącznych dochodach 5000 zł netto (dwie osoby pracują na umowę o pracę na czas nieokreślony). Kredytobiorcy mieszkają w mieście o liczbie mieszkańców 150 tys., nie spłacają żadnych kredytów i posiadają samochód. |

||||

Źródło: Home Broker