Jeśli nie wiesz od czego zacząć, zacznij od OWU – brzmieć powinna pierwsza zasada ubezpieczających (nie tylko) nieruchomości. Całą prawdę o ubezpieczeniu kryją właśnie Ogólne Warunki Ubezpieczenia. Nie doszukamy się tam co prawda ceny produktu, ale zasad jej ustalania, zakres ochrony, praw i obowiązków każdej ze stron – już tak. OWU są udostępniane (najczęściej w plikach PDF) na internetowych stronach ubezpieczycieli; w razie trudności z ich zlokalizowaniem wystarczy osobiście lub mailowo poprosić ubezpieczyciela o udostępnienie kopii dokumentu, a ten nie ma prawa odmówić.

Owszem, Warto Uważać

Ogólne Warunki pozwalają prześwietlić nabywane ubezpieczenie. Kto, co, od czego, na jak długo i na jakich warunkach – odpowiedzi na wszystkie pytania znajdują się w tym, jak na ironię, chętnie lekceważonym przez ubezpieczających dokumencie. Opór wobec zaznajomienia się z nim to skutek przeświadczenia, że OWU jest tylko zlepkiem branżowych terminów powiązanych tak sprytnie, by klientowi przypadkiem nie udało się z niego wyciągnąć konkretnych wniosków.

Prawda – lektura Ogólnych Warunków rzadko należy do lekkich – jedne z terminów nie mówią prawie nic, inne mogą mieć aż kilka znaczeń. W odpowiedzi tak na pierwszą, jak i tę drugą niedogodność wstęp do każdego OWU ma formę słownika z najważniejszymi terminami, stosowanymi w dalszej części dokumentu. Dzięki temu ‚ubezpieczony’ oznacza zawsze taką osobę, o jakiej pisze się w słowniku, a ‚mieszkanie’ będące przedmiotem ubezpieczenia to zawsze taki lokal, jak ten ze wstępu. Zawsze – w przypadku tego konkretnego ubezpieczenia. Na potrzeby innego produktu ubezpieczyciel może bowiem przyjąć inną definicję tego samego, z pozoru oczywistego pojęcia. Te niby drobne rozbieżności w pojmowaniu fundamentalnych dla polisy pojęć są zazwyczaj języczkiem u wagi w razie trudności z wyegzekwowaniem odszkodowania za zaistniałą szkodę. Dlatego owszem, na detale w OWU warto uważać.

Kilkanaście paragrafów, dziesiątki ważnych postanowień

Wszystkie OWU są do siebie podobne w konstrukcji – pierwsza porcja informacji to parametry produktu, druga – postępowanie w razie wypadku. W ramach kompleksowych danych o produkcie ubezpieczyciel ma obowiązek zdefiniować: przedmiot i zakres ubezpieczenia, wyłączenia odpowiedzialności, warunki zawarcia polisy, obowiązki ubezpieczającego, okres ubezpieczenia i czas trwania odpowiedzialności. Do tego zasady ustalania sumy ubezpieczenia i składki, wraz z konsekwencjami jej nieopłacenia. Pojawia się też zapis na wypadek rezygnacji lub zmiany warunków ubezpieczenia.

Z kolei inne paragrafy wyjaśniają zasady działania ubezpieczenia w razie, gdy dojdzie do nieszczęśliwego wypadku – od ścieżki postępowania w razie szkody i ustalenia jej rozmiaru, przez kalkulację wysokości odszkodowania, tzw. regres ubezpieczeniowy, na przypadkach fałszywych roszczeń kończąc.

Gdy to samo oznacza co innego

Mimo licznych analogii, diabeł tkwi w szczegółach i ten sam zapis umowy może być rozumiany na wiele sposobów, co dobrze widać na przykładzie polis mieszkaniowych.

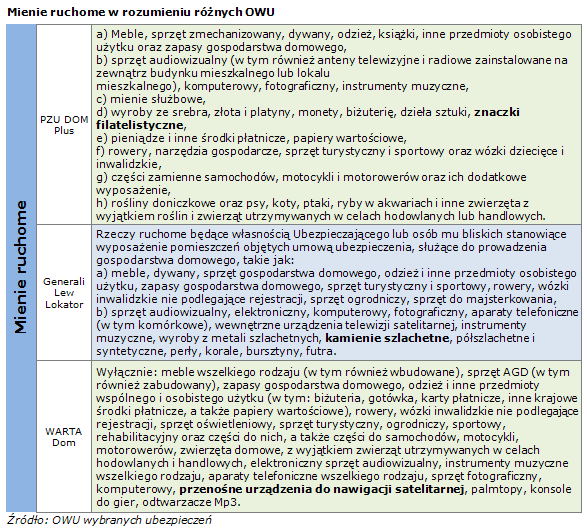

Jedną z częstszych obaw posiadaczy nieruchomości jest włamanie i kradzież wartościowych sprzętów przechowywanych w domu. Zabezpieczeniem takiego ryzyka jest ubezpieczenie tzw. mienia ruchomego. Nawet jednak posiadacze takiej polisy mogą utracić cenne nabytki, nie uzyskując później żadnej rekompensaty. Stanie się tak, jeśli w OWU pod hasłem „ruchomości domowe” nie wymieniono biżuterii, gotówki, antyków czy innych, akurat szczególnie ważnych dla ubezpieczonego przedmiotów.

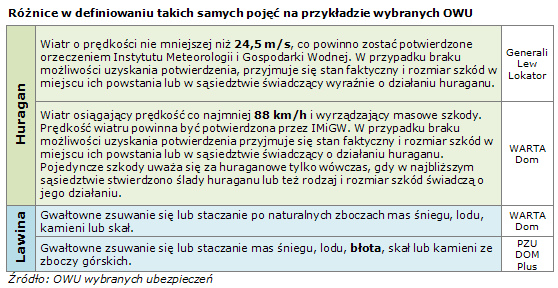

Choć prawdopodobieństwo tych zdarzeń jest niewielkie, huragan, lawina czy powódź mieszkańcom niektórych terenów zdarzyć się mogą. Na nic jednak polisa, jeśli przyczyną poniesionych strat nie będzie tak szybki wiatr czy takie obsuwające się przedmioty, jakich „wymaga” ubezpieczyciel. I znowu – drobne, z pozoru mało znaczące różnice spowodować mogą, że za inny niż w OWU charakter zdarzenia odszkodowania nie będzie.

Wystarczy odrobina pecha, by podpisanie umowy, której warunków nie doczytało, zmniejszyło szansę na odszkodowanie niemal do zera. Ani kilka polis, ani nawet cały pakiet ubezpieczeń nie pomogą, jeśli nabyta polisa nie będzie lustrzanym odbiciem potrzeb ubezpieczonego. To zrozumiałe, że interes ubezpieczyciela i jego klienta jest różny, dlatego też nie dziwi, że w nieoczywistych przypadkach każda ze stron broni swojej racji. Ostateczne rozstrzygnięcie nie będzie zależało zaś od doświadczenia, znajomości rynku czy siły przetargowej którejkolwiek ze stron, ale z warunków umowy, jakie ubezpieczony podpisał, mimo że przez nie nie przebrnął.

Malwina Wrotniak

[email protected]

Źródło: Bankier.pl