Fundusz wsparcia kredytobiorców kosztować może banki około 2-3 mld złotych rocznie – wynika z szacunków Open Finance. Koszty te paradoksalnie pewnie znowu pokryją przede wszystkim posiadacze lokat.

Parlament znowu podjął pracę nad prezydenckim projektem nowelizacji ustawy o wsparciu kredytobiorców. Chodzi o mechanizm dzięki, któremu osoby, które popadły w finansowe kłopoty mogą liczyć na pomoc w spłacie rat kredytów. Nowelizacja zakłada łatwiejszy dostęp do systemu wsparcia oraz znacznie hojniejsze wypłaty (szczegóły poniżej). Mało tego, pieniądze wpłacane przez banki, mają być wykorzystywane do konwersji kredytów walutowych na złotowe.

O co chodzi? Jeśli na przykład ktoś ma do spłacenia równowartość 400 tysięcy złotych, ale we franku szwajcarskim, to bank może zmienić ten dług na 300 czy 350 tysięcy złotych kredytu w rodzimej walucie. Umorzoną część bank ma dostać z powrotem z funduszu, na który wcześniej się złożył. Mechanizm ten ma doprowadzić do szybszego pozbycia się walutowych kredytów mieszkaniowych z systemu bankowego.

Koszty zostaną przerzucone na klientów

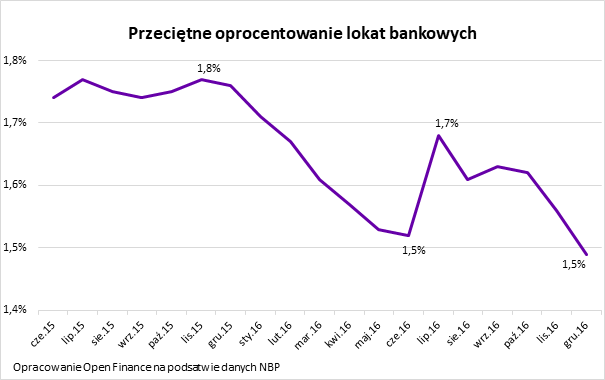

Efekt jest więc taki, że na banki może zostać nałożona dodatkowa danina tak jak 3 lata temu było to z podatkiem bankowym. Porównanie nieprzypadkowe, bo efekt nowych regulacji może być podobny. Przypomnijmy, że w 2016 roku bezpośrednio po wprowadzeniu nowej daniny banki wyraźnie obniżyły oprocentowanie lokat. I tak na przykład w listopadzie 2015 roku przeciętna bankowa lokata była oprocentowana na 1,8% w skali roku. Już w okresie prac nad podatkiem bankowym (wprowadzonym w życie w lutym 2016 r.) oprocentowanie depozytów zaczęło się obniżać. W efekcie w czerwcu za przeciętny depozyt banki płaciły tylko 1,5%. Wyraźny odpływ pieniędzy z depozytów podbił jeszcze w kolejnych kilku miesiącach przeciętne oprocentowanie depozytów, ale był to efekt krótkotrwały.

Najłatwiej obarczyć kosztami ciułaczy

Można zapytać dlaczego to deponenci dostali po kieszeni, a nie posiadacze kredytów skoro podatek naliczany jest od aktywów banku, czyli między innymi kredytów? Powód jest prosty – banki nie mogły zmienić marż milionów kredytów już udzielonych. Musiały poszukać pieniędzy na podatek gdzieś indziej. Mogły podrożeć nowo udzielane kredyty, ale tych w całej masie już spłacanych długów było relatywnie mało, a więc i efekt był skromny. Można też było podnieść opłaty i prowizje bankowe, ale też – co okazało się najprostszym rozwiązaniem – obniżyć oprocentowanie lokat.

Bieg po wyższy procent

Nowelizacja prawa proponowana przez Prezydenta może więc dać efekty zbliżone do tych sprzed ponad trzech lat. Skupmy się na kwestiach najbliższych domowym budżetom. Jeśli oprocentowanie lokat spadnie, to znowu miliardy trzymane przez Polaków w bankach zaczną stopniowo z rachunków odpływać. Jedni pieniądze po prostu wydadzą stymulując konsumpcję, a więc i dynamikę wzrostu PKB. Inni zaczną gorączkowo szukać solidniejszych zysków niż 10 – 12 złotych odsetek z rocznej lokaty założonej na tysiąc złotych. Kierunki są w miarę łatwe do przewidzenia. Jeszcze więcej osób kupi obligacje skarbowe, mieszkania na wynajem, jednostki mniej ryzykownych funduszy inwestycyjnych czy złoto.

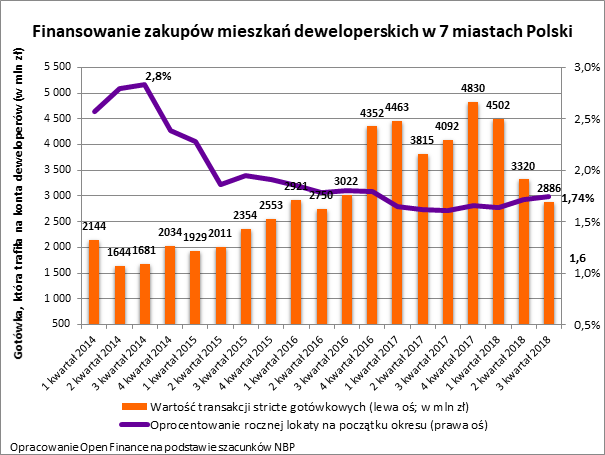

Motywacja jest oczywista – na przykład wynajem daje zarobić nawet kilka razy więcej niż przeciętny bankowy depozyt. Oczywiście tam gdzie wyższy zysk, tam też wyższe ryzyko. Dane NBP pokazują jednak, że strumień gotówki trafiającej na rynek mieszkaniowy, wraz ze spadkiem oprocentowania, wzbierał w ostatnich latach bardzo wyraźnie, a malał gdy oprocentowanie rosło.

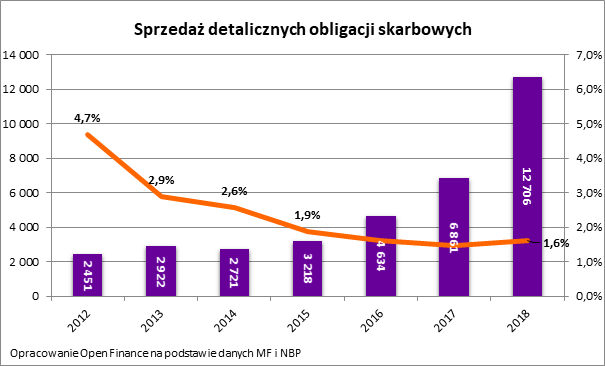

Podobnie jest z obligacjami skarbowymi, które są bezobsługowe i mniej ryzykowne niż mieszkania. Na papierach skarbowych można zarobić mniej niż na wynajmie, ale też trochę więcej niż na bankowych lokatach. Ostatnie lata potwierdzają, że popyt na detaliczne papiery skarbowe eksplodował wraz z wyraźnym pogorszeniem atrakcyjności bankowych depozytów.

Umorzenie może nie wystarczyć

W kontekście nowelizacji ustawy warto też pamiętać, że propozycja Prezydenta oznacza dla kredytobiorców zmianę ryzyka walutowego i ryzyka szwajcarskiej stopy procentowej na ryzyko rodzimej stopy procentowej. Aby dokładnie wytłumaczyć o co chodzi i jakie konkretnie mogą być tych mechanizmów konsekwencje, musimy wejść w buty kredytobiorcy.

Przyjmijmy że przez kolejne 15 lat muszę oddać do banku 400 tysięcy złotych kredytu mieszkaniowego, ale we franku szwajcarskim. Dziś moja rata wynosi 2,3 tys. złotych, bo oprocentowanie długu wynosi przeciętnie tylko około 0,5%. Gdybym taki sam dług spłacał w rodzimej walucie, to moja rata wyniosłaby około 3 tys. zł miesięcznie. Powód jest prosty – oprocentowanie nowo udzielanych kredytów złotowych wynosi dziś około 4,4%. Bank musiałby więc umorzyć ponad 90 tys. zł, aby rata kredytu złotowego była na poziomie dotychczasowej raty w helweckiej walucie. Ale uwaga! konwersja kredytu na złote też nie jest dla frankowiczów rozwiązaniem idealnym – szczególnie dziś, gdy stopy procentowe są w Polsce na rekordowo niskim poziomie. Ich nieuchronny wzrost oznaczać będzie przecież także wzrost miesięcznej raty.

Co zakłada prezydencka nowelizacja?

Projekt nowelizacji ułatwia dostęp do pieniędzy z Funduszu Wsparcia Kredytobiorców. Oryginalnie wpisano w ustawę dość restrykcyjne warunki, które trzeba spełnić, aby otrzymać pieniądze. Dziś kredyt musi pochłaniać ponad 60% miesięcznych dochodów. Gdyby tego było mało, to zarobki po potrąceniu rat nie mogą w 2019 roku przekraczać 529 złotych na osobę (w przypadku singli 701 złotych). Do tego kredytobiorca nie może mieć innych nieruchomości mieszkalnych, ani być najemcą. Dopiero wtedy można się ubiegać o nieoprocentowane wsparcie w kwocie 1500 złotych wypłacanych przez 18 miesięcy. Pieniądze te trzeba potem zwrócić. Po dwóch latach karencji ma się na to 8 lat.

Prezydent proponuje liberalizację tych zasad. Wystarczyć ma więc, aby rata pochłaniała ponad połowę dochodów, a budżet domowy po potrąceniu rat ma opiewać na nie więcej niż 1058 zł miesięcznie na głowę w rodzinach i 1402 zł w przypadku singli. Wzrosnąć ma też kwota wsparcia – do 2 tys. złotych otrzymywanych przez 3 lata. Spłatę trzeba podjąć dopiero po dwóch latach od ostatniej wypłaty wsparcia. Potem na zwrot pieniędzy jest 12 lat. Terminowo regulując zobowiązania można liczyć na umorzenie pożyczki po wpłaceniu setnej raty.

Całkowicie nowym narzędziem ma być pożyczka w kwocie 72 tys. złotych, którą można wykorzystać przy spłacie kredytu w momencie sprzedaży nieruchomości. Chodzi oczywiście o sytuacje, w których przy sprzedaży lokalu okazuje się, że wartość mieszkania jest niższa niż wartość zabezpieczenia. Z wpłat na fundusz konwersji mają być zwolnione banki w postępowaniu naprawczym. Ustawa ma wejść w życie już 1 lipca 2019 roku.

Bartosz Turek, analityk Open Finance