Sprzedaż skarbowych obligacji detalicznych w czerwcu sięgnęła 340,5 mln zł. Od początku roku Polacy kupili papiery o łącznej wartości niemal 2,1 mld zł.

W czerwcu Ministerstwo Finansów sprzedało inwestorom indywidualnym ponad 3,4 mln szt. obligacji o nominale 100 zł. Popyt był o 3 proc. mniejszy niż w maju br. i o 4 proc. wyższy niż w czerwcu roku ubiegłego. 56 proc. całej sprzedaży stanowiły „dwulatki” o stałym oprocentowaniu, 25 proc. – „dziesięciolatki” dla osób ceniących sobie długi horyzont oszczędzania. Od początku tego roku nabywców znalazły papiery o wartości 2,09 mld zł.

Zdaniem ekspertów, stabilne zainteresowanie papierami rządowymi wynika z dwóch czynników: bezpieczeństwa i konkurencyjnego oprocentowania. Czerwiec pokazał ponadto, że spadek zainteresowania majową serią obligacji trzyletnich (była oferowana drugi miesiąc), uzupełniony został zwiększającą się liczbą chętnych na „czterolatki” i „dziesięciolatki”.

Zdaniem Ministerstwa Finansów, rosnący popyt na papiery o dłuższym terminie wykupu to dowód na to, że Polacy chcą inwestować długoterminowo. – Mechanizm indeksacji stosowany przy obligacjach dziesięcioletnich pozwala zabezpieczyć przed utratą wartości oszczędności, co przekłada się na bezpieczeństwo inwestycji. Dodatkowo oprocentowanie tych papierów jest atrakcyjne w porównaniu z ofertą z rynku komercyjnego – zauważa Anna Suszyńska, Zastępca Dyrektora Departamentu Długu Publicznego w Ministerstwie Finansów.

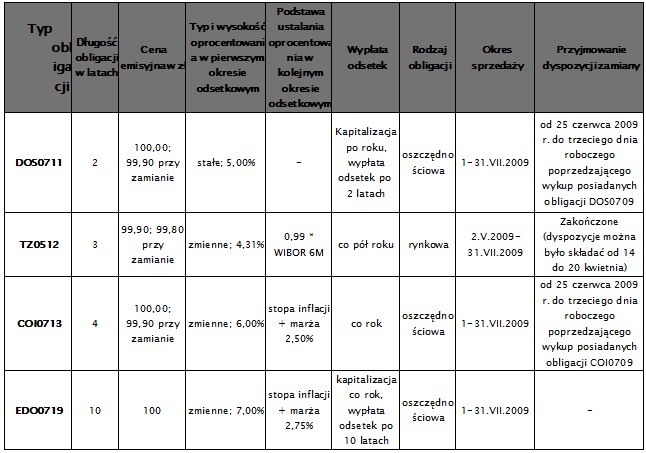

W czerwcu Ministerstwo Finansów oferowało inwestorom indywidualnym cztery rodzaje obligacji skarbowych: dwuletnie DOS0611, trzyletnie TZ0512, czteroletnie COI0613 oraz dziesięcioletnie EDO0619. Sprzedaż była prowadzona za pośrednictwem placówek PKO Banku Polskiego, przez telefon oraz przez Internet.

„Dwulatki” szczególnie popularne wśród kobiet

Kolejny już raz najbardziej popularnym instrumentem okazały się „dwulatki” o stałym oprocentowaniu. W czerwcu popyt na te papiery sięgnął 190,9 mln zł wobec 200,4 mln zł w maju. Odsetki dla posiadaczy serii DOSO611 wynoszą 5,5 proc. w skali roku. Po roku następuje ich kapitalizacja. To oznacza, że nabywca jednej „dwulatki” może niezależnie od przyszłej sytuacji rynkowej liczyć na zysk w wysokości 11,30 zł po zakończeniu 24-miesięcznego okresu oszczędzania, niezależnie od zmieniającej się sytuacji makroekonomicznej. – Tak prosta formuła cieszy się dużym powodzeniem. Inwestorzy wysoko cenią przewidywalność przyszłych zysków

z odsetek – mówi Małgorzata Jabłońska, dyrektor sprzedaży Domu Maklerskiego PKO BP.

Według danych Domu Maklerskiego PKO BP, papiery dwuletnie kupiło w czerwcu około 7,5 tys. osób – wobec 8,4 tys. w maju. Niemal 34 proc. popytu zgłosiły osoby, które miały już rządowe obligacje i skorzystały z opcji zamiany zapadających papierów na nowe. Taka operacja pozwala zapłacić za każdą nową obligację o 10 groszy mniej niż stanowi cena emisyjna. Typowy inwestor nabył przeciętnie około 500 sztuk „dwulatek”, choć spora część nabywców poprzestała na zleceniach opiewających na 50 i mniej papierów.

Statystyki czerwcowej sprzedaży „dwulatek” pokazują, że papiery te cieszą się szczególnym zainteresowaniem wśród kobiet. Kupiły one obligacje dwuletnie za 92,6 mln zł, co stanowiło

aż 66 proc. wartości łącznych zakupów. W przypadku innych papierów wyraźna większość nabywców to mężczyźni. W czerwcu – podobnie jak w poprzednich miesiącach – najwięcej papierów dwuletnich (26,3 proc.) trafiło do mieszkańców województwa mazowieckiego.

Drugi miesiąc sprzedaży papierów majowej serii TZ0512

Czerwiec był drugim miesiącem sprzedaży „trzylatek” serii TZ0512, oprocentowanych 4,31 proc. w skali rocznej przez pierwsze pół roku oszczędzania (oferowane będą jeszcze w lipcu). Po upływie sześciu miesięcy kupon papierów wyznaczany będzie na bazie rynkowej stopy międzybankowej WIBOR 6M.

Sprzedaż papierów z nowej oferty sięgnęła 2,2 mln zł, wobec 31,2 mln zł w maju. – Taki spadek zainteresowania jest typowy dla kolejnych miesięcy sprzedaży tej samej serii. Potwierdza on, że zwykle najwięcej nabywców pojawia się na początku oferowania nowej emisji. Są to zarówno osoby, które decydują się na opcję zamiany, jak i nowi kupujący, których przyciąga proponowane przez resort oprocentowanie – wyjaśnia Małgorzata Jabłońska, dyrektor sprzedaży Domu Maklerskiego PKO BP. Dla porównania w lutym, kiedy oferowano pierwszy raz papiery poprzedniej serii – TZ0212, oprocentowanie 5,19 proc. w skali roku w pierwszym okresie oszczędzania, popyt sięgnął 55,9 mln zł.

Obligacje trzyletnie, jako jedyne ze wszystkich typów papierów skarbowych, oferowanych inwestorom detalicznym, mają charakter rynkowy. Oznacza to, że można nimi obracać na rynku wtórnym (na GPW i MTS-CeTO).

Rośnie popyt na papiery indeksowane poziomem inflacji COI0613

Sprzedaż obligacji czteroletnich COI0613 osiągnęła w czerwcu wartość 61 mln zł i była wyższa, niż popyt w maju (51,7 mln zł). „Czterolatki” są indeksowane inflacją i przynoszą odsetki co roku. Oprocentowanie w kolejnych latach uzależnione jest od poziomu inflacji. – Konstrukcja obligacji, która zakłada wypłatę odsetek uwzględniających inflację plus marżę 2,5 proc. pozwala zabezpieczyć się przed wzrostem cen i przed jego następstwami, czyli spadkiem realnego zysku z oszczędzania – tłumaczy Aneta Kopera, naczelnik Wydziału Rynku Instrumentów Detalicznych w Departamencie Długu Publicznego w Ministerstwie Finansów.

Eksperci przypominają, że papiery czteroletnie cieszą się największą popularnością w okresach szybszego wzrostu cen. Tak było w 2008 r., kiedy sprzedaż „czterolatek” sięgnęła rekordowego poziomu 791,3 mln zł. W tym roku jest to już 274,2 mln zł.– Warto jednak pamiętać, że proponowany przez nas instrument pozwala zabezpieczyć oszczędności przed utratą wartości na kilka lat, a nie tylko na kilka miesięcy – podkreśla Aneta Kopera z MF.

Długoletnie inwestowanie coraz ciekawszą alternatywą

Na drugim miejscu pod względem zainteresowania uplasowały się w czerwcu papiery dziesięcioletnie (serii EDO0619). Wartość sprzedanych obligacji wyniosła w sumie 86,2 mln zł, co oznacza wyraźny wzrost w stosunku do maja (wtedy nabywców znalazły papiery za 68,7 mln zł). Od początku roku popyt przekroczył już 423,6 mln zł.

„Dziesięciolatki” są najwyżej oprocentowanym instrumentem z całej oferty Ministerstwa Finansów. W ten sposób resort finansów premiuje długi okres oszczędzania Kupon papierów oferowanych w czerwcu wynosił 7 proc. w pierwszym roku oszczędzania.

Zwiększone zainteresowanie tymi papierami eksperci obserwują od dłuższego czasu. Zdaniem ekspertów, to wynik braku podobnego produktu komercyjnego, jak i coraz większa skłonność Polaków do odkładania pieniędzy na przyszłość. – Kryzys na rynkach ograniczył możliwości inwestycyjne. W takiej sytuacji wiele osób decyduje się zakupić bezpieczne papiery, tym bardziej, że wycofać się z takiej inwestycji jest bardzo łatwo – komentuje Anna Suszyńska z Ministerstwa Finansów.

Wycofanie się z inwestycji w obligacje skarbowe jest możliwe prawie w każdym momencie. Wtedy kwota należnych odsetek pomniejszana jest o 1 zł od każdej sztuki posiadanej obligacji (taki sam mechanizm przewidziano w przypadku papierów dwu- i czteroletnich).

Odsetki, jakie przynoszą papiery dziesięcioletnie, są co rok kapitalizowane, co dodatkowo zwiększa ich zyskowność. Wypłata odsetek odbywa się wraz z wykupem po 10 latach. Oprocentowanie zmienia się co rok i zależy od stopy inflacji, powiększonej o marżę 2,75 proc.

„Dziesięciolatki” można nabywać również w ramach Indywidualnego Konta Emerytalnego i korzystać dzięki temu z przysługującej ulgi podatkowej. W 2009 r. limit wynosi już 9579 zł. To oznacza, że w tym roku można kupić 95 obligacji EDO, które – jeżeli spełnimy warunki określone w Ustawie o IKE – będą zwolnione z podatku od odsetek. – Oferta „dziesięciolatek” jest interesująca dla osób, które odkładają na emeryturę lub na przyszłe potrzeby swoich dzieci- mówi Aneta Kopera z MF.

Kto kupuje rządowe papiery?

Z danych sprzedażowych wynika, że obligacje detaliczne wybierają głównie osoby starsze. W większości transakcje dokonywane są w punktach sprzedaży obligacji, choć coraz więcej zleceń zawieranych jest poprzez Internet.

Struktura sprzedaży obligacji detalicznych w czerwcu 2009 r. w zależności od wieku kupujących

Oferta w lipcu– premiowane „dziesięciolatki”

Przez cały lipiec Ministerstwo Finansów oferuje inwestorom indywidualnym papiery o obniżonym oprocentowaniu w porównaniu do maja Wyjątkiem są papiery dziesięcioletnie – które zachowały wysoki kupon 7 proc. Przedstawiciele resortu oceniają, że skarbowe papiery będą w dalszym ciągu znajdować nabywców. – Obniżenie oprocentowania wynikało m.in. z cięcia stóp przez Radę Polityki Pieniężnej. Od kilku miesięcy staraliśmy się utrzymać wysokie odsetki, mimo zmieniającej się sytuacji rynkowej. Dlatego sądzimy, że Polacy w dalszym ciągu będą zainteresowani najbardziej bezpieczną formą oszczędzania. Cięcie stóp wpłynęło bowiem również na oprocentowanie lokat bankowych – mówi Anna Suszyńska, zastępca dyrektora Departamentu Długu Publicznego w Ministerstwie Finansów.

Źródło: Ministerstwo Finansów