Gdy cena złota bije historyczne rekordy, wielu zastanawia się, czy warto je teraz kupić. A o co w ogóle chodzi z tym złotem i dlaczego ono tak rośnie? Czy to kolejna bańka spekulacyjna, czy też symptom końca ery papierowego pieniądza? Czym w ogóle jest złoto?

Na początku wyjaśnijmy sobie, czym złoto nie jest. Więc przede wszystkim nie jest to cudowny wehikuł inwestycyjny, który pozwoli Ci zarabiać po kilkanaście procent rocznie i to niezależnie od koniunktury gospodarczej (choć w istocie tak było przez kilka ostatnich lat). Nie prawdą jest też, że ceny złota będą poruszać się cały czas w górę i że nigdy nie spadną. Inwestycja w złoto jak każda inna wiąże się z ryzykiem i często z dużą zmiennością stóp zwrotu. Złoto jest inwestycją dla cierpliwych. Jeśli Twój horyzont inwestycyjny z tych czy innych powodów ogranicza się do jednego roku, to od metali szlachetnych powinieneś trzymać się z daleka. Jeśli więc patrzysz na złoto jako okazję inwestycyjną, na której można zarobić jak na debiucie PZU, to złoto nie jest dla Ciebie.

Czym jest złoto

Złoto jest uniwersalnym pieniądzem. Przez tysiące lat w niemal każdym zakątku Ziemi było i często nadal jest akceptowane jako zapłata za towary i usługi. Ponadto znajduje się poza kontrolą rządów i banków centralnych. Stanowi zatem jedyną walutę, której władze nie mogą zdewaluować lub pozbawić siły nabywczej poprzez inflację. Złoto jest więc bezpiecznym środkiem gromadzenia i przechowywania majątku nawet w bardzo długim okresie czasu. Znajduje się ono poza jurysdykcją rządów, które łatwo mogą Cię pozbawić nieruchomości czy oszczędności złożonych na bankowych lokatach. A złoto możesz w każdej chwili zabrać ze sobą i dysponować nim według własnego uznania.

Złoto ma tą ciekawą właściwość, że w długim terminie charakteryzuje się mniej więcej stałą siłą nabywczą. Jest to cecha nieosiągalna dla jakiejkolwiek papierowej waluty. Dzieje się tak, ponieważ banki komercyjne za przyzwoleniem (lub nawet namową) władz monetarnych co roku zwiększają podaż papierowego pieniądza o kilkanaście lub kilkadziesiąt procent. Tymczasem podaż złota może wzrosnąć tyko poprzez wykopanie go spod ziemi. Roczne wydobycie od wielu lat nie przekracza 2,5 tysiąca ton. A ponieważ złoto praktycznie się nie zużywa, to niemal cały kruszec pozyskany od początku dziejów cywilizacji nadal znajduje się w obrocie. Szacunki historyków mówią, że ludzkość dysponuje ok. 150 tysiącami ton złota, z czego jedna trzecia (podobno) zalega w skarbcach banków centralnych. Oznacza to, że podaż złota przyrasta w tempie 1,7% rocznie. Nie ma waluty, która w naprawdę długim okresie mogłaby się poszczycić tak stałą i niską inflacją.

Z powodu wyjątkowej trwałości, unikalnych właściwości fizycznych i chemicznych ludzie od wieków wybierali złoto jako podstawową formę pieniądza. Ta właściwość do dziś pozostaje aktualna i tłumaczy, dlaczego żółty metal zyskuje na wartości w ekstremalnych sytuacjach. Wojny, katastrofy naturalne, depresje gospodarcze czy kryzysy finansowe prowadziły do wzrostu cen złota, podczas gdy notowania innych aktywów finansowych mocno spadały. Dlatego złoty kruszec stanowi najlepszą polisę ubezpieczeniową na wypadek zaistnienia zdarzeń, których nikt sobie nie życzy. W ten sposób złoto stabilizuje wartość portfela inwestycyjnego w turbulentnych czasach. Teraz dodatkowego znaczenia nabiera fakt, iż fizyczne złoto pozostające pod naszą bezpośrednią kontrolą jest jedynym instrumentem finansowym pozbawionym ryzyka kredytowego. W przeciwieństwie do emitentów akcji, kwitów depozytowych czy obligacji, złoto nigdy nie bankrutuje . Z tych wszystkich powodów wielu ekspertów radzi, aby 10-20% oszczędności trzymać w złocie. A ponieważ czasy robią się coraz bardziej niepewne, rozsądne wydaje się zwiększenie tej proporcji do 20-30%.

Dlaczego ludzie kupują złoto

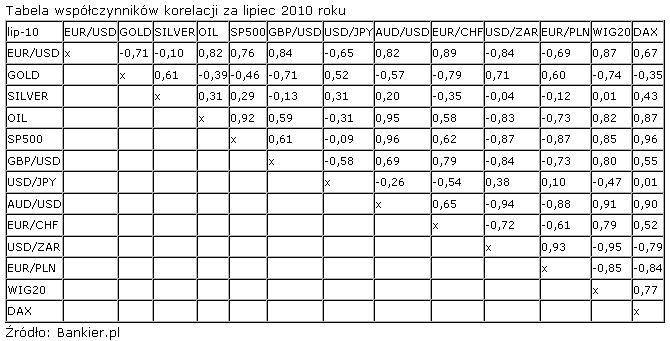

W codziennym szumie informacyjnym dochodzącym z mediów i rynków finansowych pojawia się mnóstwo motywów, z powodu których ceny złota miałyby rosnąć. Co więc mówią inwestorzy kupujący złoto? 1) to ochrona przed inflacją. A zwłaszcza widmem hiperinflacji, jakie od dwóch lat czai się tuż za horyzontem na skutek desperackich działań największych banków centralnych. Amerykańska Rezerwa Federalna, Bank Anglii, Europejski Bank Centralny oraz Bank Japonii na potęgę korzystają z pras drukarskich, bez opamiętania zwiększając podaż pieniądza, aby uratować bankrutujący system bankowy. Szybko rosnąca podaż papierowego pieniądza niemającego pokrycia w realnie istniejących dobrach sprawia, że świat finansów boi się inflacji w jej najbardziej okrutnej formie – gwałtownej hiperinflacji. 2) to ochrona przed deflacją. To paradoks, ale profesjonalni inwestorzy powołują się na oba te argumenty. Czasem nawet równocześnie. Współczesny pieniądz jest pieniądzem bankowym opartym o zaufanie do państwa i jego systemu finansowego. W momencie gdy wiara w pieniądz zniknie, ludzie wypłacą z banków oszczędności, wywołując krach całego systemu. Zaniknie wówczas podaż kredytu, co będzie oznaczało dramatyczny spadek cen dóbr oraz aktywów finansowych. Jedyną wartość będzie miał wówczas prawdziwy pieniądz: czyli złoto i inne metale szlachetne. 3) to zabezpieczenie przed krachem lub bessą na rynkach akcji. Historyczne zależności mówią, że cena złota jest bardzo słabo skorelowana z giełdowymi indeksami, przez co żółty metal staje się elementem stabilizującym portfel inwestycyjny poprzez jego lepszą dywersyfikację. To argument podzielany zwłaszcza przez zarządzających funduszami hedgingowymi. 4) to ucieczka od walut systematycznie tracących swą siłę nabywczą. Kupno złota jest też sposobem na zabezpieczenie kapitału przed skutkami bankructwa emitenta obligacji. W tym aspekcie coraz częściej mówi się o ryzyku niewypłacalności całych państw. Nieprzypadkowo w Europie popyt na złote sztabki i monety bił wszelkie rekordy na początku maja, gdy na progu bankructwa stanęła Grecja.

Te wszystkie motywy są zapewne prawdziwe. Choć nie znamy przyszłości, to scenariusze kreślone przez zwolenników złota są całkowicie realne i nie należy ich lekceważyć, nawet gdy wydają się skrajnie nieprawdopodobne. Trzeba też z pewnym dystansem podchodzić do rynkowych komentarzy, w których cały czas zmieniają się domniemane powody stojące za zwyżkującym złotem. Najpierw mówiono, że złoto zyskuje z powodu drożejącej ropy, później że winny jest słabnący dolar. A teraz żółty metal nabiera wartości pomimo spadku cen ropy i równocześnie z aprecjacją dolara. Należy więc pamiętać, że rynkowe korelacje nie są wieczne, a czynniki stojące za coraz droższym złotem mają znacznie głębiej zakopane fundamenty.

Czy złoto jest drogie?

Ekonomiści od zawsze mieli kłopot z cenami. Cena określa wzajemny stosunek wymiany pomiędzy dwoma dobrami. Jest więc tyle cen, ile jest par dóbr. Problem w tym, że dla własnej wygody ludzie szukali dobra, przy pomocy którego można by wyrazić ceny wszystkich innych dóbr. Wymyślono, że takie dobro będziemy nazywać pieniądzem. Przez wieki pieniądzem było złoto lub srebro. Tak było aż do XX wieku, gdy ludzie przyzwyczaili się do stosowania papierowych banknotów, które z czasem przestały mieć pokrycie w złocie i zaczęły żyć własnym życiem. Od tego czasu mamy problem. Bo przyzwyczailiśmy się, aby wszystkie ceny mierzyć w dolarach, funtach czy złotych. W ten oto sposób mówimy, że złoto jest rekordowo drogie, bo trzeba za nie zapłacić tak dużą ilość dolarów, funtów czy złotych jak jeszcze nigdy wcześniej. Ale równie dobrze możemy powiedzieć, że to dolar jest rekordowo słaby, bo kupuje pięciokrotnie mniej złota niż jeszcze 10 lat temu. Na początku tysiąclecia za uncję złota można było kupić 11,5 baryłki ropy naftowej. Teraz taka sama ilość kruszcu jest warta 15,9 baryłki czarnego surowca. W tym samym czasie siła nabywcza stu dolarów spadła z czterech do 1,3 baryłki. Co więc potaniało, a co podrożało?

Jednym ze sposobów rozwiązania problemu faktycznej wysokości cen złota jest porównanie notowań tego szlachetnego metalu z rynkiem akcji. Najczęściej spotykanym wskaźnikiem jest relacja pomiędzy średnią przemysłową Dow Jonesa a nominalną ceną uncji złota. Aż do Wielkiego Kryzysu akcje dość systematycznie zyskiwały na wartości względem złota. W szczycie ówczesnej hossy, aby kupić akcje 30 największych amerykańskich spółek, trzeba było wydać niemal 20 uncji złota. Po krachu z roku 1929 i następującej po niej depresji wartość akcji spadła do zaledwie dwóch uncji złota. Po II Wojnie Światowej rozpoczęła się wieloletnia hossa na rynkach akcji, która doprowadziła DJIA do poziomu ok. 28 uncji na początku lat 70. Kryzysy naftowe, kolejne recesje oraz galopująca inflacja w Stanach Zjednoczonych wywołały do wieloletnią bessę, której towarzyszyła eksplozja uwolnionych cen złota. W efekcie w roku 1981 na początku prezydentury Reagana całą średnią przemysłową można było kupić za zaledwie jedną uncję złota. To był moment przełomowy zwiastujący rozpoczęcie 20-letniej hossy na rynkach kapitałowych połączonej z kilkukrotnym spadkiem cen złota. W rezultacie w szczycie bańki internetowej Dow Jonesa wyceniano na blisko 40 uncji złota.

Źródło: sharelynx.com

Obecnie (wg. stanu na 17.czerwca) indeks Dow Jonesa wyceniany jest na 8,39 uncji złota. To poniżej historycznej średniej wynoszącej ok. 9 uncji, ale zarazem wciąż znacznie powyżej minimów z roku 1981 i 1933. Złoto nie jest więc już tak atrakcyjną inwestycją, jaką było 10 lat temu, ale moim zdaniem wciąż ma potencjał do aprecjacji względem akcji. W tym sensie zakup złota jest zakładem o to, że za kilka lat za uncję złota kupimy więcej akcji niż obecnie. Zakładamy tu, że trwająca od 10 lat bessa na amerykańskim rynku akcji jeszcze się przedłuży. Taki scenariusz zrealizuje się w wypadku wtórnej recesji w USA, pęknięcia bańki spekulacyjnej na chińskim rynku nieruchomości czy też ogłoszenia faktycznej niewypłacalności przez przynajmniej jedno z dużych państw rozwiniętych.

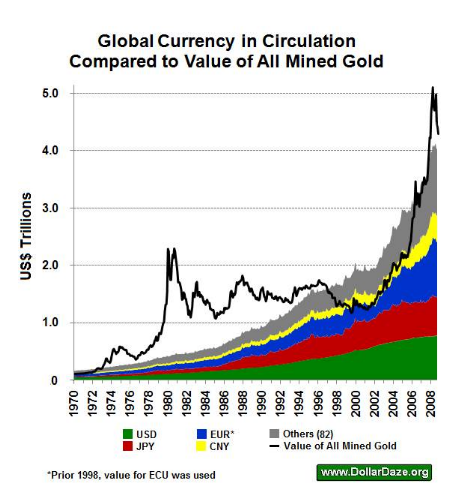

Inną miarą realnej wartości złota jest porównanie jego „kapitalizacji” do globalnej podaży papierowego pieniądza. Poniższy wykres pokazuje, jak rynkowa wartość całego wydobytego złota podążała za przyrostem bazy monetarnej w przeszło 80 największych krajach świata. Złoto zaczęło być wyraźnie przewartościowane w końcówce lat 70. XX wieku, gdy warunki rynkowe i geopolityczne były mocno niesprzyjające. Dwucyfrowa inflacja w USA, kolejne kryzys naftowe i recesje, inwazja ZSRR na Afganistan oraz realne widmo nuklearnej hekatomby skłaniały do bezpiecznych inwestycji. Na przeciwległy biegunie znaleźliśmy się w roku 2000, gdy wieszczono „koniec historii”. Boom internetowy, hegemonia gospodarcza i militarna Stanów Zjednoczonych oraz tania ropa doprowadziły do wybujałego wybuchu inwestycyjnego entuzjazmu. Teraz, po dekadzie hossy na rynku złota, żółty metal może wyglądać na lekko przewartościowany. Tyle że słabnąca podaż kruszcu chyba nie ma szans nadgonić galopującej podaży pieniądza kreowanego przez Rezerwę Federalną czy Europejski Bank Centralny. Warto przy tym odnotować, że baza monetarna nie spadnie, dopóki ludność nie zacznie niszczyć papierowych banknotów. To stanowi twarde wsparcie dla wyrażonego w dolarach kursu złota.

W mojej ocenie złoto pozostaje nie tyle atrakcyjną inwestycja, co raczej wyborem ostatniej szansy w coraz bardziej niebezpiecznym i niespokojnym świecie. Kupno złotej sztabki czy monety nie jest posunięciem gwarantującym ponadprzeciętne zyski. Jest to po prostu decyzja zabezpieczająca nasz cenny kapitał. To polisa ubezpieczeniowa, którą warto mieć, aczkolwiek nie może ona przysłaniać potencjalnych okazji inwestycyjnych, na których można będzie zarobić nawet w nieprzychylnych okolicznościach polityczno-gospodarczych.

Krzysztof Kolany

Analityk Bankier.pl

Źródło: Bankier.pl