Po tym jak FED zapowiedział, że wyda kolejne 600 mld USD na skup obligacji, słowo inflacja zaczęło być odmieniane przez wszystkie przypadki. I chociaż wzrost cen przeważnie rodzi złe skojarzenia, to jednak dla aktywnego inwestora, nie musi mieć negatywnego wydźwięku.

W typowym cyklu koniunkturalnym wzrost inflacji następuje z opóźnieniem do wzrostu dynamiki PKB i zazwyczaj jest to jeden z sygnałów, że gospodarka przeszła z fazy ożywienia do fazy ekspansji. Z ostatnich danych makroekonomicznych oraz z opinii polskich i zagranicznych zarządzających wynika, że wzrost inflacji to już rzeczywisty scenariusz. Potwierdzają to dane z naszego podwórka, gdzie mamy spory skok inflacji – według GUS w sierpniu wyniosła ona 2,0% r/r, a już w październiku 2,8% r/r. Większość ekonomistów zakłada kontynuację wzrostu inflacji również w przyszłym roku, choć zgodnie z niektórymi opiniami już w drugiej jego części możliwa jest stabilizacja. Pozostaje wiec pytanie, co dla aktywnego inwestora oznacza oczekiwany wzrost inflacji i czy jest jakiś sposób aby ją wykorzystać?

W teorii odpowiedź wydaje się prosta. Po tym jak inflacja osiąga swoje minimum, interesującą klasą aktywów stają się surowce. Rozwijająca się gospodarka potrzebuje coraz więcej surowców, a to one są jednym z głównych czynników napędzających wzrost inflacji. Jednocześnie maleje atrakcyjność obligacji o stałym oprocentowaniu. Jednak inwestowanie w surowce poprzez fundusze inwestycyjne wcale nie jest zbyt modne. Po pierwsze tylko niektóre TFI mają produkty powiązane z surowcami. Po drugie oferta funduszy surowcowych jest mała. Nie zapominajmy również o utrzymującej się awersji do ryzyka oraz o tym, że w wielu przypadkach są to produkty bez historii.

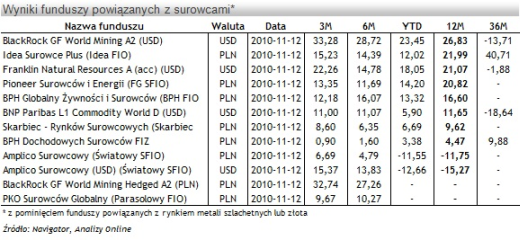

Wyłączając fundusze powiązane z metalami szlachetnymi (np. fundusze złota), które również utożsamiane są z rynkiem surowców, do naszej dyspozycji pozostaje 10 produktów. Pierwszą grupę stanowią fundusze, które w surowce głównie lokują za pośrednictwem funduszy ETF. Zaliczyć do nich można np. fundusz Skarbiec – Rynków Surowcowych (Skarbiec FIO) czy też fundusz BPH Globalny Żywności i Surowców (BPH FIO Parasolowy). Pierwszy może pośrednio inwestować zarówno w metale szlachetne takie jak złoto, soft commodities i surowce przemysłowe. Drugi więcej środków inwestuje na rynku surowców żywnościowych. W obu przypadkach ekspozycja na dany segment surowców leży w gestii zarządzającego.

Kolejną kategorią są fundusze inwestujące w spółki o charakterze surowcowym, co oznacza, że zarządzający inwestują zazwyczaj w spółki wydobywcze, paliwowe ale również energetyczne. Tym samym ekspozycja na rynku surowców ma charakter pośredni, co jak wiadomo nie oznacza, że fundusz zachowa się tak samo jak surowce, z którym powiązane są wchodzące w skład jego portfela podmioty. Do głównych przedstawicieli tej kategorii produktów należą np. BlackRock World Mining, Franklin Natural Resources, czy ostatnio również fundusz Idea Surowce Plus (rok temu inwestował głownie w ETFy, a obecnie większość jego portfela stanowią spółki).

Obok obu wspomnianych grup istnieje także kilka funduszy, takich jak Pioneer Surowców i Energii (FG SFIO) oraz Amplico Surowcowy (Światowy SFIO), które inwestują w inne fundusze surowcowe. W pierwszym przypadku są to fundusze z tej samej grupy kapitałowej, a w drugim produkty spoza grupy.

Jedną z alternatyw dla funduszy surowcowych są produkty skupiające się na akcjach spółek z Ameryki Łacińskiej oraz Rosji, gdyż tamtejsze gospodarki są w dużym stopniu uzależnione od koniunktury na rynku surowców.

Jak widać podstawowym problem przy doborze funduszu o charakterze surowcowym jest mnogość różnych podejść inwestycyjnych. Jednocześnie nie warto przesadnej wagi przywiązywać do tego czy dany fundusz inwestuje w surowce poprzez kontrakty, czy ETFy. Dużo praktyczniejsza wydaje się wiedza, jak dany fundusz podchodzi do ryzyka walutowego. Jego znaczenie świetnie obrazuje zachowanie dwóch typów jednostek w funduszu BlackRock World Mining. Przykładowo w okresie 3 ostatnich miesięcy jednostka z zabezpieczonym ryzykiem kursowym w PLN wykazała zbieżną stopę zwrotu z jednostką w USD tj. ok. +33%. Jednak stopa zwrotu wyrażona w złotych z jednostki denominowanej w USD po uwzględnieniu różnic kursowych jest o 10 pkt proc niższa od stopy zwrotu jednostki z zabezpieczonym ryzykiem kursowym (PLN hedged). Powodem jest oczywiście 8% osłabienie dolara w stosunku do złotówki. Trzeba wiec pamiętać, że surowce, np. takie jak ropa, są odwrotnie skorelowane z dolarem, w których z reguły podawana jest ich wycena. W przypadku wzrostu cen surowców zabezpieczenie ryzyka kursowego, albo na poziomie portfela funduszu (zależne od decyzji zarządzających) albo jednostki (decyzja inwestora), powinno być opłacalne.

Pomimo korzyści, jakie fundusze surowcowe mogą przynieść w inflacyjnej fazie cyklu koniunkturalnego nie możemy zapominać, że związane z nimi ryzyko jest niejednokrotnie wyższe od najbardziej ryzykownych funduszy akcji. Ku przestrodze warto sprawdzić jak fundusze surowcowe zachowywały się od maja do października 2008 roku. Z tego względu inwestycje w funduszach surowcowych nie powinny być utożsamiane z bezpieczną formą lokowania kapitału, ale mogą być traktowane jako alternatywa dla funduszy akcji. Pamiętajmy również, że zgodnie z teorią alokacji aktywów w cyklu koniunkturalnym, czas na surowce nie będzie trwał wiecznie. Faza surowców rozpoczyna się bowiem wraz z minimum inflacji, co wydaje się miało już miejsce kilka miesięcy temu, i kończy się między maksimum dynamiki PKB a szczytem inflacji.

Źródło: Analizy Online