Z miesiąca na miesiąc rośnie grono firm z branży fintech wycenianych na co najmniej 1 mld dolarów. Tak zwane „jednorożce” mają za sobą zwykle zaledwie kilka lat działalności i mogą pochwalić się niezwykle dynamicznym tempem wzrostu.

Inwestorzy, w tym wyspecjalizowane fundusze venture capital, gotowi są wnosić olbrzymi kapitał w zamian za niewielkie udziały w obiecujących przedsięwzięciach. To „pompuje” rynkową wycenę biznesów, czasem do zastanawiających rozmiarów. Przykładem może być powstała w 2013 r. platforma Robinhood, umożliwiająca handel papierami wartościowymi bez ponoszenia opłat i wyceniana na ponad 5,5 mld dolarów. Królem fintechowych jednorożców jest jednak Ant Financial wart (przed planowanym wkrótce IPO) około 150 mld dolarów.

Na liście 34 fintechowych jednorożców skompilowanej w czerwcu 2018 r. na podstawie bazy danych CrunchBase jest jednak tylko jeden przedstawiciel branży ubezpieczeniowej. Startupy atakujące tę część rynku nie budzą takiego zainteresowania inwestorów, jak biznesy zajmujące się pożyczkami P2P, obsługą płatności czy budową systemów IT dla sektora finansowego.

Jak informuje serwis TechCrunch, do grona jednorożców dołączył właśnie nowy „źrebak”. Jest nim Root Insurance, działająca od 2015 r. firma oferująca ubezpieczenia komunikacyjne. Biznes proponuje usługę z technologicznym komponentem – testowaną już dość powszechnie przez ubezpieczycieli telematyką.

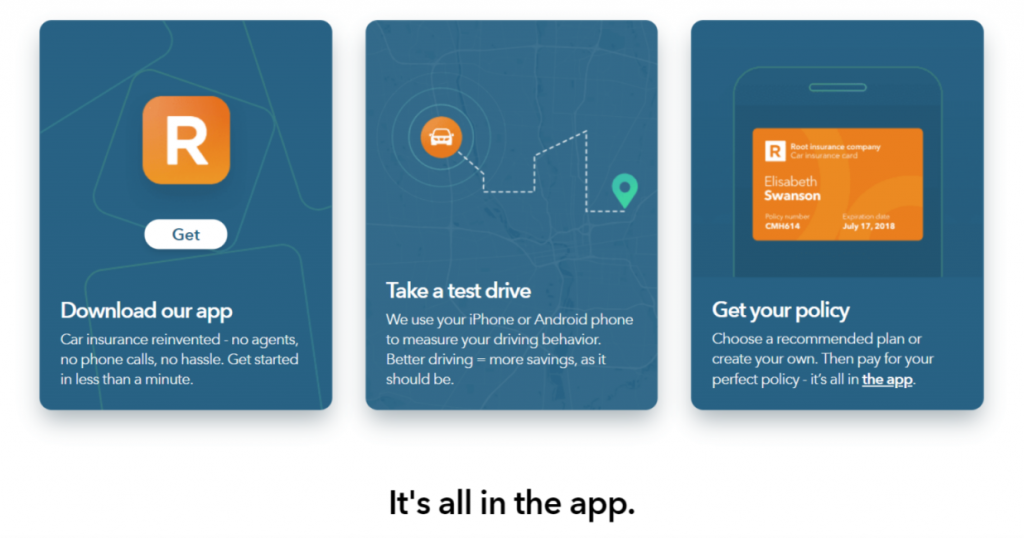

Klient Root Insurance pobiera aplikację mobilną firmy i przez kilka tygodni jest poddawany „testowi”. Oprogramowanie zbiera dane o stylu jazdy użytkownika, miejscach, w których parkuje i sposobie wykorzystania pojazdu. Po zgromadzeniu odpowiedniej ilości danych klient otrzymuje propozycję ubezpieczenia. Umowę można zawrzeć mobilnie, a polisę otrzymać na smartfona. Firma może także sama zająć się wypowiedzeniem poprzedniego kontraktu z towarzystwem ubezpieczeniowym.

Zastosowanie nowoczesnych technologii pomaga lepiej szacować ryzyko zdarzeń ubezpieczeniowych, a użytkownikom zaproponować niższe składki. Algorytm wyliczający propozycje dla klientów bierze także pod uwagę wyposażenie auta w systemy wspomagające kierowcę i może zastosować na tej podstawie dodatkowe zniżki.

Pomysł nie jest pionierski – hasło UBI (usage based insurance) znane jest od lat, również na polskim rynku. Root Insurance wyróżnia się jednak szybkością ekspansji. Działająca początkowo tylko w stanie Ohio firma, dziś obsługuje klientów w 20 stanach, a do końca 2019 r. ma mieć zasięg ogólnokrajowy.