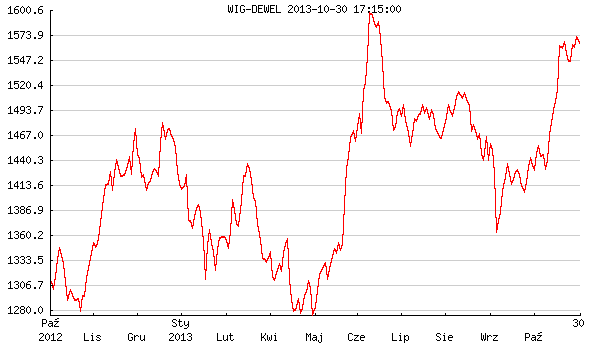

Akcje niektórych firm deweloperskich w ostatnich kwartałach dały dobrze zarobić. Wzrosty cen akcji są pokaźne, co kłóci się z dominującą w mediach atmosferą branżowego kryzysu. Najwięcej zyskują spółki o solidnych fundamentach. Z kursami firm zadłużonych i niewykazujących zysków jest znacznie gorzej.

Źródło: Thinkstock

Źródło: Thinkstock

Po kilku latach tłustych dla deweloperów przyszły lata chude. Spadające ceny nieruchomości, problemy z finansowaniem nowych inwestycji, mniejsze zainteresowanie kupujących i nowe, rygorystyczne przepisy sprawiły, że niektóre spółki znalazły się nad przepaścią. Nawet duże firmy borykają się z problemami – przeinwestowały i są stawiane przez wierzycieli w stan upadłości.

Z drugiej strony na rynku działają podmioty, które prowadziły konserwatywną politykę zarządzania ryzykiem, a obecne perturbacje to dla nich tylko okazja do umocnienia pozycji na rynku. Dla inwestorów z kolei to szansa na pokaźne zyski, ponieważ rynek powoli zmienia swój sentyment do branży.

| Rating deweloperów wg wskaźnika Altmana dla rynków wschodzących, wskaźniki zysków i wartości aktywów oraz stopy zwrotu za okres roku | |||||

| Rating | C/Z | C/WK | Zmiana RDR | Średnia zmiana RDR | |

| RONSON | AAA | 11,7 | 1,08 | 147,30% | 61,73% |

| INPRO | AAA | 11,4 | 1,25 | 82,78% | |

| DOMDEV | AAA | 13,2 | 1,4 | 64,75% | |

| 08OCTAVA | AAA | 3 | 0,56 | 13,51% | |

| EDINVEST | AAA | – | 0,84 | -6,48% | |

| LCCORP | AA+ | 8,5 | 0,76 | 62,39% | |

| CELTIC | AA | – | 0,21 | 67,86% | |

| JHMDEV | A | 7 | 0,41 | 87,10% | 30,44% |

| ROBYG | A | 42 | 1,21 | 83,21% | |

| POLNORD | A- | 14,5 | 0,17 | -29,30% | |

| BBIDEV | BBB | – | 0,81 | 7,89% | |

| ECHO | BBB- | 5,2 | 1,1 | 53,19% | |

| RANKPROGR | BBB- | 6,8 | 0,7 | -19,43% | |

| JWCONSTR | BB | 56,5 | 0,68 | 69,23% | 17% |

| ALTA | BB | – | 0,33 | 56% | |

| PPG | B | – | 0,4 | -55,10% | |

| WIKANA | B- | – | 0,94 | 15,91% | |

| GTC | CCC+ | – | 0,88 | 4,16% | |

| ORCOGROUP | CCC+ | – | 0,56 | -12,11% | |

| WARIMPEX | CCC | 68,3 | 1,07 | 112,15% | |

| VANTAGE | – | – | 0,59 | 133,33% | |

| PLAZACNTR | – | – | 0,13 | -69,63% | |

| GANT | – | – | 0,09 | -79,65% | |

| źródło: Bankier.pl, GPW, Stockwatch.pl | |||||

Najwyżej cenione są firmy, które posiadają solidne fundamenty finansowe. Oznacza to niski wskaźnik zadłużenia oraz raportowanie zysków. Jednym z ciekawszych wskaźników badających wypłacalność firm jest opracowana w 1968 r. metoda Altmana. Jest to jeden ze sposobów całościowej oceny wybranego przedsiębiorstwa pod względem jego kondycji finansowej. Na jego podstawie można spółkom deweloperskim przydzielić rating, podobny do oceny wypłacalności, jaką dostają emitenci obligacji.

Rating prawdę powie

Na GPW tylko siedem firm deweloperskich może pochwalić się wysokim ratingiem z przedziału AAA – AA. Drugą grupę stanowią deweloperzy o ratingu średnim z zakresu A – BBB-. Najwięcej jest firm o ratingu nieinwestycyjnym lub bez oceny.

Zestawienie tak dobranych ocen deweloperów z prostymi wskaźnikami finansowymi oraz wynikami akcji na giełdzie pokazuje, że inwestorzy doceniają fundamentalnie solidne spółki. Średnia zmiana cen akcji rok do roku wśród spółek o najwyższym ratingu wg wskaźnika Altmana wyniosła 61,73%. W grupie średnich ocen zmiana ta to 30,44%. Deweloperzy o najniższym wskaźniku Altmana mogą cieszyć się średnim rocznym wzrostem cen akcji o 17%.

W grupie firm o najniższej ocenie wypłacalności tylko dwie odnotowały w ostatnich czterech kwartałach jakikolwiek zysk. Również wskaźniki cena do wartości księgowej przybierają najniższe wartości i świadczą o tym, że rynek wycenia wartość aktywów firm niżej niż audytorzy.

Solidne firmy dały zarobić

Z kolei w grupie firm o najwyższym ratingu tylko ED Invest znajduje się pod kreską, jeżeli chodzi o kurs akcji. Najwyższą stopą zwrotu dla akcjonariuszy może pochwalić się Ronson. Wysoko wyceniony jest też Dom Developer, który zyskał w ciągu 12 miesięcy prawie 65%, przy czy trzeba pamiętać, że wypłacał wysoką dywidendę, której stopa wyniosła 7,8%.

Kursy tylko 7 spośród 22 spółek znajdują się na minusach. Zwyżki pozostałych deweloperów pokazują, że inwestorzy otrząsnęli się już z negatywnego nastroju i ponownie uwierzyli w powrót koniunktury na rynek budownictwa. Jednak ze względu na przełomowy moment dla branży przy wyborze akcje spółek dewelopersko-budowlanych trzeba zachować szczególną ostrożność, popartą gruntowną analizą fundamentalną, ponieważ w tej branży zasada „za duży, by upaść” nie obowiązuje.