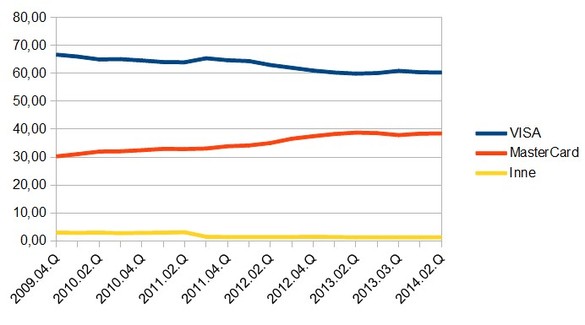

Czy za kilka lat rynek kart płatniczych podzieli się równo między Visę a MasterCarda? Dziś wciąż do Visy należy 60 proc. rynku, ale patrząc na dotychczasową dynamikę wzrostu konkurenta, scenariusz ten wcale nie jest nieprawdopodobny.

Do Visy wciąż należy ponad 60 proc. karcianego tortu. Nie oznacza to jednak, że organizacja może spać spokojnie. Bankowe bastiony Visy od kilku lat agresywnie podgryza jej największy konkurent – firma MasterCard. Dziś karty z logo tej organizacji stanowią już 38,5 proc. rynku – wynika z danych zaprezentowanych przez Narodowy Bank Polski w opublikowanym wczoraj raporcie o kartach po II kw. 2014 . W ciagu zaledwie pięciu lat MasterCard powiększył swój udział w karcianym torcie aż o 8 pkt proc. W tym czasie udział Visy spadł o ponad 6 pkt proc. Jeśli MasterCard utrzyma dotyczasową dynamikę wzrostu, kto wie, czy za kolejne pięć lat rynek nie podzieli się po polowie?

Źródło: opracowanie własne na podstawie danych NBP

Jest to optymistyczny scenariusz (patrząc oczywiście z punktu widzenia organizacji MasterCard), ale jest kilka przesłanek, które pozwalają wysnuć takie wnioski.

MasterCard agresywnie walczy o rynek. W ostatnich latach MasterCard mocno walczył o rynek i nic nie wskazuje na to, by sytuacja ta miała zmienić się w przyszłości. Zaskarbił sobie względy nie tylko debiutantów (jak Alior Bank), ale i dużych graczy. Na przykład BZ WBK, który promuje obecnie karty MasterCarda jako podstawowe debetówki do kont osobistych. Co ciekawe, nawet w „visowym” PKO BP pojawiły się katy MasterCard jako jedyne karty w ofercie dla studentów. A bank ma w tym segmencie dość ambitne plany – niedawno informował, że chce mieć co trzeciego żaka. Karty z logo MasterCard wydawało przed laty tylko kilka banków, dziś znajdziemy je w ofercie praktycznie każdego. Z kolei do większych sukcesów Visy zaliczyć możemy w zasadzie zdobycie ING Banku, który postawił na karty z logo tej organizacji oraz powrót do mBanku. Ten ostatni przez pewien czas mocno promował karty debetowe organizacji MasterCard.

MasterCard urósł na innowacjach. To MasterCard wziął na swoje barki ciężar przecierania szlaku dla płatności zbliżeniowych i gadżetów mobilnych. Warto zwrócić uwagę, że nazwa PayPass stała się w zasadzie synonimem płatności bezstykowych. To MasterCard przez kilka ostatnich lat mocno promował wszelkiego rodzaju gadżety do płatności zbliżeniowych – od naklejek przez breloki i zegarki, po telefony. MasterCard jako pierwszy (i do tej pory jedyny) zaczął we współpracy z T-Mobile i Orange wydawać karty NFC. Organizacja Visa dopiero w tym roku zaczęła wydawać karty w formie naklejek. Po części wynikało to zapewne z bardziej restrykcyjnych wymagań Visy odnośnie do kart zbliżeniowych. Na przykład począkowo w kartach tej organizacji, nie można było zapłacić bezstykowo kwoty powyżej 50 zł – trzeba było podać kartę sprzedawcy.

MasterCard wszedł w sojusz z telekomami. Warto zwrócić uwagę, że wszystkie trzy sojusze bankowo-telekomunikacyjne wydają karty MasterCarda. Nawet mBank z Orange – bądź co bądź bank „visowy” – zaoferował karty MasterCard Debit. Dla banków rozpoczęcie współpracy z telekomami stwarza szansę na dotarcie do nawet kilku milionów nowych odbiorców. Wzajemny „drenaż baz” już przynosi efekty. T-Mobile Uslugi Bankowe pochwaliło się niedawno, że wciagu pierwszych trzech miesięcy ponad 70.000 klientów złożyło wniosek o założenie konta w TMUB, z czego 20 proc. z nich to nowi klienci także dla usług telekomunikacyjnych. Jeszcze w trzecim kwartale liczba nowych klientów banku powinna przekroczyć 100.000.

Co może pokrzyżować dalszy wzrost MasterCarda?

Spadek opłat interchange. MasterCard wzmocnił swoją pozycję na rynku także za sprawą wyższych stawek interchange. Nie jest tajemnicą, że bankom bardziej opłacało się wydawać karty z logo MC, bo na nich lepiej zarabiały niż na kartach Visy. Po lipcowej obniżce interchange argument ten stracił już na znaczeniu, ale ze zdobytych pozycji niełatwo będzie Visie wypchnąć konkuretna.

Płatności HCE od Visy. Visa co prawda przegrała pierwsze starcie o płatności mobilne, ale wcale nie oznacza to, że musi pozostać na straconej pozycji. Organizacja rozpoczęła już testy płatności mobilnych opartych o technologię HCE. Pozwala ona wyeliminować telekomy z całego ekosystemu dostawców mobilnej karty płatniczej. Tak zwany bezpieczny element, który do tej pory montowany był na karcie SIM, został przeniesiony do chmury. Oznacza to, że lada moment Visa może zacząć oferować bezpośrednio z bankami płatności mobilne w telefonach, już bez udziału telekomów. Może dojść do podobnej sytuacji, jak kilka lat temu z kartami zbliżeniowymi. Początkowo Visa zajmowała dość zachowawczą pozycję, a MasterCard intensywnie promował karty zbliżeniowe. W pewnym momencie „zalała” rynek kartami bezstykowymi, wydając je wszystkim klientom PKO BP.

Karta lokalna. Po rynku od pewnego czasu krążą informacje, że wkrótce może wrócić tzw. karta lokalna. Banki mogłyby wydawać taką kartę swom klientom bez udziału Visy i MasterCarda. Koszty związane z takim plastikiem byłyby niższe i dla banku wydawcy, i dla sklepikarzy akceptujących płatności kartami. Wadą karty byłaby natomiast ograniczona głównie do terytorium Polski sieć akceptacji. Przed laty na naszym rynku działał już taki system kartowy – Polcard. Dziś trudno powiedzieć, jaki wpływ na rynek miałoby wprowadzenie lokalnej karty, ale nie można wykluczyć scenariusza, że nowy plastik nadgryzłby nieco tortu i Visie i MasterCardowi.