Większość banków w swojej ofercie posiada cztery podstawowe waluty, tj. PLN, USD, EURO i CHF. Ten skład nie jest przypadkowy, wynika z historii walut, w jakich były udzielane dotąd kredyty hipoteczne w Polsce. Jaką walutę teraz wybrać? Która jest najbardziej bezpieczna dla naszych portfeli?

Kryzys, z jakim zmaga się obecnie gospodarka światowa, spowodował liczne zmiany w wielu dziedzinach aktywności gospodarczej. Dotknął praktycznie wszystkie sektory gospodarki światowej, ma także przełożenie również na rynek kredytów hipotecznych w Polsce.

– Trudności banków z dostępem do środków przeznaczonych na akcję kredytową i ich obawa przed spadkiem cen nieruchomości spowodowały wprowadzenie wielu ograniczeń w udzielaniu nowych kredytów – mówi Sylwester Kowalski z Credit House Polska. – Z drugiej strony mamy do czynienia z odkładaną u kredytobiorców decyzją o zakupie nieruchomości spowodowaną bardzo szybkim i znaczącym wzrostem cen w latach 2006 – 2007 oraz zapowiedzią spadku cen w najbliższym czasie. Wielu analityków wskazuje, iż ceny już spadły o średnio 10%, a obniżka może w niektórych segmentach rynku nieruchomości sięgnąć nawet 20%.

Osoby, które teraz decydują się na zakup mieszkania czy też domu zastanawiają się, czy jest to właściwy czas na zaciągnięcie kredytu, a jeśli tak, to w jakiej walucie.

– Większość banków w swojej ofercie posiada cztery podstawowe waluty, tj. PLN, USD, EURO i CHF – mówi Sylwester Kowalski. – Ten skład nie jest przypadkowy, jest wynikiem historii walut, w jakich były udzielane kredyty hipoteczne.

KRÓTKA HISTORIA WALUTY KREDYTOWEJ W POLSCE

Po 1989 roku kredyty hipoteczne były udzielane w rodzimej walucie, pod koniec lat 90. pierwsze banki zaczęły wprowadzać kredyty w USD. Były one dużo tańsze, ich oprocentowanie było o połowę niższe, niż kredytów w PLN, a i tak było na niewyobrażalnym dziś poziomie 12%. W pierwszych latach XXI wieku w ofertach banków pojawiły się kredyty w EURO. – Oprocentowanie tych kredytów było niższe niż kredytów w USD i pozwalało bankom, które jako pierwsze zdecydowały się na wprowadzenie tej waluty, na zdobycie czasowej przewagi nad konkurencją, która nie posiadała takiej opcji w swojej ofercie – mówi Sylwester Kowalski z Credit House Polska.

Zaostrzająca się walka cenowa o klienta oraz załamanie się kursu złotego względem euro spowodowało wprowadzenie do ofert banków kolejnej waluty – CHF, która przez ostatnie lata była najchętniej wybieraną. Oprócz CHF liczył się tylko PLN.

Obecna sytuacja może zmienić układ sił jeśli chodzi o waluty zaciąganych kredytów hipotecznych. Trudności z pozyskaniem przez banki CHF mogą spowodować jego całkowite zniknięcie z ofert banków. Czy będzie to oznaczało powrót do ery kredytów w złotówkach? Czy może zapomniane waluty powrócą do łask?

CZY KOSZTY SĄ NIŻSZE I KIEDY?

Wybierając kredyt w walucie innej, niż polski złoty, klienci zawsze kierowali się niższym kosztem takiego kredytu w stosunku do kredytu w rodzimej walucie, akceptując tym samym dodatkowe ryzyko zmiany kursu. Wszystkie kredyty, niezależnie od waluty, są natomiast obarczone ryzykiem zmiany stopy procentowej, gdyż każda stopa procentowa kredytu hipotecznego, niezależnie czy jest on zaciągany w PLN czy innej walucie, składa się ze stałej marży i zmiennego wskaźnika opartego o LIBOR (dla CHF, EURO i USD) oraz WIBOR (dla PLN). Do wyliczenia oprocentowania przyjmuje się zazwyczaj 3 miesięczne wskaźniki.

Poniższe wykresy nr 1,2,3 pokazują maksymalne i minimalne kursy USD, EURO oraz CHF względem PLN na przestrzeni lat 2001 – 2008 (dane za rok 2008 – za okres do 31.10.)

Wykres nr 1. Najniższe i najwyższe wartości kursu USD do PLN w latach 2001 – 2008.

Sylwester Kowalski, Credit House Polska: Jak widać, od 2001 roku mieliśmy do czynienia ze stałym spadkiem kursu USD względem PLN, choć oczywiście nie obyło się bez okresowych wzrostów, co dobrze obrazują wartości minimalne i maksymalne w każdym roku. Jednakże różnica w skali roku pomiędzy maksimum a minimum z reguły nie była większa niż 0,50 PLN z wyjątkiem roku 2004, w którym mieliśmy do czynienia z różnicą na poziomie 1,00 PLN.

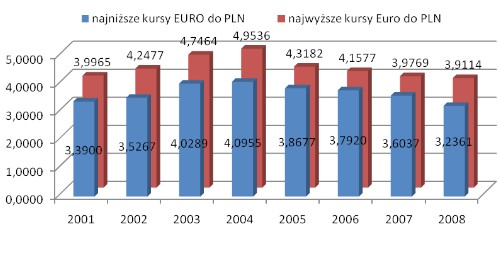

Wykres nr 2. Najniższe i najwyższe wartości kursu EURO do PLN w latach 2001 – 2008.

W przypadku EURO nie mamy do czynienia z trendem spadkowym jak to ma miejsce dla kursu USD. Z wykresu wynika, iż na początku XXI stulecia kurs EURO wynosił około 4,00 PLN, aby następnie w roku 2004 osiągnąć swoją wartość maksymalną bliską 5,00 PLN, by następnie zacząć spadać do poziomu z początku 2001 roku. Różnice roczne dla tej waluty wynosiły około 0,50; 0,60 PLN z wyjątkiem roku 2004 gdzie różnica wyniosła blisko 1,00 PLN.

Wykres nr 3. Najniższe i najwyższe wartości kursu CHF do PLN w latach 2001 – 2008.

Kurs CHF do PLN w tym samym okresie jeśli chodzi o trend jest podobny do trendu kursu EURO/PLN. Od 2001 roku do 2004 obserwujemy słabnięcie PLN w stosunku do CHF, a następnie umacnianie się PLN w stosunku do CHF. Jednakże ten proces nie jest aż tak wyraźny, jak w przypadku EURO.

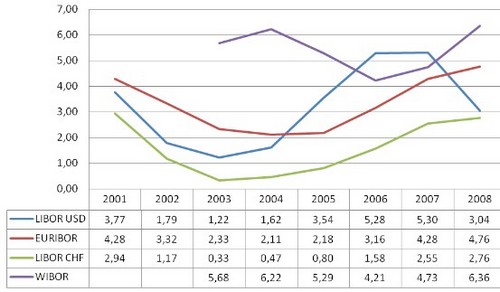

Drugą zmienną wpływającą na koszt kredytu jest jego oprocentowanie, które składa się z dwóch składników: stałej marży oraz zmiennej stawki LIBOR (dla CHF i USD), EURIBOR (dla EURO) oraz WIBOR (dla PLN). Wykres nr 4 przedstawia wartości średnie tych wskaźników również w latach 2001 – 2008.

Sylwester Kowalski, Credit House Polska: Z powyższych danych wynika, iż oprocentowanie tych kredytów systematycznie malało od roku 2001 do roku 2004, by następnie zmienić tendencję na wzrostową, z którą mieliśmy do czynienia do października 2008. Inaczej trochę sytuacja wygląda w przypadku rodzimej waluty – przedstawiamy tu dane od roku 2003, który można uznać za pierwszy rok gdzie WIBOR przyjmuje wartości „normalne”, a nie wynikające ze zmian związanych z przejścia z gospodarki centralnie planowanej do gospodarki wolnorynkowej. Dla przykładu średnia wartość WIBORU w roku 2002 to 8, 98% a w roku 2001 to aż 15,95%.

Widać, że wykresy dla wszystkich walut przyjmują kształt sinusoidalny, byłoby to pewnie lepiej widać, gdyby przedstawić dane z dłuższego okresu. Sinusoida nie jest przypadkowa i jest pewnym odzwierciedleniem sytuacji w gospodarkach USA, EUROLANDU, Szwajcarii i oczywiście Polski.

Z DOŁU DO GÓRY, Z GÓRY NA DÓŁ

W każdej gospodarce następują po sobie okresu wzrostu i spowalniania. Regulują to m.in. stopy procentowe, które pobudzają gospodarkę (obniżanie stóp procentowych, przekłada się na większą dostępność kredytów) lub jej schładzaniu, aby nie doprowadzić do przegrzania (stopy rosną, a kredyt staje się trudniej dostępny).

Z poniższego wykresu wynika, iż dla trzech walut (USD, EURO, CHF) rok 2004 był rokiem najniższych stóp procentowych, po czym nastąpił wzrost, który jednocześnie nałożył się na trend spadkowy złotego. Spowodowało to, iż w latach 2006 – 2007 kredyty w PLN były tańsze niż te zaciągane w USD i niewiele droższe, niż te zaciągane w EURO i nawet CHF (różnica tylko 2p.p.)

JAK JEST TERAZ?

Wykres nr 4. Średnie wartości 3-miesiecznych wskaźników LIBOR CHF, LIBOR USD, EURIBOR, WIBOR.

Dane za lata 2001 – 2008 [do 24.11. 2008]

Sylwester Kowalski, Credit House Polska: – W roku 2008 widać już wyraźne wyhamowanie wzrostu indeksów, spowodowane kryzysem i spowolnianiem gospodarki światowej. Wiele banków centralnych podjęło decyzje o obniżce stóp procentowych i rynki już zaczynają na te działania reagować spadkiem indeksów. Najwyraźniej widać to na przykładzie USD. Jednakże indeksy dla CHF i EURO również ulegają obniżeniu i ich wartości na koniec roku będą sporo niższe od średniej za rok 2008.

Co do indeksu dla PLN to w przyszłym roku powinien on również ulec obniżeniu, jeśli tylko RPP zdecyduje się na następne obniżki stóp procentowych (ostatnia obniżka listopad 2008 z 6,00p.p. na 5,75p.p.)

Na jaką walutę kredytu w takim razie powinna się zdecydować osoba chcąca teraz nabyć mieszkanie?

Która z walut jest najbardziej stabilna? Która w dłuższej perspektywie zapewnia najniższe obciążenie budżetu domowego?

Odpowiadając na te pytania posłużmy się poniższym przykładem.

Chcemy nabyć mieszkanie i potrzebujemy na ten cel 300 000 PLN. Kredyt zaciągamy na 30 lat.

Z przedstawionych przez Credit House Polska danych wynika, iż jeśli chcielibyśmy teraz zaciągnąć kredyt i kierowalibyśmy się tylko i wyłącznie kryterium najniższej raty, powinniśmy wybrać kredyt w USD, a następnie CHF i EURO, a na końcu kredyt w PLN, w przypadku którego rata miesięczna jest najwyższa.

Jeśli pod uwagę weźmiemy dane historyczne odnośnie kursów walut i wskaźników LIBOR i EURIBOR sytuacja trochę się zmieni. Przy najgorszym scenariuszu, czyli wystąpienia jednocześnie najwyższego kursu do spłaty i najwyższej stawki wskaźników, najbardziej korzystną walutą jest PLN, a następnie CHF, EURO i na końcu USD.

Oczywiście najczarniejszy scenariusz w badanym przedziale czasowym dla żadnej z walut nie wystąpił. Z reguły bywało tak, iż w okresie wzrostu indeksów LIBOR i EURIBOR występował jednoczesny spadek kursów tych walut względem PLN. Z jednym wyjątkiem, jakim był październik 2008. (Z tego też powodu w tabeli zostały podane wskaźniki graniczne LIBOR i EURIBOR oraz kursy walut, które powodują zrównanie się kosztów obsługi kredytu indeksowanego do wybranej waluty obcej oraz kredytu w PLN.)

W ZŁOTÓWKACH CZY NIE?

Decydując się na kredyt w obcej walucie powinniśmy mieć świadomość, iż zaciągając zobowiązanie na 30 lat musimy liczyć się z sytuacją, iż zjawiska maksymalnych stóp procentowych i maksymalnych kursów mogą wystąpić jednocześnie. Dobrze więc byłoby zabezpieczyć pewien zapas gotówki, który posłużyłby do okresowej obsługi wyższych rat kredytu.

Sylwester Kowalski: – Osoby, które nie są przygotowane na takie sytuacje i przedstawiony wzrost rat stanowiłby dla nich zbyt duże obciążenie, powinni raczej pomyśleć o kredycie w PLN, traktując go jako polisę chroniącą przed nieoczekiwanym wzrostem wydatków na obsługę posiadanego kredytu hipotecznego.