W mediach od kilku miesięcy huczy od informacji dotyczących wojny walutowej. Niewiele jednak mówi się o jej przyczynach. A tych należy szukać w globalnej nierównowadze oraz dążeniach banków centralnych do złagodzenia jej objawów.

Zróżnicowanie sytuacji gospodarczej i finansowej poszczególnych krajów i regionów świata, zamiast działać w kierunku łagodzenia skutków kryzysu, zaczyna być coraz bardziej groźne. Zmusza bowiem władze monetarne i rządy do podejmowania rozbieżnych działań. A decyzje jednych, wymuszają reakcje innych.

Profesor Taylor poszedł do kąta

Autorem zestawu reguł, które powinny rządzić polityką pieniężną i działaniami banków centralnych jest prof. John Taylor. Ich stosowanie w praktyce czyni tę politykę racjonalną z długofalowego punktu widzenia. I sprawdzało się to w Stanach Zjednoczonych przez wiele lat. Według tych reguł, bank centralny powinien reagować na zmiany wielkości produktu krajowego oraz inflacji, a głównym narzędziem reagowania są stopy procentowe. Dlatego też powinien określić pożądany poziom inflacji i dążyć do tego, by rzeczywista inflacja nie odchylała się od niego nadmiernie. Polityka pieniężna nie powinna też, jego zdaniem, być nakierowana na stabilizowanie kursu waluty.

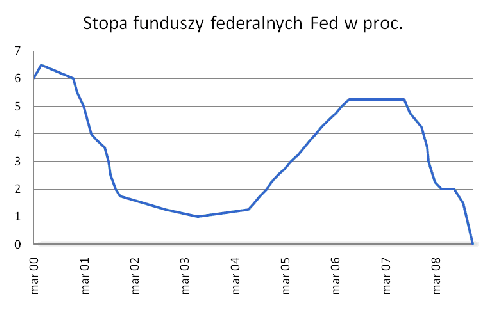

Pierwsza dekada XXI wieku obfituje jednak w burzliwe wydarzenia, które spowodowały odejście Fed od tych zasad i kierowanie się doraźnymi celami i nadzwyczajnymi narzędziami. Być może właśnie to odstępstwo od reguł stało się po części przyczyną obecnego rozchwiania sytuacji i perturbacji, nie tylko w Stanach Zjednoczonych. Niemal do połowy 2000 r. trwało ostre studzenie gospodarki przy pomocy podwyżek stóp procentowych, które w maju sięgały 6,5 proc. Następujące po tym równie ostre pobudzanie wzrostu doprowadziło do tego, że w czerwcu 2003 r. główna stopa spadła do 1 proc. Niemal równo trzy lata później znów skoczyła do 5,25 proc. Zerowy poziom osiągnęła po raz pierwszy w grudniu 2008 r.

Niebezpieczeństwo, związane z polityką prowadzoną przez Fed dostrzegł na początku 2006 r. George Soros. Już wówczas dostrzegł, że amerykański bank centralny znalazł się w pułapce i nie przerwie serii podwyżek, rozpoczętej w czerwcu 2004 r., póki nie pojawią się oznaki spowolnienia w gospodarce. Prognozował, że stopy sięgną 4,75 proc., zanim polityka Fed ulegnie zmianie i ostrzegał, że te działania spowodują recesję już w 2007 r. Co do tego ostatniego nie pomylił się. Cykl podwyżek doprowadził jednak stopy aż do poziomu 5,25 proc., więc w tej kwestii guru nie docenił ani siły amerykańskiej gospodarki, ani determinacji Fed. Gdy stopy sięgnęły zera, trzeba było sięgnąć po nową broń, czyli ilościowe luzowanie polityki pieniężnej. W tym momencie profesor Taylor nie liczył się już zupełnie, a Fed do celów swej polityki dopisał dbałość o tworzenie miejsc pracy.

Fed w pułapce

Rezerwa federalna znalazła się szybko w kolejnej pułapce po tym, jak pierwsza faza luzowania ilościowego, polegająca na wpompowaniu na rynki 1,7 bln dolarów, nie przyniosła widocznych i trwałych rezultatów. Amerykański PKB skoczył do 5 proc. w czwartym kwartale 2009 r., pierwsze trzy miesiące 2010 r. przyniosły spowolnienie tempa do 3,7 proc. a kolejne do 1,7 proc. Rynek pracy nadal znajduje się w zapaści i trzeba było udowadniać o ile ta zapaść mogłaby być większa, gdyby dolarów nie pompowano. Ale miejsc pracy nie przybyło. A na dodatek zaczęło się coraz wyraźniej pojawiać widmo deflacji. Fed stanął więc przed alternatywą: albo drugie dno recesji, albo kolejny dodruk dolarów. Wybór był oczywisty.

Deflacja kontra inflacja

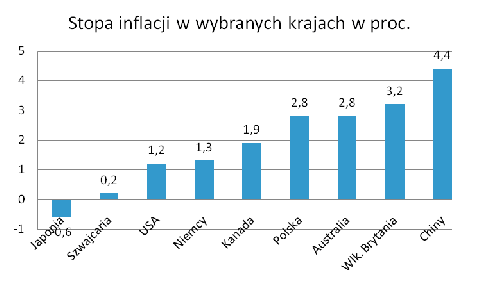

I tak doszło do sytuacji, w której największa gospodarka świata zaczęła bać się deflacji. A tak pechowo się składa, że także Japonia, do niedawna druga pod względem wielkości gospodarka świata, z deflacją walczy już od dawna. Z niewielkim skutkiem. W tym obrazie niewiele zmienia fakt, że w międzyczasie miejsce Japonii na gospodarczym podium zajęły Chiny. A właściwie jeszcze bardziej sytuację to komplikuje. Bowiem mają one zupełnie inny problem. Wysoką inflację, z którą są zmuszone walczyć.

A jak wiadomo, z inflacją walczy zacieśniając politykę pieniężną, między innymi podnosząc stopy. I Chiny zacieśniają oraz podnoszą. Problem w tym, że ubocznym skutkiem tego typu posunięć, jest umacnianie się waluty. Mocna waluta zmniejsza z kolei konkurencyjność eksportu. A tego Chiny chcą za wszelką cenę uniknąć. Bo na razie jakością produkcji konkurować nie są w stanie, a tego, co wyprodukują, nie są w stanie sprzedać u siebie. Na szczęście Chiny mają jeszcze znacznie bogatszy, niż inne kraje, w szczególności Stany Zjednoczone, repertuar instrumentów, umożliwiających im trzymanie w ryzach zarówno inflacji, jak i kursu juana. Mogą po prostu metodami administracyjnymi regulować wysokość obu tych parametrów. Zarzut, że nie ma to nic wspólnego z metodami rynkowymi, Chiny mogą dość łatwo odparować. Bo czyż cokolwiek z rynkiem wspólnego ma przejmowanie przez państwo i dofinansowywanie z pieniędzy podatników prywatnych banków, by ratować je przed bankructwem? Inne kraje, którym rosnąca inflacja także coraz mocniej dokucza, nie mają jednak aż tak wielkich możliwości, jak Chiny.

Fed ratuje Amerykę, świat musi cierpieć

Trudno się dziwić, że decyzja Fed o uruchomieniu drugiej rundy ilościowego luzowania polityki pieniężnej, spowodowała niezadowolenie wielu krajów, w tym najsilniejsze ze strony Chin, Brazylii i Niemiec. Minister finansów Niemiec Wolfgang Scheuble zarzucił Stanom Zjednoczonym złamanie międzynarodowych ustaleń i stwarzanie problemów innym państwom. Chiny jakoś sobie radzą. Brazylia już od dawna stara się ograniczyć napływ zagranicznego kapitału, który nie tylko winduje kursy walut, ale i powoduje powstawanie niebezpiecznych baniek spekulacyjnych. W październiku 2009 r. wprowadziła 2 proc. podatek od zagranicznego kapitału, lokowanego na tamtejszym rynku finansowym. Trudno się temu dziwić, skoro real w ciągu pierwszych dziesięciu miesięcy 2009 r. umocnił się o 36 proc. W październiku 2010 r. wysokość podatku została podniesiona do 6 proc. Od jesieni 2008 r. indeks brazylijskiej giełdy wzrósł o 150 proc. Na kwietniowym szczycie państw BRIC (Brazylia, Rosja, Indie, Chiny) zaapelowały one o utrzymanie stabilności głównych światowych walut oraz zadeklarowały powstrzymanie się od protekcjonizmu.

Kilka dni temu o planach reaktywowania zawieszonego w maju ubiegłego roku 14 proc. podatku od zagranicznych inwestycji w obligacje, poinformowała Korea. Najwyraźniej posunięcie to ma związek z rozpoczętym w tym roku cyklem zacieśniania polityki pieniężnej. 15 listopada Korea po raz drugi w ciągu ostatnich kilku miesięcy podniosła stopy procentowe i obawia się nadmiernego napływu zagranicznego kapitału i powstania spekulacyjnej bańki. Indeks koreańskiej giełdy wzrósł od jesieni 2008 r. o prawie 120 proc. a won umocnił się w ciągu ostatnich dwóch lat o 29 proc. Zdaniem tamtejszych ekonomistów kryzys się skończył i czas na normalizację polityki pieniężnej.

Nie tylko Brazylia i Korea boją się spekulacyjnego wzrostu cen aktywów. W tym tygodniu Międzynarodowy Fundusz Walutowy ostrzegł, że zjawisko to gwałtownie narasta w Hong Kongu i grozi krachem oraz wejściem gospodarki w długotrwałą stagnację. Ceny nieruchomości są już wyższe, niż w szczycie hossy w 2007 r. A o tym, że spekulacyjny wzrost cen aktywów, napędzany w dużej mierze amerykańskim luzowaniem, nie jest specjalnością wyłącznie krajów rozwijających się z regionu Ameryki Południowej i Azji, świadczy przypadek Szwajcarii. Pod koniec października szef szwajcarskiego banku centralnego zwrócił uwagę na pojawiające się pierwsze sygnały ostrzegające przed powstawaniem bańki spekulacyjnej na rynku nieruchomości, w wyniku utrzymywania stóp procentowych na rekordowo niskim poziomie 0,25 proc. od 19 miesięcy. To mogłoby sugerować, że w Szwajcarii mogłoby wkrótce dojść do zacieśniania polityki pieniężnej. Jednak inne banki centralne wyraźnie nie chcą takich kroków podejmować lub odsuwają je w czasie. Boją się umocnienia się swoich walut.

Ale niektórzy nie mają wyjścia. Od czasu, gdy jesienią 2008 r. większość państw zgodnie walczyło z kryzysem obniżając stopy i deklarując współpracę wszystkich ze wszystkimi, sporo się zmieniło. Około 20 krajów przystąpiło do zacieśniania polityki pieniężnej. Już dwa lata temu zwracano uwagę, że rosnące ceny paliw i żywności najbardziej dokuczają krajom najbiedniejszym i dla nich koszty kryzysu mogą być i najbardziej dotkliwe i utrzymywać się przez bardzo długi czas. Dziś, w wyniku luzowania polityki pieniężnej, ceny wielu surowców, w tym rolno-spożywczych, wywindowane zostały do historycznych poziomów.

W Ameryce wciąż straszy deflacja, a reszta świata boi się coraz bardziej widocznej inflacji. Trudno nie zgodzić się z twierdzeniem, że polityka Fed wymusza interwencje, mające na celu ograniczenie umacniania się walut lub działania administracyjne, takie jak w Chinach, Brazylii, czy Korei.

Według Goldman Sachs, ilościowe luzowanie amerykańskie władze monetarne mogą prowadzić co najmniej do 2012 r. i przeznaczyć na nie łącznie 2 bln dolarów. Będzie to zależeć od postępów w zwalczaniu bezrobocia i podsycaniu inflacji. Wojna pozycyjna na wielu frontach może więc jeszcze trochę potrwać.

Źródło: Open Finance