Konsumenci, którzy czują się oszukani przez bank, mają szansę na szybkie i tanie rozstrzygnięcie sporu. O alternatywie dla postępowania sądowego rozmawiamy z Panią Katarzyną Marczyńską, Arbitrem Bankowym.

Bankier.pl: W jakich sprawach może pomóc Arbiter Bankowy?

Katarzyna Marczyńska: Przedmiotem postępowania przed Arbitrem Bankowym może być każdy spór dotyczący roszczeń pieniężnych z tytułu niewykonania lub nienależytego wykonania przez bank czynności bankowych lub innych czynności na rzecz konsumenta, którego wartość nie przekracza ośmiu tysięcy złotych, przy czym należy podkreślić, że chodzi o wartość przedmiotu sporu, a nie o wartość umowy.

W tym roku złożonych zostało wiele skarg dotyczących np. braku wypłaty transzy kredytu albo zamiaru podniesienia marży. W takich sytuacjach wartość przedmiotu sporu będzie z reguły niższa niż osiem tysięcy złotych, choć wartość umowy bywa bardzo wysoka.

Z mojej praktyki wynika, iż klienci coraz częściej proszą o pomoc w negocjacjach z bankiem, np. w przypadku utraty pracy, czy innych zdarzeń losowych, jak śmierć członka rodziny, po którym dziedziczą, i zwykle takie postępowania kończą się ugodą.

Co jest efektem pracy Arbitra i jakie rodzi to konsekwencje dla banku?

Każda sprawa kończy się orzeczeniem, w którym albo żądana kwota jest zasądzana od banku na rzecz wnioskodawcy albo – gdy skarżący nie ma racji, jego roszczenia są oddalane. Jeśli w trakcie postępowania strony dojdą do porozumienia, treść ugody – po sprawdzeniu przez Arbitra jej prawidłowości, zgodności z prawem i zasadami współżycia społecznego, jest potwierdzana w sentencji orzeczenia.

Należy podkreślić, iż klient, jak w żadnej innej instytucji, ma gwarancję, że jeżeli wygra, to w terminie 14 dni otrzyma pieniądze i sprawa zostanie rzeczywiście zakończona. Dzieje się tak dlatego, iż bank w przypadku przegranej, nie ma możliwości odwołania się od decyzji Arbitra. Jest ona dla banku ostateczna. Jeżeli jednak klient przegra, to przysługuje mu normalne dwuinstancyjne postępowanie sądowe. Wówczas rozstrzygnięcie Arbitra obie strony mogą potraktować jako opinię prawną.

W jaki sposób najlepiej zwrócić się o pomoc i ile to kosztuje?

Aby można było złożyć wniosek musi zostać wyczerpane postępowanie reklamacyjne w banku. Następnie należy uiścić opłatę w wysokości 50 zł i złożyć wniosek. Jest to całkowicie odformalizowane postępowanie, gdyż nie ma tu żadnego formularza czy wzoru wniosku. Należy jedynie wskazać pozwany bank, wartość przedmiotu sporu, krotko uzasadnić roszczenie, a także dołączyć dokument potwierdzający zakończenie postępowania reklamacyjnego w banku bądź złożyć oświadczenie, że bank nie odpowiedział w terminie 30 dni na skargę. Obowiązek dostarczenia dokumentacji spoczywa natomiast na banku. Co znamienne, ponad połowa wniosków jest napisana odręcznie.

Nieuiszczenie wspomnianej opłaty powoduje automatyczny zwrot wniosku, jeszcze przed jego rozpatrzeniem. Istnieje ponadto ryzyko, że wniosek zostanie odrzucony lub oddalony. Proszę wyjaśnić jakiej sytuacji może się tak stać?

Opłata, która musi być uiszczona przez składającego wniosek wynosi 50 zł, a w przypadku, gdy wartość przedmiotu sporu jest niższa niż 50 zł, opłata ta wynosi 20 zł. Jeśli opłata nie zostanie uiszczona, wniosek jest odrzucany, a konsument otrzymuje informację o konieczności jej wniesienia.

Jeśli natomiast sprawa z innych przyczyn nie nadaje się do rozpoznania przez Arbitra, np. spór nie dotyczy banku ale np. SKOK-u, jego wartość przekracza 8.000 zł, sprawa była już rozpoznawana przez sąd powszechny bądź nie zostało wyczerpane postępowanie reklamacyjne w banku, wniosek jest zwracany, a konsument pouczany jak usunąć braki wniosku lub gdzie może szukać dalszej pomocy.

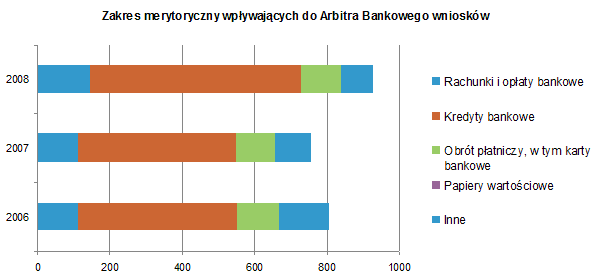

W roku ubiegłym, spośród 928 zgłoszonych wniosków odrzucono aż 317, a oddalono – 218. Dlaczego tak wiele z nich nie doczekało się rozpatrzenia?

Aż 317 wniosków zostało odrzuconych i zwróconych, czyli nie doczekało się rozpatrzenia, gdyż przed złożeniem wniosku konsumenci rzadko zapoznają się z Regulaminem Bankowego Arbitrażu Konsumenckiego i wnoszą skargi nieopłacone bądź obarczone błędami, o których wcześniej mówiłam. Części z tych spraw, po uzupełnieniu braków zostaje oczywiście nadany dalszy bieg.

Zauważam dobrą praktykę, że większość banków w pismach kończących reklamację informuje klientów o możliwości zwrócenia się do Arbitra Bankowego. Niektóre banki umieszczają takie zapisy już w regulaminach albo nawet w umowach. Natomiast wszystkie banki zobowiązane są do umieszczania informacji o Arbitrze w swoich placówkach.

Z kolei wnioski oddalone to takie, które z przyczyn merytorycznych były nieuzasadnione.

Jaka jest skala spraw rozpatrywanych na korzyść konsumenta?

Na korzyść konsumenta rozpoznano w ubiegłym roku 138 spraw, czyli 38% spraw rozstrzygniętych merytorycznie.

Które spośród dotychczas zgłaszanych wniosków były dla Pani w jakimś sensie zaskakujące?

W pierwszych dwóch latach funkcjonowania BAK najwięcej skarg związanych było z funkcjonowaniem rachunków i lokat. Najczęściej chodziło o nienależytą staranność banków polegającą np. na tym, że bank nie wykonał stałego zlecenia, spóźnił się, przekazał środki na niewłaściwy rachunek, dwukrotnie pobrał opłatę za tą samą usługę itp.

Natomiast obecnie takie skargi się praktycznie nie zdarzają, co świadczy o tym, iż zwiększyła się jakość obsługi klientów. W ostatnim czasie było natomiast bardzo dużo skarg dotyczących funduszy inwestycyjnych. Póki inwestowanie w nie było dochodowe, klienci lokowali w nich pieniądze i nie wpływały żadne skargi, natomiast od września zeszłego roku, kiedy zaczęto na nich tracić, do Arbitra zaczęło wpływać bardzo dużo skarg, a klienci powoływali się na niejasność umów, niedopełnienie obowiązków informacyjnych przez bank. Jak widać więc, zdarzają się takie „okresowe” skargi.

Jeśli chodzi o sprawy nietypowe, to jedną z nich był dotychczas spór o 16 groszy (strata policzona z trzech miesięcy), związany ze złym naliczaniem przez bank „podatku Belki”. Sprawa ta zmusiła bank do zmiany systemu informatycznego, która planowana była na okres późniejszy. W obliczu kilku milionów pokrzywdzonych klientów, bank zdecydował się na szybsze rozwiązanie problemu, aby uniknąć ewentualnych finansowych konsekwencji. Jeżeli bowiem każdy pokrzywdzony klient złożyłby skargę, oznaczałoby to wydatek dla banku, oprócz owych 16 groszy, rzędu 50 zł na każdego klienta (w razie przegranej bank zwraca bowiem opłatę arbitrażową 20 zł i wpłaca na rzecz Biura Arbitra równowartość wpisu sądowego czyli 5% wartości przegranej, nie mniej jednak niż 30 zł). Tak więc orzeczenie dotyczące pozornie jednego klienta, pomogło wszystkim klientom tego banku.

Lubię też spory o zasadę czyli np. dotyczące niejasności zapisów umów i regulaminów, gdyż w razie przegranej, bank zmienia te zapisy, na czym zyskują wszyscy jego klienci.

Dlaczego polecałaby Pani skorzystanie z arbitrażu bankowego zamiast wszczynania postępowania przed sądem powszechnym?

Przede wszystkim postępowanie arbitrażowe jest szybkie, tanie i odformalizowane. Całkowity koszt sporu dla klienta wynosi maksymalnie 50 zł. Każde orzeczenie jest od razu uzasadniane. Wszystkie skargi są badane również pod kątem, czy bank nie naruszył zasad etycznych określonych w Zasadach Dobrej Praktyki Bankowej. Dodam, że działalność Arbitrażu pozwoliła również rozszerzyć katalog tych zasad. Przykładowo, banki nie mają ustawowego obowiązku udzielania odpowiedzi na reklamacje. W Regulaminie Bankowego Arbitrażu znalazł się zapis, że jeżeli bank nie udzieli odpowiedzi na reklamację w terminie 30 dni, to klient już może wystąpić do arbitrażu. W związku z tym banki, umieściły w Zasadach Dobrej Praktyki Bankowej zapis, że bank ma obowiązek niezwłocznie, nie później niż w terminie 30 dni udzielić odpowiedzi na reklamację.

Zdarzają się także spory, które byłyby niemożliwe do wygrania w sądzie powszechnym, bowiem w tym sądzie nie można skutecznie oprzeć swojego roszczenia wyłącznie na zasadach współżycia społecznego czy etycznych. Musi być naruszony przepis prawa albo umowa. Można jedynie bronić się w oparciu o te zasady, ale nie można na nich opierać powództwa. Natomiast w arbitrażu można. Było kilka przypadków, gdy opierając swoje roszczenia wyłącznie na podstawie naruszenia zasad etycznych, konsumenci wygrywali, gdyż udało się doprowadzić do ugod, jednej nawet w wysokości 8 tys. zł.

Należy podkreślić, iż obecnie podejście do klientów indywidualnych w bankach jest zdecydowanie bardzie profesjonalne, niż jeszcze klika lat temu. W każdym prawie banku funkcjonuje odrębny departament do spraw reklamacji, a każda skarga badana jest pod kątem przestrzegania również zasad etycznych. Dobre relacje klienta z bankiem powinny być bardzo istotne dla banków.

Dziękuję za rozmowę.

Malwina Wrotniak

Bankier.pl

Źródło: Bankier.pl