Komisja Nadzoru Finansowego zastanawia się, czy nie ograniczyć sprzedaży kredytów walutowych. – To nie może być produkt masowy – zastrzega w wywiadzie dla „Rzeczpospolitej” Andrzej Stopczyński, dyrektor zarządzający KNF. Odcięcie od kredytów walutowych najbardziej dotknęłoby osoby poszukujące wysokich kredytów, czyli kupujące mieszkania większe i w droższych lokalizacjach.

Na razie kredyt walutowy nie jest jeszcze masowy, ale nawet Związek Banków Polskich prognozuje, że wszystko zmierza w tym kierunku. ZBP przewiduje, że na koniec roku ich udział w sprzedaży dojdzie do ok. 40 proc. Jak wynika z raportu AMRON–SARFiN opracowanego we współpracy z ZBP, w I kwartale 2010 r. w walutach obcych sprzedanych zostało 22,6 proc. z 9,8 mld zł kredytów. Z kolei z bardziej aktualnych danych NBP z końca kwietnia wynika, że wartość zadłużenia gospodarstw domowych z tytułu kredytów na nieruchomości wzrosła (po uwzględnieniu wpływu efektu kursowego) o niecałe 2,4 mld zł. Około 670 mln zł z tego przypadło właśnie na waluty. Było to więc już prawie 29 proc. W poprzednich miesiącach udział ten oscylował wokół 20 proc.

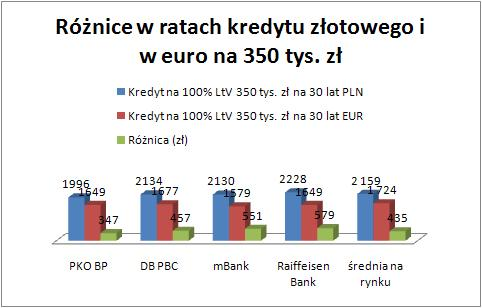

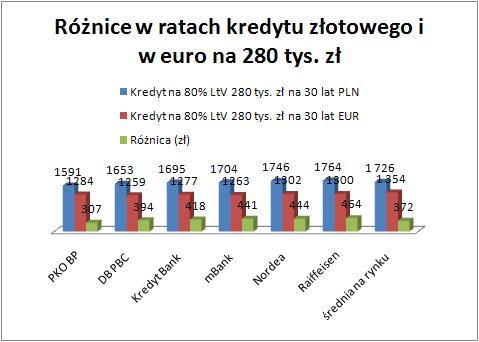

Kto upiera się przy walutach i kogo mogłyby dotknąć obostrzenia KNF? Przede wszystkim osoby potrzebujące wysokich kredytów. Presja klientów na pożyczanie w złotych jest mniejsza, gdy niższa jest kwota kredytu. Gdy kredyt wzrasta, a wraz z nim powiększa się przepaść między wysokością raty kredytu złotowego i walutowego, rośnie też determinacja do zadłużenia się w walucie. Efekt? Gdy ktoś pożycza np. 400 tys. zł i więcej, rzadko chce słyszeć o kredycie złotowym – wynika z obserwacji doradcy finansowego Gold Finance. Nawet gdy procentowo różnice w racie kredytu złotowego są podobne dla 200 tys. zł i dla 500 tys. zł, to jednak efekt psychologiczny jest inny, gdy różnica w ratach wynosi 200-300 zł, a inaczej gdy 400 zł i więcej.

Polacy pożyczający do 200 tys. zł w imię niższego ryzyka są gotowi machnąć ręką na kredyty walutowe. Obecnie jest to całkiem spora grupa, bo średnia wartość kredytu

w pierwszych trzech miesiącach roku wynosiła 202,6 tys. zł – podaje ostatni raport AMRON-SARFiN. Ale już w Warszawie za zakup mieszkania trzeba było zapłacić na początku roku średnio dwa i pół razy więcej, bo 499 994 zł – wynika z tego samego raportu.

Jak rozkładają się preferencje Polaków co do kredytów walutowych i złotowych, najlepiej pokazują też rynkowe statystyki. W I kwartale tego roku średni kredyt

w walutach obcych był ponad dwukrotnie wyższy niż złotowy. Ten pierwszy wyniósł 374,5 tys. zł, a drugi 179,3 tys. zł. Tak duże dysproporcje można było dostrzec już w 2009 r. Widać wyraźnie jak obawa przed ryzykiem kursowym, które na dobre zaczęło się dawać Polakom we znaki od jesieni 2008 r., przełożyła się na rynek walutowych kredytów mieszkaniowych. Wcześniej kredyt walutowy był zazwyczaj o 30-50 proc. wyższy niż złotowy.

W wyniku takich preferencji przewaga kredytów złotowych jest domeną mniejszych miast, gdzie nieruchomości są tańsze. W większych miejscowościach, gdzie za mieszkanie trzeba zapłacić znacznie więcej, dominują kredyty walutowe. To właśnie na tych rynkach obostrzenia w udzielaniu kredytów walutowych mogą dać się we znaki zarówno klientom, jak i sprzedającym nieruchomości. Jeszcze trudniejsza może okazać się sprzedaż większych mieszkań, bowiem wielu zainteresowanych nie będzie chciało zaakceptować wyższej raty i zdecyduje się na mniejszy lokal lub przełoży zakup.

Źródło: Gold Finance